BFR : Calcul facile, utilité et ratios du besoin de financement

Dans le monde des affaires, la gestion de la trésorerie et des ressources financières revêt une importance capitale pour assurer le bon fonctionnement et la croissance d'une entreprise. Le BFR, en tant qu'indicateur clé, joue un rôle essentiel dans cette démarche. Au cours de cette lecture, nous explorerons en profondeur ce concept, en comprenant ce qu'est le besoin en fonds de roulement, pourquoi il est si important, comment faire le calcul du BFR et comment optimiser sa gestion pour favoriser la santé financière de votre entreprise. Que vous soyez entrepreneur, dirigeant d'entreprise ou simplement curieux d'en apprendre davantage sur la gestion financière, plongeons ensemble dans l'univers du BFR et de ses implications.

Définition : qu'est-ce que le BFR (Besoin en Fonds de Roulement) ?

Le besoin en fonds de roulement (BFR) est la différence entre (stock + poste client) – poste fournisseur.

Autrement dit, le BFR représente le décalage de dates entre le moment où les clients vous paient et le moment où vous vous acquittez de vos dettes auprès des fournisseurs. C’est ce décalage de temps que vous devez financer. Idem, pour votre stock. Tant que le stock n’est pas vendu, vous devez le financer. En d’autres termes, le BFR est un décalage de trésorerie de votre entreprise.

En bref, la formule du BFR correspond à l’argent gelé par votre activité pour financer son cycle d’exploitation.

Comment se calcule le besoin en fonds de roulement à partir du bilan?

La formule du BFR se fait à travers un bilan actif et passif. Rappel, le bilan présente cette particularité. Petite piqûre de rappel sur la différence entre l'actif et le passif. Ce qui est à l’actif représente la propriété de la société et ce qui est au passif représente ce que doit la société.

Quel lien entre BFR et trésorerie ?

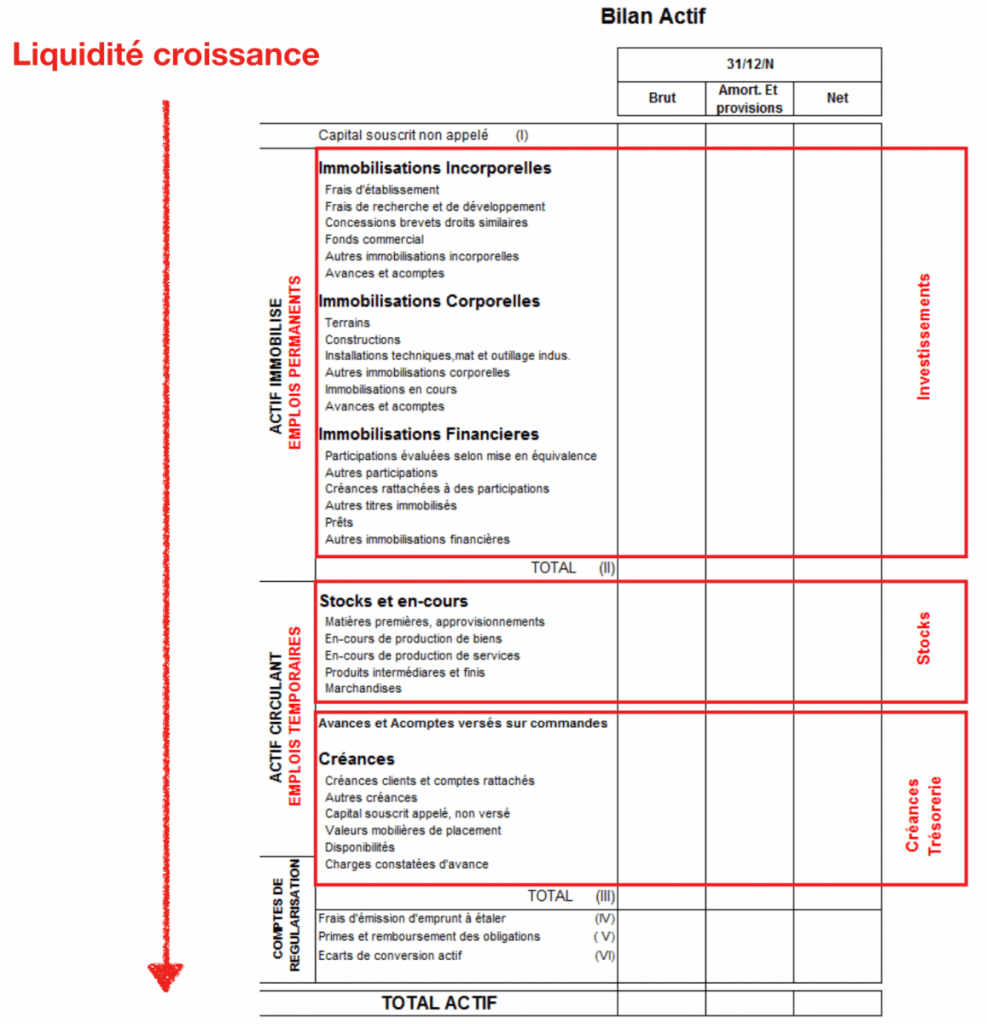

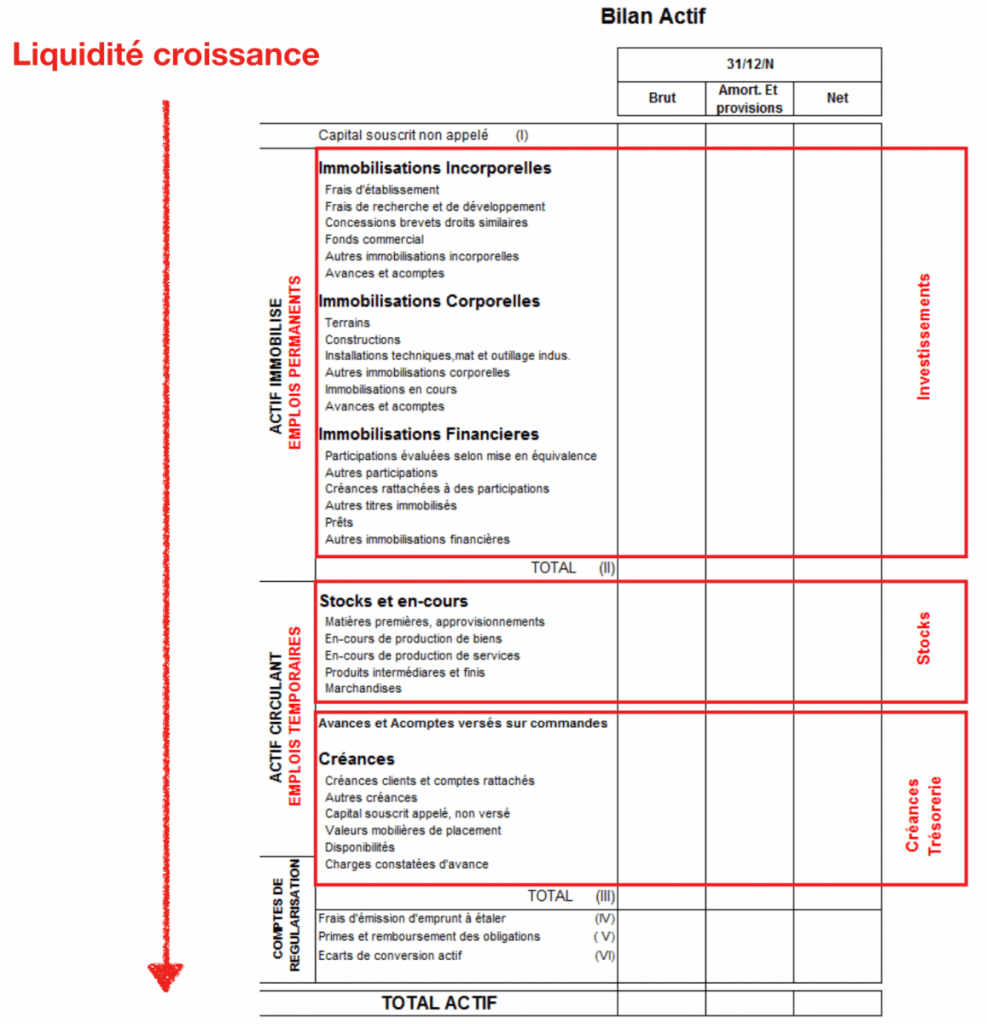

On s’aperçoit en analysant l’actif du bilan qu’il y a 2 grands parties : l’actif immobilisé (les immobilisations) et l’actif circulant. Nous ne retiendrons pas les immobilisations car ce sont des emplois de long terme. Hors, le BFR ne retient que des emplois de court terme, à savoir le stock et en-cours + les créances (c’est à dire les factures que les clients n’ont pas payé au moment du bilan) + les autres créances (la TVA déductible que l’on n’a pas encore récupérée par exemple).

Cette somme d'argent que l’on vient de calculer correspond donc à ce qu’il est nécessaire de financer. C'est-à-dire l’argent utile pour assurer le financement lié à l’exploitation. Ainsi, par exemple, si vous accordez une durée de paiement trop importante à votre client, vous allez augmenter le besoin de financement de votre activité. L’argent qui ne rentre pas dans la poche de votre société génère nécessairement des efforts de trésorerie à faire de votre part.

Suivez 18 actions de cette checklist et optimisez dès maintenant votre tréso !

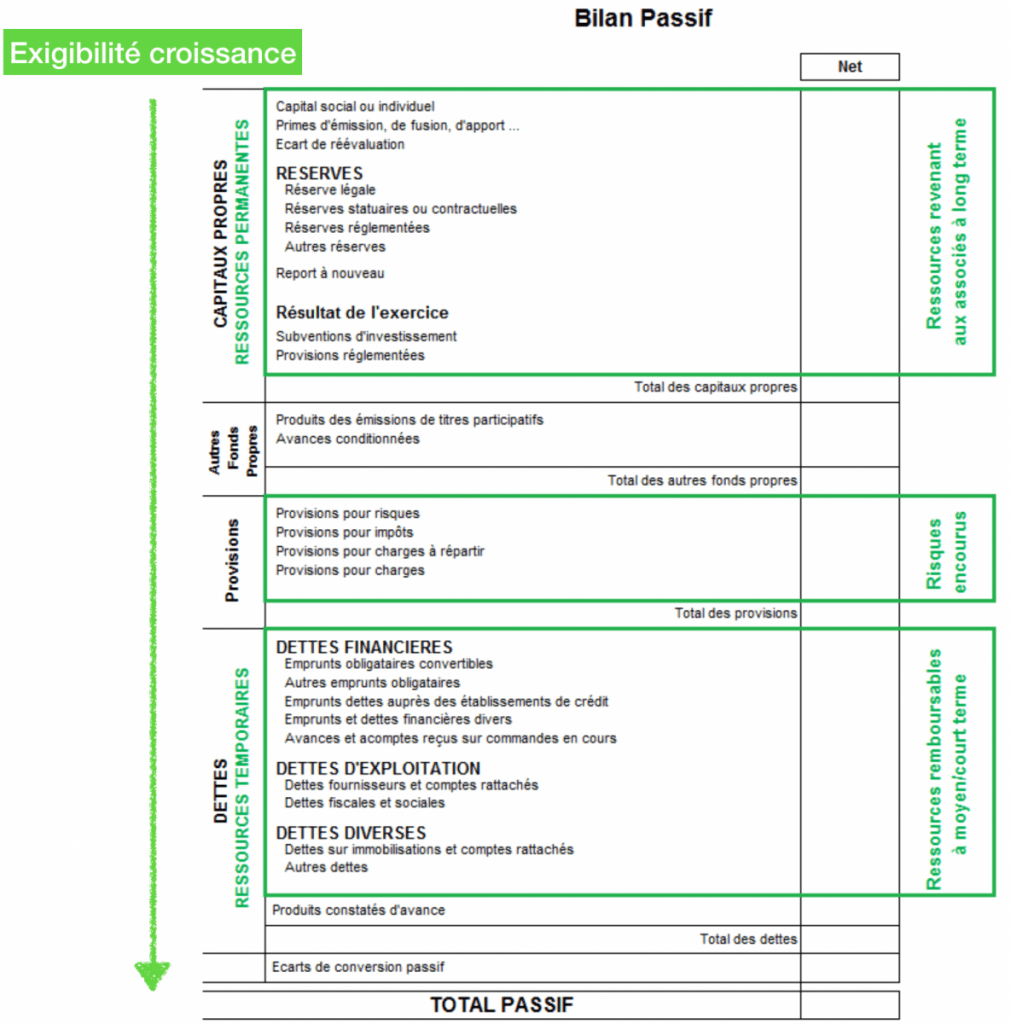

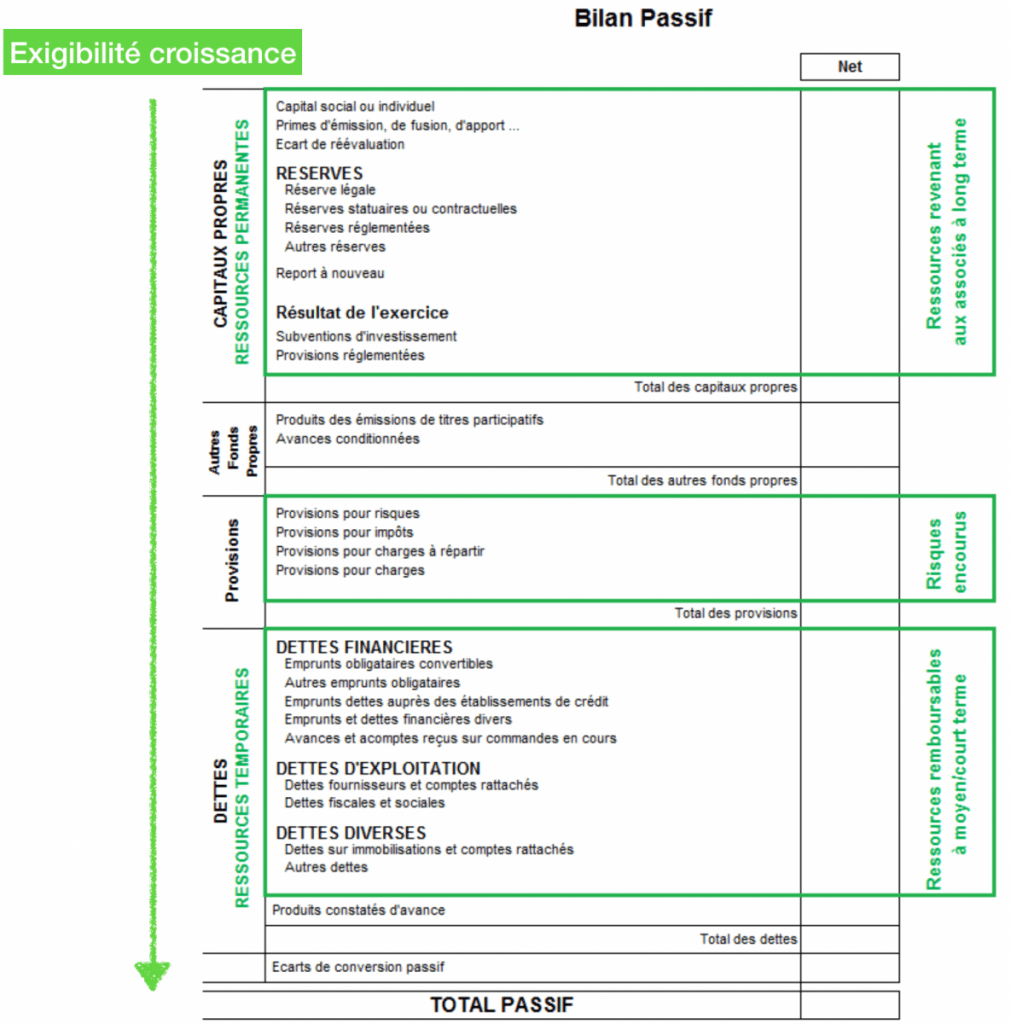

BFR et passif du bilan comptable

Maintenant, voyons au passif du bilan ce qui se passe.

Au passif, il y a notamment plusieurs parties. Les capitaux propres, ce qui sert à financer le long terme. On ne les retiendra pas comme les autres fonds propres, les provisions et les dettes financières qui en règle générale représentent des comptes courants.

Par contre, nous retenons les dettes d’exploitations représentées par les dettes fournisseurs ; les dettes fiscales et sociales (par exemple l’Urssaf non payé à la date du bilan) et les dettes diverses si elles sont de court terme.

En retenant un exemple pour comprendre pourquoi cette partie finance votre besoin. Si par exemple, votre fournisseur vous laissait 300 jours pour payer, votre besoin de trésorerie s’en trouverait alléger. En effet, il assurerait à lui seul un grand besoin de financement de votre exploitation.

Financer son BFR (Besoin en Fonds de Roulement)

À l’actif du bilan figure donc des postes tels que les stocks et les créances clients dont on peut se demander s’il faut les financer par des capitaux permanents ou par des crédits à court terme.

Certains dirigeants négligent purement et simplement les stocks oubliant par la même qu’une entreprise ne peut fonctionner correctement sans tenir compte de ce poste. Il existe un autre type de besoins dont les dirigeants doivent prévoir le financement dès le lancement de l’entreprise. Il s’agit des crédits consentis aux clients. En effet, les entreprises ne peuvent refuser d’accorder à leur clientèle des délais de règlement.

Dès lors, comment financer ces actifs circulants qui peuvent doubler si l’entreprise rencontre une croissance ?

Tout d’abord, le premier financement est rempli par les fournisseurs. En effet, ces derniers vont probablement consentir à l’entreprise des délais de paiement qui permettront de disposer d’une source de financement permanent. Chaque paiement du fournisseur sera remplacé par un nouveau crédit de sa part.

Mais ce financement d’exploitation ne sera pas suffisant pour une raison évidente. Le montant des stocks et des créances clients sera généralement supérieur à celui du montant des fournisseurs. Et cette situation de BFR ne peut que s’accroître au fur et à mesure de la croissance.

Ainsi, la seule vraie solution est de faire financer ce BFR par des capitaux permanents. Pour mémoire, les capitaux permanents (capital social + résultat + emprunt) doivent non seulement couvrir les immobilisations mais également le BFR. C’est ce qui permet à l’entreprise de ne pas se trouver à découvert de trésorerie.

Que signifie un BFR négatif ?

Ainsi, plus le BFR sera faible, mieux ce sera pour l’entreprise. En effet, un BFR positif signifie que l’entreprise va devoir supporter de gros stocks et/ou de grosses créances avec sa propre trésorerie. Cela n’est pas bon signe.

Parfois, dans certains secteurs d'activité, des entreprises ont même des BFR négatifs. Que cela signifie-t-il ? Il s’agit souvent de grandes surfaces alimentaires par exemple qui s’imposent à avoir une rotation des stocks très rapide, donc finalement peu de stock au regard de l’activité. Parallèlement, les particuliers achètent en payant cash leur alimentation. Enfin, les fournisseurs sont payés le plus tardivement possible. On se retrouve ainsi à avoir des soldes fournisseurs supérieurs aux stocks et aux créances. Cela veut dire un BFR négatif.

Les ratios de BFR

La grande question qui se pose de suite est de savoir si son BFR est d’un niveau normal ou pas. A ce titre, vous pouvez vous référer aux usages de la profession. C’est à ce moment que l’on fait intervenir les ratios. Petit rappel : un ratio est une division entre un chiffre et un autre.

La précision des éléments comptables conditionne nécessairement le calcul des quotients de rotation. En effet, si les informations fournies sont de qualité, il sera plus facile pour évaluer d’obtenir des ratios de rotation exacts.

Ratio de rotation des stocks

Le ratio de rotation des stocks mesure la durée de conservation au sein de l’entreprise d’un produit acheté. On comprendra aisément que plus le ratio sera élevé, moins bonne sera la situation pour l’entreprise car elle sera obligée d’avancer l’argent jusqu’à ce qu’un acheteur vienne à acheter le produit.

La formule du BFR est la suivante : (Stock / Achat annuel) * 365 = nombre de jours de stock de rotation.

Ainsi, si par exemple votre ratio est de 180 jours, cela signifie qu’une marchandise achetée par votre entreprise le 1er janvier ne sera vendue que le 30 juin.

Autrement dit, votre marchandise ne se renouvelle que 2 fois par an.

Ratio de délai de récupération des créances clients

Le ratio de délai de paiement des clients mesure la durée moyenne du crédit accordé par l’entreprise à ses clients. Il se calcule en rapportant le montant de l’encours clients au chiffre d’affaires journalier moyen.

Cela se traduit par une formule BFR suivante :

(Montant des encours clients / Chiffre d’affaires annuel TTC) *365 = nombre de jours de chiffre d’affaires.

Pour mémoire, le montant des encours clients est TTC à l'actif du bilan comptable. C’est ce qui est dû. Ainsi, pour être cohérent, il faut le diviser par du chiffre d’affaires TTC également. Hors, dans le compte de résultat, le montant du chiffre d’affaires est HT. Il faut donc le multiplier par 1,2 si le taux de TVA est de 20% ou de 1,1 si celui-ci est de 10%.

Finalement, si vous accordez 45 jours en moyenne de paiement à vos clients, vous devriez également trouver 45 jours comme ratio de paiement. Hors, la plupart du temps malheureusement, cela est rarement le cas. En effet, on risque de retrouver plus de 55 jours de délai de paiement car certains clients prennent du retard dans leur échéance.

Ratio de paiement fournisseur

Le ratio de rotation du crédit fournisseur mesure la durée moyenne du crédit accordé à l’entreprise par ses fournisseurs. Il faut rapporter l’encours fournisseurs aux achats journaliers TTC. Il se calcule de la façon suivante :

(Encours fournisseur / achat annuel) * 365 = nombre de jours d’achat.

Les achats se calculent TTC afin d’assurer l’homogénéité du ratio. Ainsi, il est donc nécessaire de multiplier les achats que l’on retrouve dans le compte de résultat par le taux de TVA adapté.

Les limites de ratios du BFR

Nous rappelons que le calcul des ratios du BFR exige le respect de plusieurs règles importantes. Tout d’abord il faut comparer des données homogènes.

Ensuite, ces ratios peuvent être complètement faussés si l’activité de l’entreprise est saisonnière. Dans ce cas, nous pourrions obtenir des ratios totalement aberrants. Par exemple, une entreprise dont l’activité est la vente de jouets et qui choisirait une date de clôture au 30 septembre de chaque année. Elle présenterait dans ce cas un ratio de rotation des stocks excessivement mauvais puisqu’elle alimenterait ses stocks au plus haut pour se préparer à vendre au 4ème trimestre. La même société clôturant au 31 mars verrait une rotation des stocks bien plus faible.

C’est la raison pour laquelle il peut parfois être utile d’utiliser non pas l’année comme référence mais une période plus courte.

Les ratios de la gestion du BFR normatif

L’idée dans le BFR normatif est d’exprimer le BFR en temps d’écoulement. Ainsi, le tableau suivant résume la situation.

| Poste | Durée d’écoulement |

|---|---|

| Stock de marchandises et de matières | (Stock Moyen / Coût d’achat des marchandises vendues ou des matières consommées) * 360 |

| Stock de produits | (Stock Moyen / Coût de production des produits vendus) * 360 |

| Clients | (Clients – avances reçues à titre d’acompte / CA TTC) * 360 |

| Fournisseurs | (Fournisseurs – acomptes versés / Achats TTC)* 360 |

Quelle est la formule pour mesurer la variation du BFR d'une entreprise ?

Il existe un ratio d’exploitation qui mesure l’évolution du BFR comparativement au chiffre d’affaires. Ainsi, on parle de BFRE (Besoin en fonds de roulement d’exploitation).

La méthode de calcul est la suivante : BFR année N - BFR année N-1.

C’est un ratio intéressant à suivre car il vous permet d’appréhender votre croissance. Ainsi, si votre BFR représente 50 jours d’activité en moyenne chaque année, cela signifie qu’en cas de croissance de 30% par exemple, le montant de votre BFR augmentera dans les mêmes proportions. Votre besoin de financement sera d’autant plus important réduisant ainsi votre trésorerie.

Entre deux sessions de conseil client, supervision de bilans comptables, management et formation de ses équipes, elle s’adonne à sa passion : la rédaction de contenus. Elle met sa plume et son expertise au service de sujets de fond sur la création d’entreprise et la comptabilité.

En savoir plus