Cession d'immobilisations : définition et comptabilisation

En cours de la vie de votre entreprise, vous pouvez être amené à céder certains biens lui appartenant. De manière générale, les produits encaissés dans le cadre de votre activité sont imposables. Cependant, certains événements peuvent bénéficier de quelques faveurs de l’administration. C’est notamment le cas des cessions d’immobilisations lorsque vous exercez votre activité sous forme d’entreprise individuelle. Voyons ensemble dans quelles conditions vous pouvez profiter des exonérations alléchantes de l’article 151 septies du Code général des impôts (CGI).

Définition et explication du résultat d’une cession d’immobilisation

Avant d’entrer plus en détail sur les opérations liées à la cession des immobilisations, les différentes conditions et les exonérations, quelques rappels terminologiques semblent nécessaires.

Tout d’abord, qu’est-ce qu’une immobilisation ?

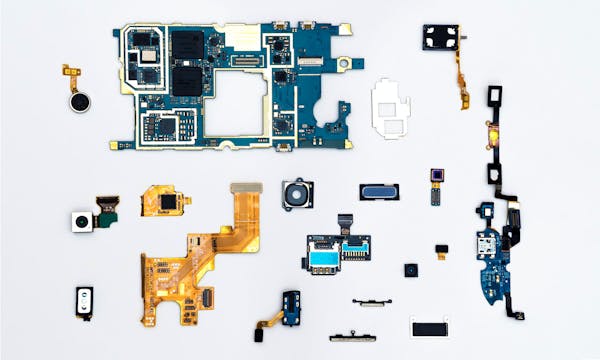

Une immobilisation est un bien que vous comptez utiliser de façon durable pour l’activité de votre entreprise. Il en existe 3 principales catégories :

- Les immobilisations incorporelles ;

- Les immobilisations corporelles ;

- Les immobilisations financières.

Les immobilisations se trouvent à l’actif du bilan de l’entreprise. La plupart font l’objet d’un amortissement en fonction de la durée de leur utilisation par l’entreprise. Vous vous demandez ce qui différencie l’immobilisation de la charge dans votre comptabilité ?

De nombreux éléments entrent en ligne de compte. Il est vrai que la distinction est parfois difficile à opérer ! Généralement, la grande différence se situe dans l’usage que vous ferez du bien ou de l’objet acquis. L’immobilisation a vocation à être utilisée dans vos processus de production, généralement de manière durable. Ce n’est pas le cas de la dépense qui a la nature de “charge”.

👉 On vous en dit plus sur cette distinction dans un article dédié aux différences fiscales entre charge et immobilisation.

Qu’est-ce que la cession d’une immobilisation ?

Il s’agit tout simplement du fait de vendre ce bien qui a été utilisé par votre entreprise. La cession d’immobilisation conduit donc à sortir l’immobilisation de l’actif de votre bilan. Elle ne fait alors plus partie du patrimoine de l’entreprise. Il résulte de cette opération une plus ou une moins value. Des conditions particulières d’imposition peuvent se présenter.

Ce dispositif permet, sous certaines conditions, d’exonérer d’impôt sur le revenu et de prélèvements sociaux les plus-values réalisées. Dans quelles circonstances ? À l’occasion de la cession d’éléments de l’actif immobilisé par un entrepreneur individuel dont le chiffre d’affaires ne dépasse pas certains seuils. Voici tous les détails.

Comment comptabiliser la cession d’immobilisation ?

La cession de vos immobilisations a un impact sur vos comptes annuels car elle vient diminuer la valeur de l’actif immobilisé. À la date de cession du bien, des écritures comptables sont à constater.

Suivez 18 actions de cette checklist et optimisez dès maintenant votre tréso !

Exemple de cession d’une cession d’immobilisation ayant fait l’objet d’amortissement

Les cessions d’immobilisations amortissables nécessitent d’annuler les amortissements constatés au bilan de votre société.

On va donc dans un premier temps prendre en compte la sortie de cet actif du patrimoine de l’entreprise :

| Date | Compte | Libellé | Débit | Crédit |

|---|---|---|---|---|

| 31/12/N | 218300 | Matériel de bureau | 1 000 | |

| 31/12/N | 281830 | Amortissement matériel de bureau | 800 | |

| 31/12/N | 675000 | Valeur comptable des éléments d’actif cédés | 200 |

Ensuite, il faut enregistrer le produit de cession dans votre compte de résultat :

| Date | Compte | Libellé | Débit | Crédit |

|---|---|---|---|---|

| 31/12/N | 775000 | Produit de cession des éléments d’actif | 200 | |

| 31/12/N | 445700 | TVA collectée | 40 | |

| 31/12/N | 462000 | Créance sur cession d’immobilisation | 240 |

Le compte de “Créance sur cession d’immobilisation” est soldé lorsque l’acheteur paie le bien. Notez que si cette immobilisation avait été dépréciée précédemment, une reprise de cette dépréciation est à effectuer à la date de cession.

La cession d’immobilisation non amortissable

Certaines immobilisations ne sont pas amortissables comme les terrains ou les titres de participation. Les écritures visant à les sortir du patrimoine de l’entreprise sont un peu différentes :

| Date | Compte | Libellé | Débit | Crédit |

|---|---|---|---|---|

| 31/12/N | 211100 | Terrain nu | 150 000 | |

| 31/12/N | 675000 | Valeur comptable des éléments d’actif cédés | 150 000 |

Le produit de cession sera enregistré au crédit d’un compte du même nom : “Produit de cession des éléments d’actif” (775000).

La mise au rebut d’immobilisation

La sortie d’une immobilisation de l’actif immobilisé de votre entreprise ne passe pas toujours pas une cession. Dans certains cas, le matériel peut ne plus avoir aucune valeur vénale car, par exemple considéré comme obsolète. Il est alors en général détruit. C’est à ça que correspond la mise au rebut de l’immobilisation.

Si l’immobilisation était totalement amortie, l’écriture est très simple. Vous devez sortir l’immobilisation du compte de bilan concerné et solder le compte d’amortissement correspondant. Par exemple, pour du matériel de bureau :

| Date | Compte | Libellé | Débit | Crédit |

|---|---|---|---|---|

| 31/12/N | 218300 | Matériel de bureau | 1 000 | |

| 31/12/N | 281830 | Amortissement matériel de bureau | 1 000 |

Si l’immobilisation cédée n’était pas totalement amortie, vous devez également enregistrer un amortissement exceptionnel pour le solde à amortir. Ensuite seulement, le bien concerné doit être sorti de l’actif de votre entreprise.

À noter : lorsque la mise au rebut fait suite à un sinistre et que vous percevez une indemnité d’assurance, cette dernière doit être considérée comme un prix de cession pour calculer la plus-value éventuellement réalisée !

Le traitement de la TVA dans une écriture de cession d’immobilisation

Si votre entreprise est assujettie à TVA, la cession d’une immobilisation va généralement entraîner la prise en compte d’une TVA collectée. Le principe général est que toute acquisition ayant ouvert droit à déduction génère une collecte de la TVA lors de la cession. Il existe toutefois quelques exceptions qu’il est complexe d’appréhender. Voici quelques-unes des plus fréquentes.

- Des règles particulières s’appliquent en ce qui concerne la cession des véhicules de tourisme. En principe, sauf si votre activité est celle des VTC, des taxis ou des auto-écoles par exemple, vous n’avez pas pu déduire la TVA sur l’acquisition d’un véhicule de tourisme. La cession de ce véhicule ne doit pas être soumise à TVA.

- La cession d’immobilisation peut aussi entraîner la régularisation de la TVA initialement déduite par fractions. Le sujet est parfois complexe. Cela se produit lorsque la cession du bien n’est pas soumise à TVA tandis que son acquisition à ouvert droit à déduction. Une fraction de la TVA alors déduite à l’achat doit être reversée à l’État sur une certaine période. Le calcul se fait sur 20 ans pour les immeubles et sur 5 ans pour les autres immobilisations.

C’est compliqué, on sait… On vous épargne tous les détails plus techniques ! Dougs s’en charge pour vous !

Qu’est-ce que l’écriture de dépréciation d’une immobilisation ?

La dépréciation d’une immobilisation résulte d’un constat : la valeur à la date de clôture de l’exercice de votre bien ne correspond plus à sa valeur en comptabilité. On enregistre alors en comptabilité une écriture de dépréciation de cet actif afin d’en diminuer la valeur au bilan. Elle fait suite à un “test de dépréciation” à l’occasion duquel vous avez relevé des “indices de perte de valeur”.

Ce type d’opération vient diminuer la base imposable de votre entreprise. Inutile donc de préciser qu’en cas de contrôle de l’administration, vous devez être en mesure de justifier de cette perte de valeur et des critères sur laquelle vous l’avez fondée.

La fiscalité liée à la cession des immobilisations

La fiscalité découlant des cessions d’immobilisation présente des spécificités. Plusieurs dispositifs d’exonération d’impôt existent. Notez cependant que ce n’est vrai que dans des cas bien spécifiques.

Comment calculer la plus value de cession d’immobilisation (compte 675000) ?

Le principe est finalement assez simple. La plus-value correspond à la différence entre le prix de cession hors TVA et la valeur nette de l’immobilisation à l’actif :

- Pour une immobilisation non amortissable, le plus souvent la valeur nette comptable (inscrite en compte 675000) correspond au coût d’acquisition du bien. Aucun amortissement ne vient diminuer cette valeur nette ;

- Pour une immobilisation amortissable, c’est différent. La valeur nette comptable est alors égale à la valeur brute du bien (son coût de revient) dont vous déduisez les amortissements.

Un exemple sera plus parlant :

Vous avez acheté une machine pour 5 000 € au 1er janvier de l’année N. Elle est amortissable sur 5 ans. On amortit donc 1 000 € par an.

Au 31/12/N+3, sa valeur nette comptable sera donc de : 5 000 – (4 x 1 000 ) = 1 000 €.

Au 31/12/N+3, vous la vendez au prix de 2 500 €.

La plus-value sera donc de : 2 500 – 1 000 = 1 500 €. Ce résultat sera soumis à l’impôt.

Dans certains cas, la cession ne se solde pas par un profit pour l’entreprise. On parle alors de moins-value de cession.

Vous connaissez les modalités de calcul de la plus-value de cession. Reste à en maîtriser les conditions d’imposition !

Quelle fiscalité s’applique à la plus-value de cession d’immobilisation ?

Nous traitons ici du cas général. Mais la réalité est plus variée et plus complexe. N’hésitez pas à interroger les experts de Dougs sur votre situation particulière ! Dans tous les cas, retenez simplement que les modalités d’imposition diffèrent selon le régime fiscal de la société.

De manière générale, ces produits sont normalement imposables à l’impôt sur les sociétés pour les structures relevant de ce régime. Le taux qui s’appliquera sera alors de 15 % ou de 25 % selon le niveau du bénéfice de l’entreprise. Des modalités particulières s’appliquent aux cessions de titres de participation.

Pour les entreprises à l’impôt sur le revenu, les modalités d’imposition sont spécifiques. On parle ici de “plus-values professionnelles”. On distingue alors les plus ou moins values à court terme et à long terme, chacune ayant ses particularités fiscales.

Vous opérez alors une compensation entre les plus-values et moins-values de même nature (long ou court terme) constatées au cours d’un exercice. La plus ou moins-value nette à court terme est intégrée dans les résultats de votre entreprise et imposée à l’impôt sur le revenu. Sachez qu’un étalement de l’impôt est tout à fait possible.

La plus-value nette à long terme est réduite des moins-values à long terme réalisées au cours de vos 10 exercices précédents. Le solde de la plus-value à long terme est ensuite imposé à 12,8 % + 17.2% de prélèvements sociaux, soit 30 % au total.

Les exonérations d’impôt sur la plus-value de cession des immobilisations de l’entreprise individuelle

Vous êtes le gérant d’une entreprise individuelle (EI) ? Votre chiffre d’affaires ne dépasse pas certains seuils ? Alors notez que ce dispositif permet, sous certaines conditions, d’exonérer d’impôt sur le revenu et de prélèvements sociaux les plus-values réalisées à l’occasion de la cession d’éléments de votre actif immobilisé. En voici tous les détails.

Conditions de l’article 151 septies du CGI tenant à l’activité exercée

Votre activité d’entrepreneur individuel doit être une activité :

- Commerciale ;

- Industrielle ;

- Artisanale ;

- Libérale ;

- Agricole, exercée à titre professionnel.

L’activité doit être exercée pendant au moins 5 années avant le moment de la cession d’immobilisation. La date de départ que vous devez retenir ici est bien celle du début effectif d’exercice de votre activité d’exploitant.

Conditions de l’article 151 septies du CGI tenant aux éléments d’actif cédés et aux montants des recettes

L’exonération des plus-values à laquelle l’article 151 septies vous donne droit est conditionnée à un plafond des recettes annuelles qui varie selon la nature de votre activité. Ce dispositif s’applique à la cession d’immobilisation par votre entreprise individuelle, à l’exclusion des terrains à bâtir.

Concernant les entreprises agricoles et celles dont le commerce principal est de vendre des marchandises, objets, fournitures et denrées à emporter ou à consommer sur place ou de fournir le logement, à l’exclusion de la location directe ou indirecte de locaux d’habitation meublés ou destinés à être loués meublés, l’exonération est :

- Totale, lorsque le chiffre d’affaires est inférieur à 250 000 € HT ;

- Partielle et dégressive, lorsque le chiffre d’affaires est compris entre 250 000 € et 350 000 € HT ;

- Nulle, lorsque le chiffre d’affaires est supérieur à 350 000 € HT.

Concernant les autres entreprises et notamment celles titulaires de bénéfices non commerciaux, l’exonération est :

- Totale, lorsque le chiffre d’affaires est inférieur à 90 000 € HT ;

- Partielle et dégressive, lorsque le chiffre d’affaires se comprend entre 90 000 € et 126 000 € HT ;

- Nulle, lorsque le chiffre d’affaires est supérieur à 126 000 € HT.

La détermination de ces plafonds de chiffre d’affaires est opérée d’après la moyenne des recettes réalisées au titre des exercices clos au cours des 2 années civiles précédentes.

Portée de l’exonération de l’article 151 septies du CGI

Vous rencontrez fréquemment 2 types de taxations lorsqu’il s’agit des plus-values de cession :

- L’impôt sur la plus-value ;

- Les prélèvements sociaux (CSG et CRDS).

Bonne nouvelle pour vous ! L’exonération de l’article 151 septies concerne aussi bien l’impôt sur le revenu que les prélèvements sociaux. Elle s’applique que vous soyez sous un régime réel d’imposition ou en régime micro.

Les cessions de biens immobilisés soulèvent de nombreuses questions : calculs de plus-value, traitement comptable… Une fiscalité spécifique s’applique dans certains cas. Il est important que vous soyez bien accompagné dans la gestion de ces problématiques afin d’éviter toute bévue qui pourrait vous porter préjudice.

Entre deux sessions de conseil client, supervision de bilans comptables, management et formation de ses équipes, elle s’adonne à sa passion : la rédaction de contenus. Elle met sa plume et son expertise au service de sujets de fond sur la création d’entreprise et la comptabilité.

En savoir plus