Comment déclarer les dividendes dans votre entreprise ?

Vous souhaitez vous verser des dividendes dans votre SASU ou SAS. Que devez vous faire ? Y a t il des limites ou des règles incombant les dividendes ? Comment déclarer les dividendes d’une société dans Dougs ? Voyons cela ensemble. Cet article concerne uniquement les dirigeants assimilés salariés ou les associés sans fonction. Sont exclus les gérants majoritaires de SARL qui doivent suivre une autre procédure, notamment avec la SSI.

Tout d’abord, rappelons la définition des dividendes.

Les dividendes sont une partie du résultat net et des réserves qui sont versés aux associés. Autrement dit, ce sont les bénéfices que la société a gagnés chaque année et qui sont reversés aux associés lors d’une assemblée générale.

Ainsi, au cours du premier exercice, il est impossible de distribuer des acomptes sur dividendes. Vous devez attendre la fin du premier exercice clos pour commencer à distribuer des dividendes.

S’il s’agit du premier exercice, vous ne pourrez distribuer que le résultat net (déduit d’une petite quote part qui est réservée à la réserve légale). La partie du bénéfice que vous ne prenez pas sous forme de dividendes ira en report à nouveau ou en autres réserves.

A partir du 2ème exercice et des suivants, vous pourrez distribuer le résultat de l’année mais également les autres réserves et le report à nouveau qui figurent encore au bilan de votre société. Vous vous souvenez ? c’est la partie non distribuée des années précédentes.

Attention. Une distribution = une assemblée générale. A défaut, vous serez sanctionné.

Pour information, il existe une formule de distribution d’acompte sur dividendes . Cela s’applique notamment pour des sociétés qui n’auraient pas assez de réserves ou de report à nouveau, mais qui voudraient anticiper le prochain résultat. Cependant, nous vous déconseillons cette formule car cela nécessite un formalisme lourd comme la nomination d’un commissaire aux comptes.

Concernant la Flat Tax : IR et prélèvements sociaux

Comme vous l’imaginez, chaque distribution de dividendes s’accompagne d’un impôt. La formule prioritaire est la Flat Tax. Cependant, il existe une alternative : l’ancien système. Commençons par la Flat Tax.

La Flat Tax se compose de deux éléments

Cette Flat Tax se compose en réalité de deux éléments : Les prélèvements sociaux pour 17,2% et l’impôt sur le revenu pour 12,8%. Quand on additionne les 2, le tout fait 30%. C’est la fameuse Flat Tax.

Pour illustrer simplement nos propos. Pour 100 € de dividende distribué =

- L’actionnaire reçoit 70€ immédiatement,

- L’Etat reçoit 30 € au même moment.

Le paiement de la Flat Tax est libératoire

Le paiement de la Flat tax (les 30 euros dans l’exemple) est libératoire. Cela signifie que la Flat Tax vous libère de payer des impôts supplémentaires sur les dividendes concernés. Donc, en revenant aux 30 € de flat tax, il n’y aura rien de plus à payer plus tard.

Concernant le barème progressif de l’impôt sur le revenu, c’est une autre histoire

La Flat Tax est le système normal. Mais on peut y déroger en choisissant l’ancien régime. Contrairement à la Flat Tax, votre société doit vous retenir immédiatement la CSG/CRDS (17,2%) pour le reverser à l’Etat. Et vous devrez ensuite déclarer les dividendes reçus pour être taxé sur l’impôt sur le revenu en fonction de votre taux personnel. Ainsi le prélèvement à la source sur l’impôt sur le revenu n’est pas libératoire. L’année du prélèvement, vous devrez donc reporter ces revenus sur votre déclaration. Un abattement de 40% sur les dividendes sera appliqué.

Voyons ensemble à partir de quel moment cela devient rentable d’opter pour l’ancien système.

| Taux imposition (TMI) | Taux après abattement (TMI-40% d’abattement) | CSG | Taux réel |

| 0% | 0% | 17,2% | 17,2% |

| 14% | 8,4% | 17,2% | 25,6% |

| 30% | 18% | 17,2% | 35,2% |

| 41% | 24,6% | 17,2% | 41,8% |

| 45% | 27% | 17,2% | 44,2% |

Comme vous le constatez vous mêmes, le PFU (Flat Tax) est préférable si votre taux marginal d’imposition (c’est à dire la tranche la plus haute et non la tranche moyenne) dépasse 14%. C’est rapide à atteindre, il est donc peu probable de choisir l’ancien système sauf avoir des revenus faibles et/ou avoir des enfants.

Comment déclarer les dividendes d’une société dans Dougs ?

Revenons maintenant aux 2 options.

Comment faut il faire dans DOUGS au moment de l’assemblée générale qui décide de la distribution des dividendes.

1ère possibilité : Payer le PFU (Flat Tax) à la source

Votre société paie la Flat Tax à la source. Il n’y aura plus rien d’autre à payer. Mais il faudra quand même les déclarer sur votre prochaine déclaration d’impôt sur le revenu.

Pour cela, c’est extrêmement simple, il vous suffit de laisser la case “Je souhaite être exonéré du prélèvement forfaitaire sur les revenus distribués” sur “Non”.

2ème possibilité : Demander une dispense de PFU

Vous pouvez également demander une dispense de PFU sur vos dividendes et opter pour l’ancien système. Cependant, votre revenu fiscal de référence de votre dernier avis d’imposition doit être inférieur à 50000 €.

Pour cela, il vous faudra cocher “Oui” sur la case “Je souhaite être exonéré du prélèvement forfaitaire sur les revenus distribués”.

Attention, si vous optez pour cette solution, le retour au PFU ne sera plus possible.

Paiement du prélèvement pour les 2 formules

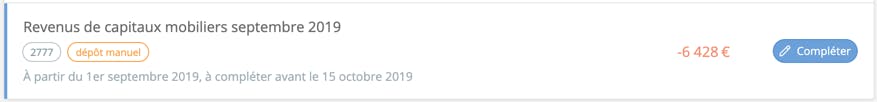

A partir de ce moment, vous pouvez retrouver le prélèvement à payer par votre société dans l’encart dédié :

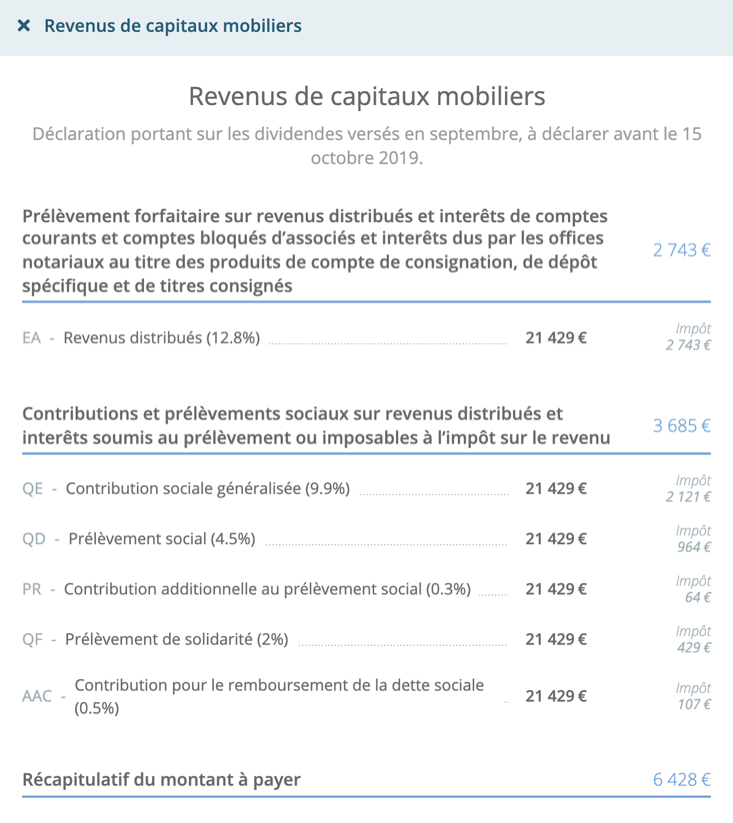

Et lorsque vous cliquez dessus, vous pouvez retrouver le détail de vos opérations :

En espérant que cet article vous aide à mieux comprendre le PFU et ses conditions. Et surtout que vous comprenez désormais comment déclarer les dividendes d’une société dans Dougs.