Comment déclarer ses revenus de location meublée non professionnelle (LMNP) ?

Vous avez un bien à louer ? Vous avez probablement déjà entendu parler de la location meublée non professionnelle (LMNP). Le statut LMNP est souvent mis en avant pour les avantages fiscaux qu’il peut générer. Mais en quoi cela consiste ? Quelles sont vos obligations déclaratives ? Et comment déclarer vos revenus de location meublée non professionnelle ? Quelle est la différence entre LMP et LMNP ? On répond à toutes vos questions !

Définition : Qu'est-ce qu'une LMNP ?

La location meublée non professionnelle, LMNP, c’est avant tout un bailleur qui loue un logement présentant des équipements minimaux, avec un bail assorti de conditions spécifiques. Ce qui en général conduit à proposer un loyer supérieur à celui de la location nue.

Des critères de recettes conditionnent le caractère professionnel ou non de votre statut et vos conditions d’imposition.

Quand est-on considéré comme loueur meublé non professionnel ?

La location meublée non professionnelle, ou LMNP, consiste en la location des logements comportant certains éléments mobiliers indispensables à la vie courante de votre locataire.

Vous êtes considéré comme LMNP lorsqu’au moins l’une des deux conditions suivantes est remplie :

- Les recettes annuelles de l’ensemble de votre foyer fiscal sont inférieures à 23 000€ ;

- Ces recettes locatives sont inférieures aux autres revenus d’activité du foyer fiscal (Rémunérations salariées ou assimilées salariées, revenus des travailleurs non salariés, bénéfices industriels et commerciaux, bénéfices non commerciaux, etc.).

Pour l’appréciation des autres revenus du foyer fiscal, attention, on retient le revenu net. C'est-à-dire diminué des éventuels abattements ou charges.

Quelles sont les conditions propres au bien loué et au bail ?

Vous avez été séduit par les avantages fiscaux, on le comprend bien. Mais pour être considéré comme une location meublée, votre bien mis en location doit impérativement contenir certains équipements.

Ainsi, prévoyez à minima :

- Plaques de cuisson ;

- Four ou four à micro-onde ;

- Réfrigérateur + congélateur ;

- Literie avec couette ou couverture ;

- Volets ou rideaux dans les chambres ;

- Vaisselle en nombre suffisant et accessoires de cuisine ;

- Table et sièges ;

- Vaisselle en quantité suffisante et accessoires de cuisine ;

- Etc.

Ensuite, un bail de location meublée ne répond pas aux mêmes contraintes que celui de la location nue. Il est par exemple conclu pour une durée d’un an au lieu de trois. Et le montant de la caution que vous pouvez réclamer est plus élevé.

Quelle imposition pour une location meublée non professionnelle ?

L'impôt durant la période de location

La location meublée non professionnelle est de nature commerciale. Les revenus que vous tirez de votre LMNP seront donc imposés dans la catégorie des bénéfices industriels et commerciaux (BIC). Ils sont ensuite soumis au barème progressif de votre impôt sur le revenu.

Pour déterminer le bénéfice imposable, en régime réel, on va donc prendre en compte l’ensemble de vos recettes, desquelles on déduit les charges directement imputables à l’activité. Il existe quelques limitations, mais on y revient ensuite.

En régime micro, un simple abattement est calculé sur vos recettes pour déterminer le montant imposable.

Dernier point, rien ne vous interdit d’exercer votre activité de location meublée dans le cadre d’une société civile immobilière (SCI). Dans ce cas, seul le régime de l’impôt sur les sociétés est possible.

Quid des déficits ?

Si vous réalisez un déficit (plus de charges hors amortissements que de loyers), il est déductible de vos revenus LMNP des 10 années suivantes.

Précision d’importance, la location meublée considérée comme non professionnelle ne vous permet pas d’imputer ce déficit sur votre revenu global.

Imposition lors de la cession : plus-value

En tant que LMNP, les plus-values que vous réalisez sont soumises au régime des plus-values des particuliers. Et vous bénéficiez d’un double avantage pour le moment.

Qu’est ce que la plus-value dans ces conditions ? Il s’agit simplement de la différence entre votre prix de vente et votre coût de revient.

Cette plus-value est ensuite imposée au taux de 19% auquel vous devez ajouter 17,2% de CSG/CRDS.

Toutefois, des abattements sont pratiqués chaque année à compter de la 6ème année de détention. Et cela vous conduit, après 30 ans, à être exonéré en totalité d’impôt sur la plus-value et de contributions sociales.

Pour calculer votre plus-value imposable, il vous suffit de prendre le montant brut de votre plus-value, et d’y retrancher les sommes correspondant aux abattements ci-après.

| Durée de détention | Taux d'abattement par année de détention | |

|---|---|---|

| Assiette pour l'impôt sur le revenu | Assiette pour les prélèvements sociaux | |

| Jusqu'à 5 années | 0 % | 0 % |

| De la 6e à la 21e année | 6 % | 1,65 % |

| 22e année révolue | 4 % | 1,6 % |

| Au-delà de la 22e année | Exonération | 9 % |

| Au-delà de la 30e année | Exonération | Exonération |

Quelle est la bonne surprise dans tout cela ? C’est que pendant toute la durée de votre activité, vous avez pu déduire des charges supplémentaires sous forme d’amortissements.

Mais que cet amortissement ne vous empêche pas, à la revente, de déduire en plus les abattements pour années de détention. Et surtout, la plus-value n’est pas calculée d’après une valeur comptable donc les amortissements pratiqués sont déduits par le simple calcul "prix de vente - coût de revient" indiqué plus haut. Il s'agit presque d'un cadeau fiscal !

Les autres petits avantages fiscaux de la location meublée

Quelques petits avantages fiscaux s’offrent à vous pour certaines locations meublées.

Tout d’abord, lorsque vous louez des pièces de votre habitation principale à des personnes n’y élisant pas domicile et que les revenus perçus ne dépassent pas 760 € TTC par an. Dans ce cas, les revenus perçus sont exonérés d’impôt sur le revenu.

Ensuite, les revenus provenant de la location d'une partie de votre résidence principale peuvent être exonérés sous certaines conditions (jusqu'au 31 décembre 2025).

Pour cela, les pièces louées doivent être l’habitation principale du locataire et le loyer demandé doit être plafonné (maximum 192 euros par m2/an en Île-de-France et 142 euros dans les autres régions).

Suivez 18 actions de cette checklist et optimisez dès maintenant votre tréso !

Comment faire pour déclarer mes revenus de location meublée non professionnelle ?

La location meublée non professionnelle présente de nombreuses particularités fiscales et comptables. Pour éviter les erreurs, nous ne pouvons que vous conseiller de vous tourner vers un expert-comptable. En tous cas, si vous renoncez au régime micro. Cela vous évite quelques échanges avec l’administration fiscale. Et ça ne vous coûte presque rien !

Les formalités déclaratives dépendent du régime fiscal dont vous relevez, micro ou réel.

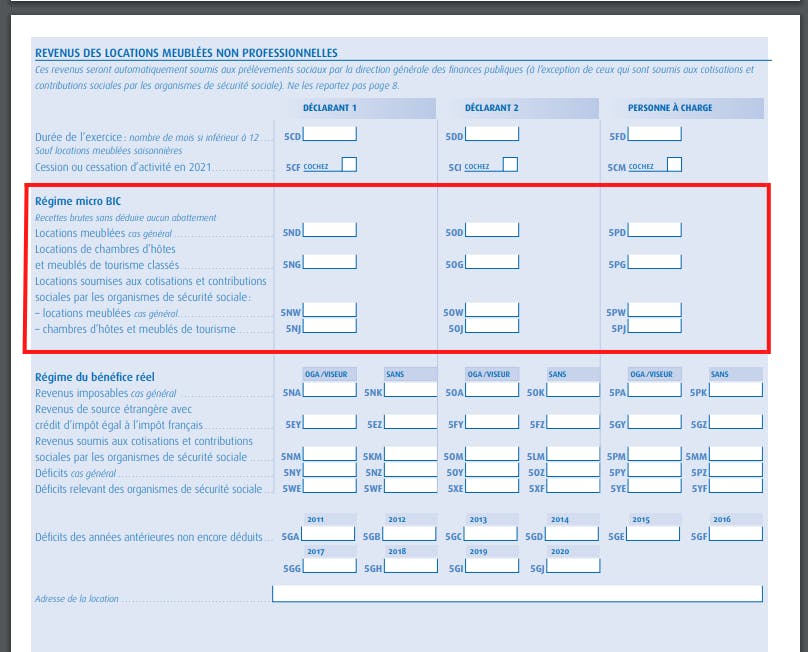

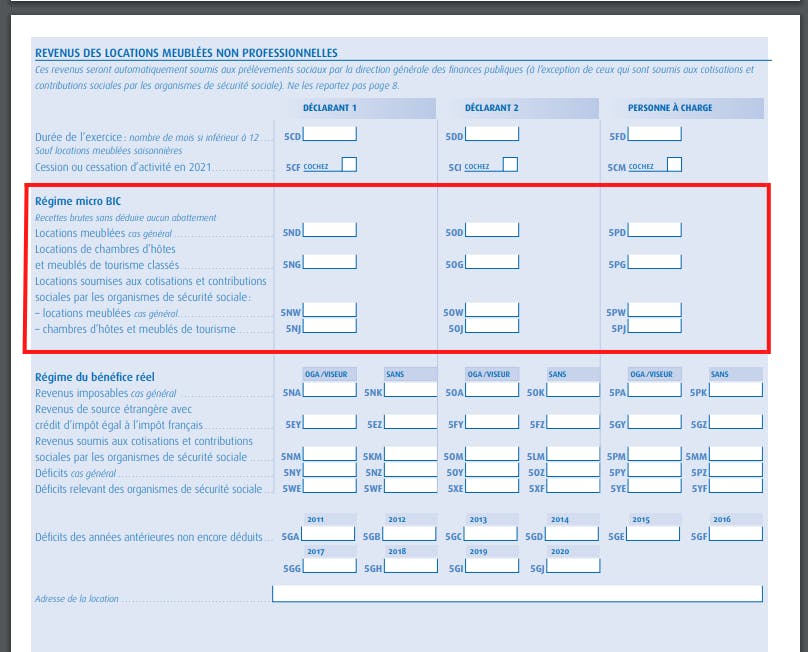

En micro-LMNP, vous devez reporter les recettes encaissées sur la déclaration d’impôt sur le revenu appelée 2042 C Pro.

Une rubrique spécifique est prévue sur le formulaire, cela se passe ici, selon le type d’activité de location :

Vous n’appliquez alors aucun abattement ni déduction, l’administration se charge du calcul.

Petite particularité, pas de régime micro possible dans le cadre d’une indivision.

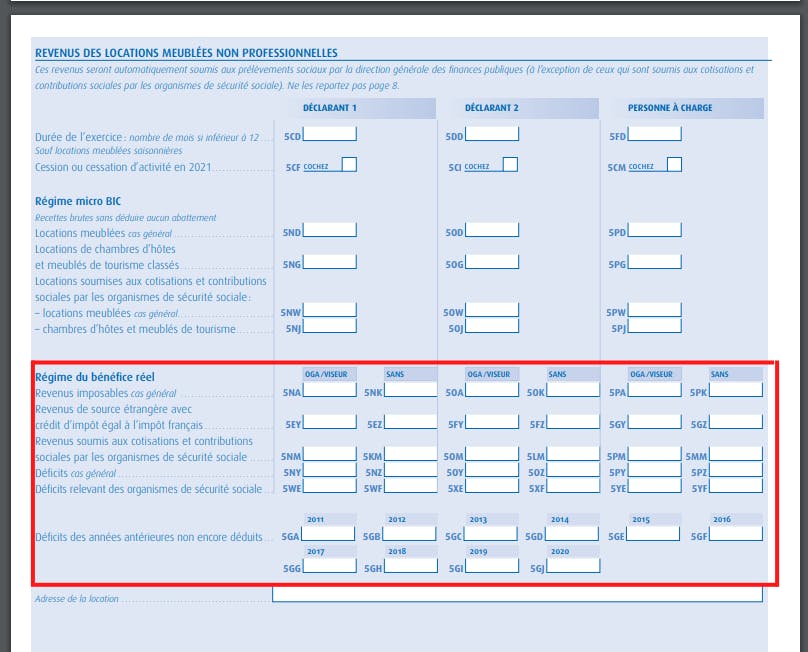

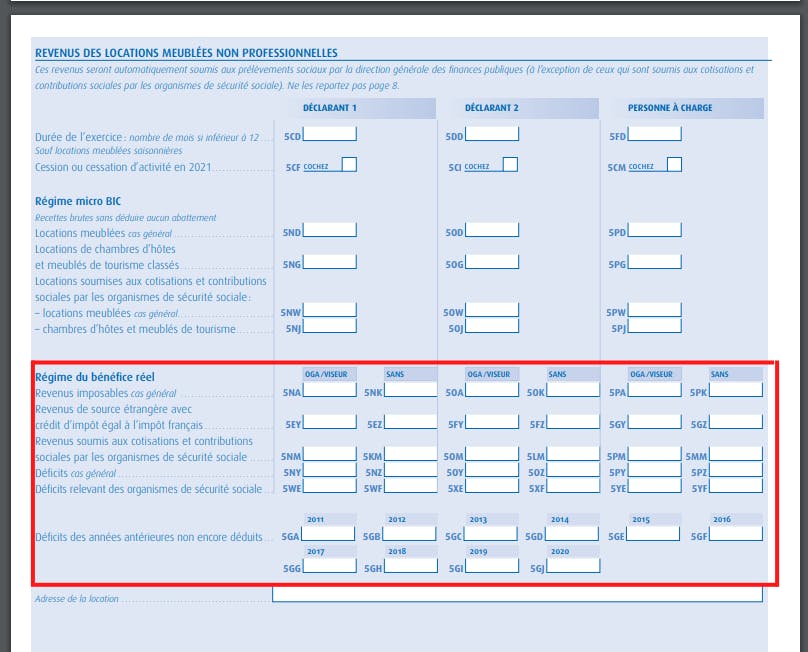

En régime réel, les bénéfices sont alors à déclarer sur le formulaire 2042 C Pro. Mais dans le cadre juste en dessous :

Attention, au régime réel, on déclare bien les bénéfices, et non les recettes. C'est-à-dire les sommes reçues/dues de vos clients dont on retranche les charges déductibles.

Les obligations déclaratives sur les revenus de location meublée non professionnelle

Différents régimes d’imposition, donc différentes modalités déclaratives sont possibles pour les loueurs en meublé non professionnels.

LMNP régime micro-BIC, réel normal ou réel simplifié?

Le “choix” entre régime micro-LMNP et LMNP au réel dépend tout d'abord du montant de vos recettes annuelles et de la nature de vos locations.

| Micro-LMNP | LMNP Réel | |

|---|---|---|

| Cas “général” | Recettes inférieures à 77 700 euros | Recettes supérieures à 77 700 euros |

| Chambres d'hôtes et meublés de tourisme classés | Recettes inférieures à 188 700 euros | Recettes supérieures à 188 700 euros |

Lorsque vous relevez de plein droit du régime micro, vous pouvez toutefois opter pour le réel si vous considérez que c’est plus avantageux.

N’hésitez pas à en parler aux comptables de Dougs, des équipes spécialisées dans l’immobilier peuvent vous aider dans ce choix.

Ensuite, la distinction entre réel normal et réel simplifié vous impacte généralement peu. Cela va surtout être douloureux pour votre comptable.

Au-delà de certains seuils de recettes, une liasse fiscale plus détaillée (et présentant une numérotation différente) est à transmettre à l’administration fiscale. Mais cela n’impacte pas réellement le calcul de votre résultat donc de votre impôt.

Puis-je changer de régime et comment faire ?

C’est tout à fait possible dans un sens, mais pas dans l’autre !

Si vous relevez de plein droit du régime micro-LMNP, vous pouvez opter pour un régime réel d’imposition.

Il vous suffit d’adresser un courrier au service des impôts dont vous relevez.

L'option est à exercer avant la date limite de dépôt de la déclaration 2023 sur les revenus de 2022 (soit au printemps 2023).

Cette option est ensuite reconduite de manière tacite, d’année en année. Vous pouvez y renoncer.

Charges déductibles : quelles charges puis-je déduire de mes revenus de location meublée ?

Presque aucune car si vous êtes en micro-LMNP, aucune charge ne peut être prise en compte puisque l’abattement appliqué sur vos recettes est censé toutes les couvrir.

En régime réel, les charges déductibles peuvent être l’ensemble des dépenses directement imputables à votre activité. C’est la règle générale qui s’applique : intérêt social, lien direct avec l’activité, justificatif en bonne et due forme, etc.

A une particularité près, les amortissements ne sont que partiellement déductibles. Ils ne peuvent pas générer de déficit en LMNP.

Un exemple sera plus parlant :

Pour un total des loyers annuels de 20 000 €, une valeur du logement de 300 000 €, un taux d'amortissement à 2%, un total des charges déductibles annuelles (hors amortissements) de 16 000 € et le montant annuel de l'amortissement est de 6 000 €. Les amortissements déductibles maximum correspondent à : total des loyers - total des charges. Soit 20 000 € - 16 000 € = 4 000 €. En comptant le montant annuel de l’amortissement, il reste donc 2 000 € d’amortissements fiscalement non déductibles mais ils ne sont pas perdus. Vous pourrez les reporter sur les années suivantes.

Pour rappel, afin de déduire des amortissements, le bien immobilier doit évidemment être inscrit à l’actif de votre LMNP.

FAQ sur la déclaration des revenus de location meublée non professionnelle (LMNP)

Comment obtenir un numéro de siret pour une location meublée ?

Il suffit de réaliser les formalités d’immatriculation de votre entreprise individuelle. Vous recevrez ensuite un avis Siren reprenant votre numéro Siret.

Comment remplir la déclaration 2042 C Pro en LMNP et où la déclarer?

Tout se fait désormais en ligne, directement sur votre compte fiscal personnel. Cette 2042 C Pro est à ajouter au formulaire principal “2042” lorsque vous réalisez votre déclaration d’impôt sur le revenu.

Il faudra choisir la bonne rubrique : “revenus des locations meublées non professionnelles” et remplir la case correspondant à votre situation. Soit micro, soit réel.

Comment distinguer la location meublée non professionnelle (LMNP) de la location meublée professionnelle (LMP) ?

Le montant de vos recettes annuelles et leur comparaison à vos autres revenus vous donne ou non le statut de loueur en meublé professionnel.

Deux conditions doivent être remplies :

- Les recettes annuelles de l'ensemble des membres du foyer fiscal doivent être supérieures à 23 000 €.

- Ces recettes sont supérieures au total des autres revenus d'activité du foyer fiscal.

Si seule l’une de ces conditions est remplie, vous gardez le statut “non professionnel”.

La location meublée non professionnelle est-elle soumise à TVA ?

En principe, la location meublée est exonérée de TVA. Aucune option n’est possible si vous ne remplissez pas les conditions. Mais dès lors que vous proposez au moins trois prestations para-hôtelières, vous êtes dans l’obligation de soumettre vos loyers à TVA.

A moins de pouvoir appliquer la franchise en base de TVA.

J’ai perçu des indemnités d’assurance pour loyers impayés, sont elles prises en compte pour apprécier le seuil de 23 000 euros ?

Les indemnités que vous recevez de votre assureur au titre des loyers impayés peuvent impacter le caractère professionnel ou non de votre location. Elles doivent bien être ajoutées à vos recettes de location meublée pour déterminer si vous atteignez le seuil de 23 000 euros.

Le LMNP est-il soumis à cotisations sociales TNS ?

Même si vous n’avez pas le statut de loueur en meublé professionnel, vous pourriez avoir à acquitter des cotisations sociales TNS.

Cela concerne les contribuables réalisant des recettes de LMNP supérieures à 23 000 euros pour une activité de location saisonnière.

Entre deux sessions de conseil client, supervision de bilans comptables, management et formation de ses équipes, elle s’adonne à sa passion : la rédaction de contenus. Elle met sa plume et son expertise au service de sujets de fond sur la création d’entreprise et la comptabilité.

En savoir plus