Coût de création d’une holding – À quoi faut-il s’attendre ?

Créer une holding peut être une excellente idée si vous possédez plusieurs entreprises ou sociétés que vous souhaitez regrouper sous une même entité juridique. En effet, la holding est une entité juridique qui permet de regrouper toutes vos activités sous le même toit et qui présente de nombreux avantages, notamment en termes de fiscalité et de gestion des risques. Mais quel est le coût de création d’une holding ? Quels sont les coûts de fonctionnement d'une holding ? À quoi faut-il s’attendre ? On vous explique tout les fonctionnement d’une holding, ses avantages, ses inconvénients et vous saurez si vous devez ou non créer une holding.

Définition : c'est quoi une société holding ? Quel est le principe ?

Tout d’abord, définissons la société tête de groupe ou holding . Une holding est un terme anglais venant du verbe « to hold » signifiant « tenir ». Rappelons donc qu’une holding est une société qui détient d’autres sociétés, on appelle cela des participations. Vous pouvez en avoir autant que vous le souhaitez. Par ailleurs, les filiales (les sociétés détenues par la holding ) n’ont pas nécessairement besoin d’avoir un lien économique entre elles. Vous pouvez très bien disposer d’une SCI spécialisée, comme son nom l’indique, dans la location immobilière et avoir parallèlement une poissonnerie. C’est justement là toute l’utilité d’une holding .

Être une holding est donc une activité mais en aucun cas une forme juridique. Dans ce sens, une holding peut avoir presque toutes les formes juridiques : SARL, SAS, SCI, EURL, SASU, etc.

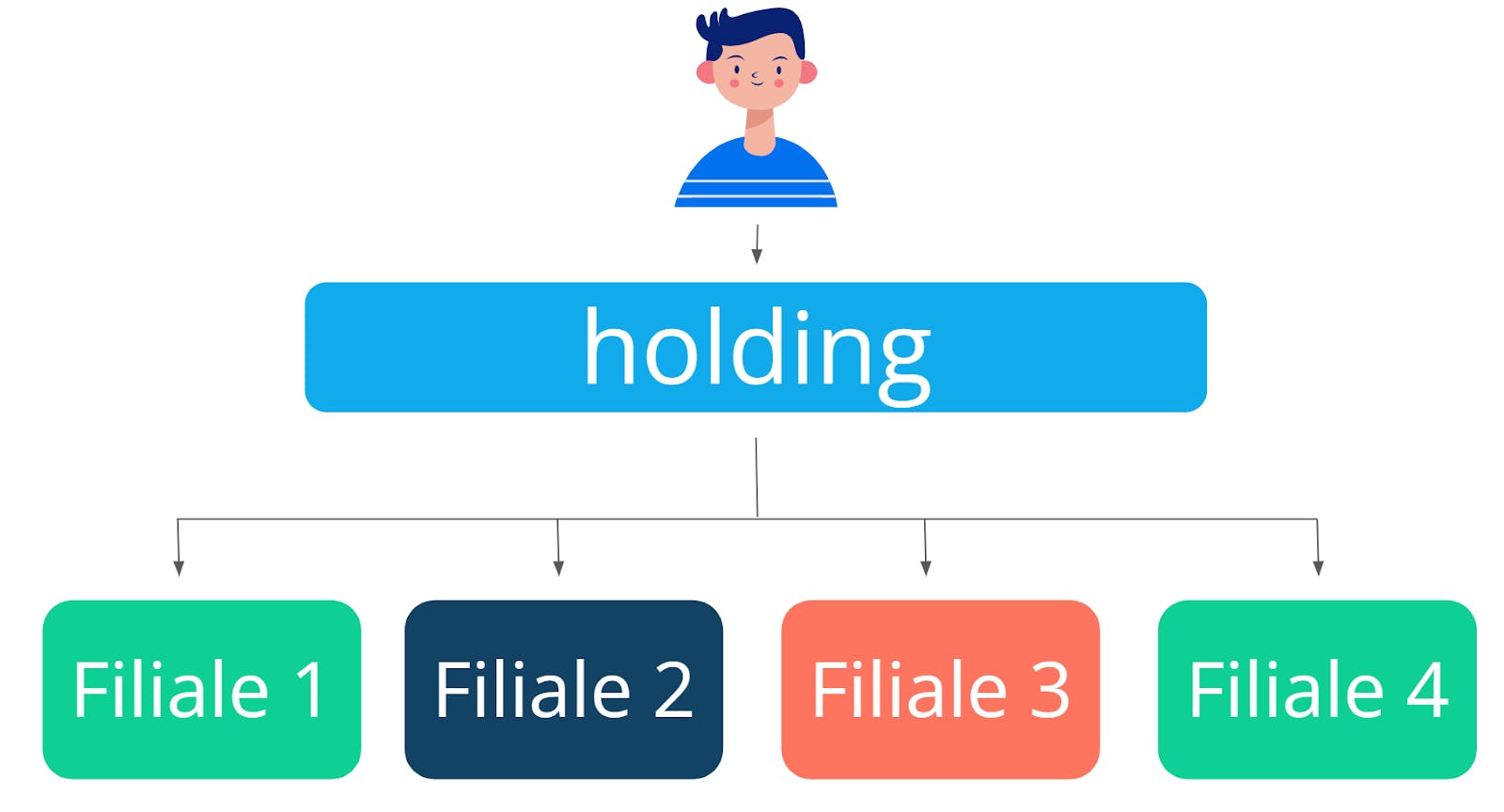

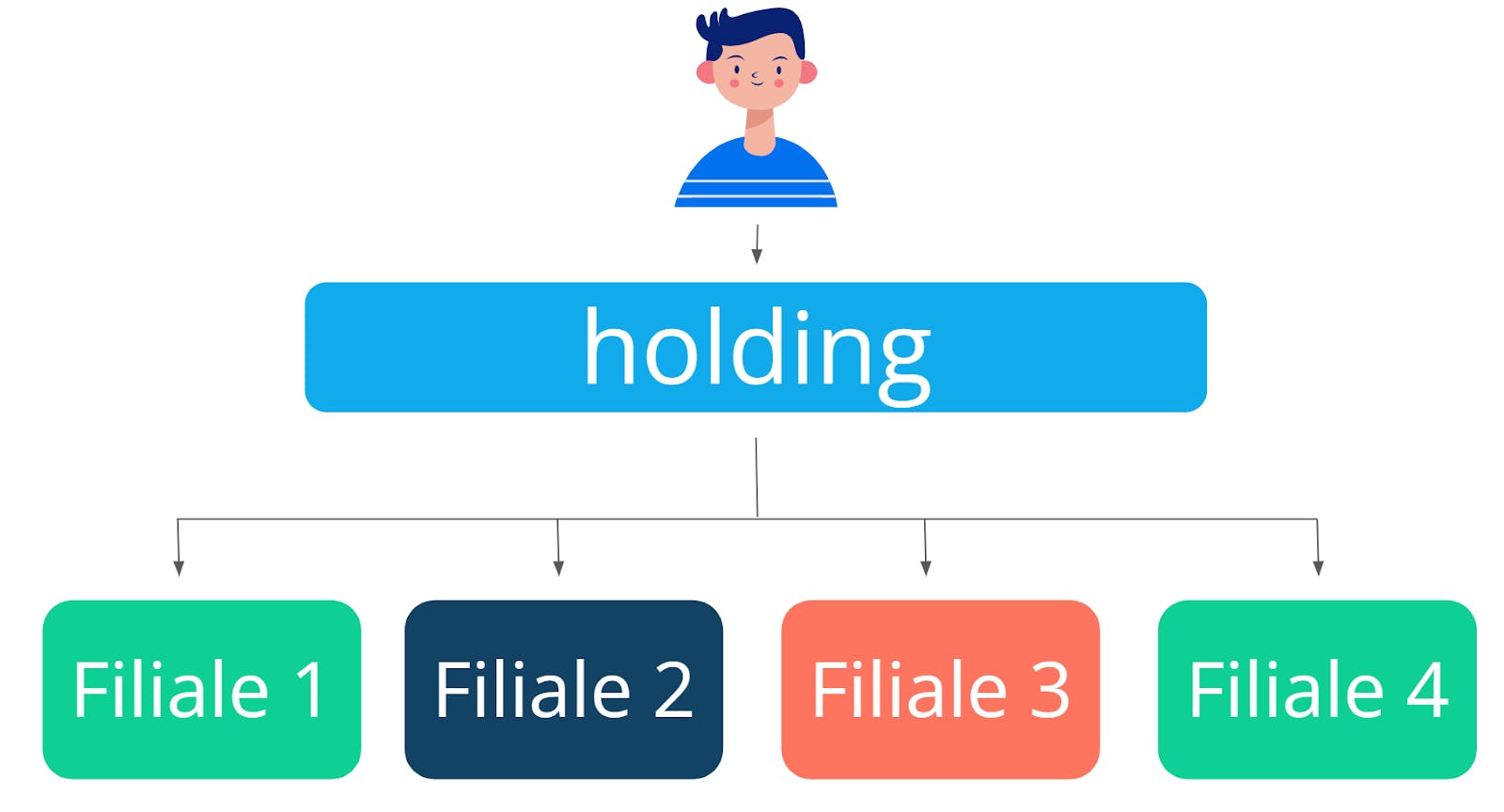

Systématiquement, la holding est représentée par le schéma suivant.

Le schéma de fonctionnement d’une holding

Il existe 2 types de holdings :

- La holding active ou animatrice. La particularité de ce type de holding c’est qu’en plus de son activité de gestion de ses filiales, elle a une activité propre qui génère des revenus, de plus une holding active définit et oriente la politique du groupe.

- La holding passive. Elle n’a aucune activité autre que de détenir des filiales. Elle se contente de regrouper en une seule main les participations, elle a une fonction patrimoniale.

Attention à bien prendre le temps d’identifier les avantages et inconvénients de ces deux types de holding avant de vous lancer dans la création de celle-ci. Ce n’est pas une décision qui doit être prise à la légère car cela a des conséquences sur le plan fiscal et social. Par exemple, aucune récupération de TVA n’est possible si vous disposez d’une holding passive. En revanche, une holding passive sous forme de société civile ne vous rendra pas assujetti à la SSI (ex RSI) contrairement à la holding active sous forme de SARL ou EURL.

Pourquoi créer une holding ? Quel est l'intérêt de monter une holding ?

Une holding sert à détenir et regrouper des sociétés et des entreprises quelle que soit leur activité. Par exemple, une holding peut détenir à la fois une boulangerie (en SARL), un garage automobile (en SASU) et des biens immobiliers (en SCI). Tout est possible et c’est justement là tout l’intérêt de créer une holding ! Que ce soit sur le plan fiscal, juridique ou financier, les avantages de la holding sont nombreux. Par exemple, la holding peut :

- Recevoir avec très peu de retenue des dividendes de ses filiales ;

- Prêter de l’argent à d’autres filiales ;

- Optimiser la fiscalité en cas de cession de titres ;

- Répartir l’impôt sur les sociétés, voire de le diminuer ;

- Et surtout se constituer un patrimoine.

Création de holding

Quand créer une holding pour votre entreprise ?

Il n’y a pas de date magique en matière de création de holding . Il y a quand même certaines situations ou des moments où c'est plus intéressant.

Si vous créez une holding pour réaliser un rachat d’entreprise, il faut prendre les devants. La création de la holding doit être terminée pour le jour du rachat. En cas de financement bancaire, la holding doit être créée pour obtenir le versement des fonds de l’emprunt le jour de la vente. La date est donc à fixer en fonction du calendrier du rachat de l’entreprise et du temps requis pour l’obtention du financement.

Si vous avez déjà une ou plusieurs sociétés, la création d’une holding peut être réalisée à tout moment si vous en avez besoin. Par exemple, pour un financement immobilier via une société civile immobilière.

Dans le cadre de la création d’une holding pour des sociétés existantes, il y a plusieurs possibilités : soit un apport des sociétés, soit une cession des sociétés à la société holding .

Si les sociétés existantes sont récentes et avec une valorisation potentiellement faible, il est intéressant d’agir rapidement avant la prise de valeur pour faire une cession et donc réaliser l’opération globale à moindre coût sans fiscalité.

Le calendrier est donc à définir en fonction de vos besoins et de la situation de vos futures filiales.

Suivez 18 actions de cette checklist et optimisez dès maintenant votre tréso !

Comment créer une holding en France ?

Tout d’abord, la plus simple façon de créer une holding est de créer une société tout simplement. Les statuts de la holding seront à rédiger en prenant en compte le caractère animateur ou passif de la holding . Dans le cas où il existe déjà des sociétés filiales, il est nécessaire de s’interroger sur la méthode avec laquelle elles vont être rattachées à la société holding.

En fonction de l'impact fiscal voulu, vous avez plusieurs possibilités à étudier :

- L’apport au moment de la création. Cela consiste à apporter les titres de la société filiale à la société holding. Cette méthode bénéficie d’un régime fiscal de report d’imposition sous certaines conditions ;

- La cession des actions ou parts sociales de la société filiale. Dans ce cas, il y a vente des titres entre le propriétaire et la holding qui rachète. Cette opération est moins coûteuse que l’apport mais peut générer de la fiscalité en cas de plus-value.

Quel est le coût de création d’une holding ? Quel prix pour la constitution de votre holding ?

Le coût pour la création d’une holding dépend de plusieurs facteurs.

Premièrement, la création d’une holding pour le rachat d’une société existante ou au lancement d’un groupe de société, c'est-à-dire avant même la création de sociétés filiales, est assez peu coûteux.

Les éléments qui génèrent un coût lors de la création d'une holding se situent principalement dans le rattachement des sociétés filiales à la société holding.

Dans le cadre d’un apport des titres d’une filiale à la société holding , il est nécessaire de rédiger un contrat d’apport et potentiellement de nommer un commissaire aux comptes qui a pour mission de rendre un rapport sur la valeur des titres. La rédaction du contrat d’apport ainsi que les honoraires du commissaire sont des coûts additionnels pour la création de la holding.

Si le rattachement des sociétés filiales est réalisé par voie de cession, il n’est pas nécessaire de prévoir un commissaire aux comptes, par contre il y a des frais supplémentaires pour la rédaction des actes de cession et les frais de formalités qui y sont liés : frais de Greffe du tribunal de Commerce, droit d’enregistrement et plus-value éventuelle.

Le coût de création de la holding seule (montage simple) ou avec une seule filiale existante peut-être le suivant :

| Prix en HT | Montage simple | Cession de titres | Apport de titre |

|---|---|---|---|

| Création Holding | 150 € | 150 € | 150 € |

| Frais du Greffe | 70 € | 70 € | 70 € |

| Annonces légales | 250 € | 250 € | 250 € |

| Evaluation de votre société | - | éventuellement ? | 200 € |

| Droits d’enregistrements | - | Droits fixe minimum : 25 € 0,1% prix de cession pour les cessions d’actions (SAS, SASU). ou 3% pour les cessions de parts, diminué d’un abattement de 23 000 € (SARL, EURL) | Droit d’enregistrement du traité 125 € |

| Honoraires complémentaires | - | SARL : Acte de cession, AGE, mise à jour des statuts : 350 € SAS : 200 € | Traité d’apport 350 € |

| Commissaire aux apports | - | - | 1200 € |

| Total | 470 € | à partir de 695 € | 2 355 € |

Ces tarifs sont à titre indicatif, les opérations juridiques sont à adapter à votre situation et à votre projet. Il est nécessaire de faire le point avec un juriste expert pour définir votre montage et obtenir un tarif personnalisé.

Quel capital faut-il pour ouvrir son holding ?

Pour la création d’une holding le capital social sera défini en fonction du montage.

Pour une création de holding seule ou un montage incluant un rattachement des sociétés filiales par cession des titres, le capital social n’a pas besoin d’être d’un montant significatif. Un capital social d’un montant de 1 000 euros est largement suffisant.

En cas d’apport de titres d’une société, le capital social est composé par la valeur des apports. C'est-à-dire que le montant du capital social correspond à la valeur des titres apportés. Dans ce cas, pas besoin d’apporter de l’argent en plus, le capital est composé des apports en nature.

Comment se finance une holding ?

Une société holding se finance de plusieurs manières. Comme toute entreprise, elle peut se financer via ses associés par les apports en capital et en compte courant d’associé. La holding peut également avoir recours au financement bancaire comme toute entreprise, c'est par exemple le cas pour le financement du rachat d’une entreprise filiale.

Une holding, une fois le montage en place, peut également se financer par l’intermédiaire des dividendes qu’elle perçoit sur les bénéfices des sociétés filiales. Le régime mère-fille permet de limiter les prélèvements sur les dividendes.

Si la holding est animatrice, elle peut facturer certaines prestations ou directement son mandat de présidente qu’elle peut exercer dans des filiales sous forme de SAS. Cette rémunération permet de générer des flux de trésorerie.

Quels sont les autres frais après la création d’une holding ?

Une société holding rencontre les mêmes frais habituellement à la charge d’une société après sa création. On peut lister les dépenses suivantes :

- frais liés au compte bancaire et instruments de paiement ;

- frais liés à la comptabilité et au juridique annuel ;

- frais liés aux taxes comme la CFE, la cotisation foncière des entreprises.

En dehors de ces frais, si la société holding est créée sans rattachement des sociétés filles par apport de titres, une fois la société holding immatriculée il est nécessaire de procéder au rattachement des différentes filiales, dans ce cas le coût dépend de l’opération envisagée. Le détail est consultable dans le tableau ci-dessous.

Les dépenses opérationnelles d'une holding

Gestion quotidienne et frais administratifs

La société holding comme toutes sociétés va avoir des frais de gestion quotidienne et des frais administratifs ainsi que des taxes. Les frais les plus courants sont les frais bancaires, de comptabilité, et le personnel. En effet la société holding peut avoir des salariés, il n’est pas rare de centraliser le personnel administratif du groupe au niveau de la société holding. Dans ce cas de figure la société holding va avoir des frais liés à son personnel et à la gestion de celui-ci.

Coûts liés aux services professionnels

En supposant que votre holding soit une société commerciale, comme une SASU ou une EURL par exemple, vos frais seront à peu près toujours identiques.

Des salariés dans la holding ?

Généralement, le nombre de salariés est relativement faible dans une holding. Cela est d’autant plus vrai dans les holdings passives qui se contentent de détenir des participations. Néanmoins, c’est tout à fait possible. Ainsi, une holding sous forme de SAS ou de SASU a de grandes chances d’avoir une personne physique rémunérée comme Président. Parallèlement, on retrouve souvent la ou le secrétaire comptable ou une partie de la direction. En effet, il peut exister des intérêts financiers à remonter une partie du personnel dans la holding si ce personnel agit pour l’ensemble du groupe dont la société holding est la société mère.

Les frais généraux d’une holding

L'imposition d'une holding

Parlons maintenant des impôts. Au minimum, vous devez payer la CFE (Cotisation foncière des entreprises). En effet, la Cotisation Foncière des Entreprises se paie obligatoirement tous les ans à l’exception de la première année civile. Le prix est en fonction de votre chiffre d’affaires mais également de la commune et du département où vous vous trouvez.

Bien évidemment, il faut rajouter l’impôt sur les sociétés si votre holding est assujetti à l’IS. C’est le cas la plupart du temps pour pouvoir bénéficier du régime de report de la plus value.

Le choix de l’impôt sur les sociétés est également obligatoire pour profiter du régime mère-fille applicable aux dividendes. C’est également un avantage car vous bénéficiez du taux d’IS réduit à 15% une nouvelle fois. Sauf, si vous êtes en régime d’intégration fiscale.

Optimisation fiscale et holding

La réalisation d’un montage holding permet dans de nombreux cas d’optimiser la fiscalité à différents niveaux. La fiscalité peut-être optimisée au niveau personnel des associés et également au niveau de la fiscalité du groupe de sociétés.

Avantages fiscaux d'une holding

La société holding représente de nombreux avantages fiscaux notamment :

- le régime mère-fille ;

- le régime des titres de participations ;

- la simplification et l’optimisation de la transmission

- la gestion de la fiscalité à l’IS et le bénéfice d’un taux réduit supplémentaire au niveau de la société holding

Impact de la structure de holding sur la fiscalité

La structure de holding a un impact direct sur la fiscalité du groupe et des individus. La holding va percevoir en lieu et place des associés personnes physiques les bénéfices, les dividendes et en conséquence prend en charge la fiscalité qui va avec. Le bon point, c’est que la fiscalité est beaucoup plus faible lorsque que la personne qui reçoit cela est une société holding !

Lorsque l’on envisage un montage holding, il est nécessaire de faire le point sur les sujets suivants :

- où est-ce que je me rémunère ? est-ce que je prends ma rémunération dans la société fille ou dans ma holding ?

- quelle forme pour ma holding ? la SASU ou l’EURL sont souvent les meilleurs choix, il faut donc faire le point sur la protection sociale et les cotisations !

La structure holding dans un groupe change les choses en profondeur mais cela reste accessible et permet de l’optimisation. Une fois la holding mise en place il est utile de questionner l’organisation complète du groupe, faut-il nommer la holding présidente des SAS/SASU fille ou non ? Planifier et évaluer la remontée de trésorerie dans la holding pour subvenir aux besoins de celle-ci et se lancer dans l’investissement.

Les honoraires liés à la création et gestion d’une holding (comptabilité, fiscalité, etc.)

Comme toute société, une holding doit rendre auprès des administrations les mêmes déclarations que tout autre société :

- La CFE, la TVA, la tenue de la comptabilité de la holding, un bilan accompagné d’une liasse fiscale, la déclaration 2065 ;

- La réalisation d’une assemblée générale ordinaire ;

- L’envoi d’une Assemblée Générale auprès du Greffe (comptez 50 euros par an uniquement pour le Greffe). Pour une holding sous forme de société civile, pas besoin de l’envoyer au Greffe.

Pour ces déclarations et la réalisation de votre bilan et liasse fiscale, vous devez être accompagné par des professionnels de la comptabilité et du juridique, comme Dougs.

Les autres frais généraux d’une holding

Il n’existe pas à proprement parler d’autres frais obligatoires. Mais il peut être judicieux d’y réfléchir afin d’organiser une répartition avec vos autres sociétés. Par exemple, des salariés peuvent être employés par la holding ce qui génère un coût non négligeable.

En conclusion, la création d’une holding est un projet qui doit être bien préparé en amont. On vous conseille vivement de vous faire accompagner par des professionnels, votre expert-comptable par exemple, afin de prendre les meilleures décisions pour créer une holding qui réponde vraiment aux besoins de votre projet mais également de réduire les coûts de création de la holding.

David est Head of Legal chez Dougs. En français, cela signifie qu’il pilote le département juridique du cabinet, endosse la casquette de référent technique et garantit l’évolution du service.

En savoir plus