Vous vous demandez quel statut juridique est le plus avantageux pour la distribution de dividendes entre la SAS et la SARL ? Vous devez bien comprendre comment sont imposés et taxés les dividendes dans ces deux formes d'entreprise. Chaque structure a ses spécificités en termes de fiscalité et de cotisations sociales. Penchons nous sur ces différences pour vous aider à faire le meilleur choix.

Comprendre le principe des dividendes en entreprise

Les dividendes sont une part des bénéfices générés par une entreprise qui est distribuée à ses actionnaires ou associés. Ils constituent une forme de récompense pour l'investissement réalisé par ces derniers dans le capital social de l'entreprise.

En général, la distribution des dividendes est décidée lors de l'assemblée générale qui suit la clôture de l'exercice comptable. Le montant à distribuer dépend des bénéfices réalisés par votre société, de ses réserves, mais aussi de sa stratégie en termes de développement et de gestion financière. La répartition de ces dividendes est généralement proportionnelle à la part du capital détenue par chaque actionnaire ou associé. Dans les SARL ou les SAS, les règles juridiques régissant les dividendes sont identiques, à moins que les statuts ne stipulent des dispositions différentes.

Enfin, les dividendes ne sont pas une forme de rémunération, mais plutôt une forme de revenus de capitaux mobiliers. Ils sont ainsi soumis à une fiscalité spécifique, qui diffère entre laSAS et la SARL.

Fiscalité et imposition des dividendes : SARL vs SAS

L'imposition des dividendes varie selon le statut des associés ou actionnaires. Pour un contribuable personne physique, les dividendes sont automatiquement soumis à un prélèvement forfaitaire unique (PFU), également appelé flat tax, de 30 %. Toutefois, une autre option fiscale est envisageable.

En effet, il est possible d'opter pour l'imposition au barème progressif de l'impôt sur le revenu avec un abattement de 40% pour l'ensemble des revenus de capitaux mobiliers et des plus-values mobilières qui sont soumis au prélèvement forfaitaire unique pour l'année d'imposition.

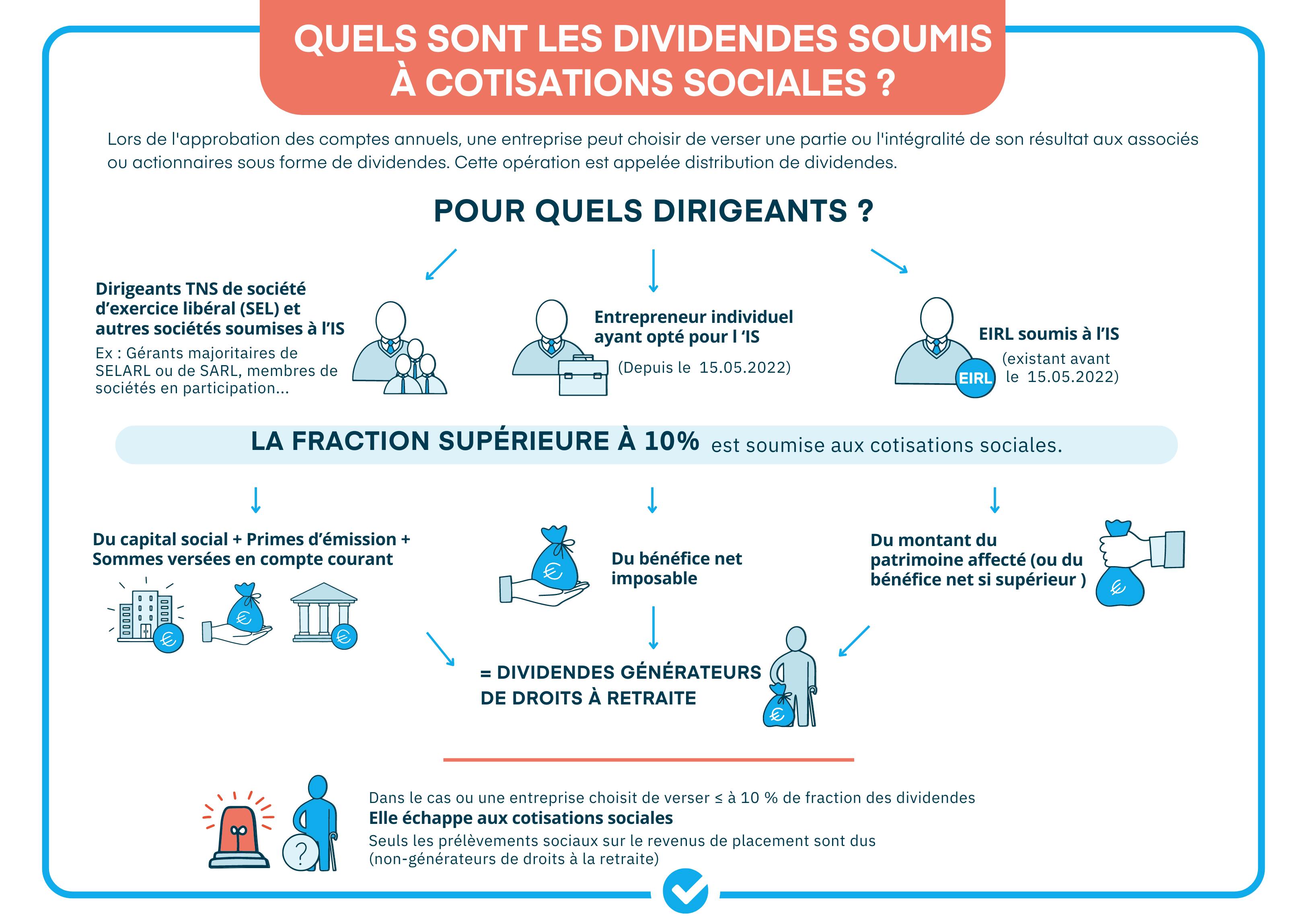

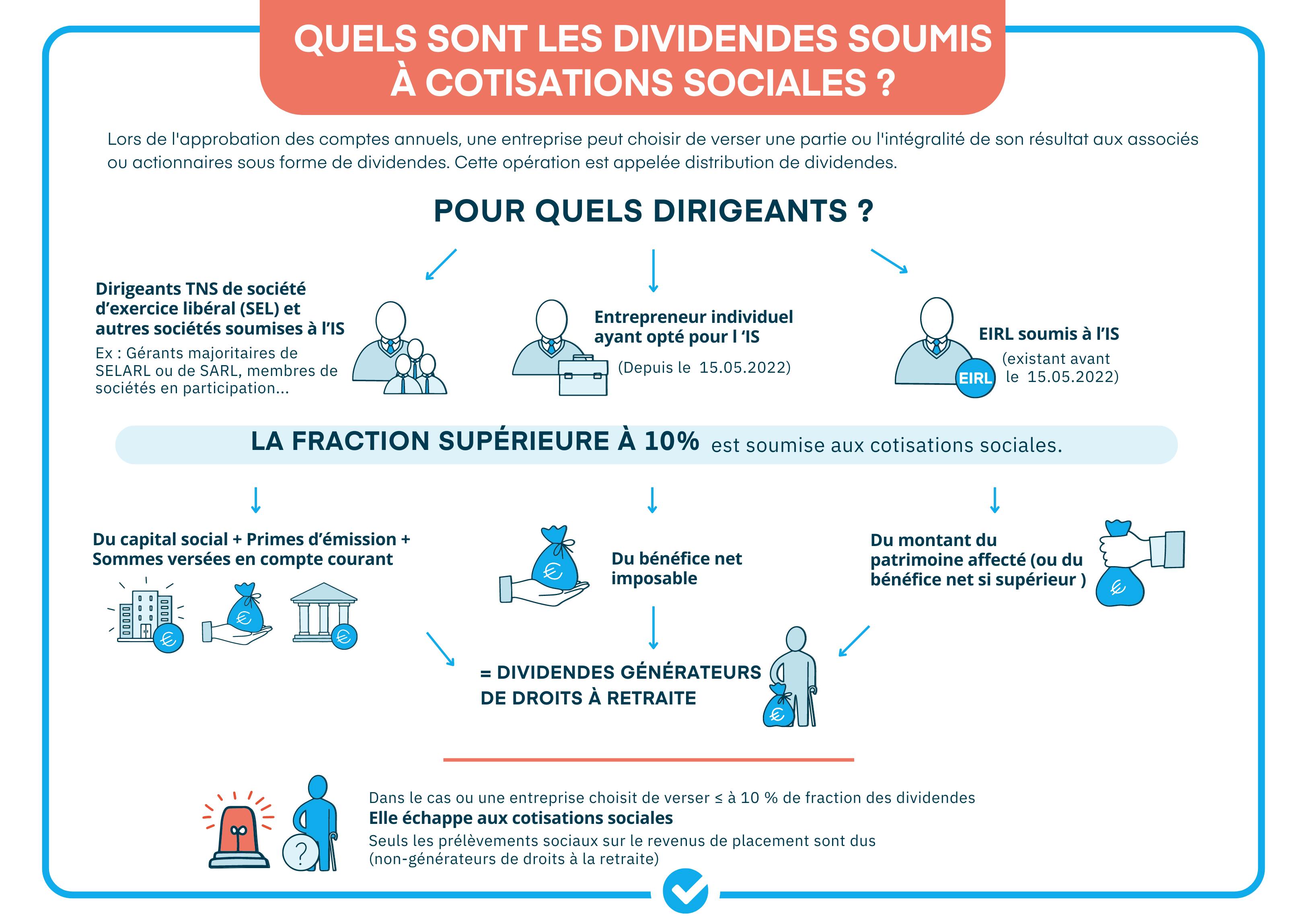

Taxation des dividendes et cotisations sociales en SARL/EURL

En SARL, pour un gérant majoritaire, la part des dividendes supérieure à 10% du capital social et de la moyenne des sommes versées en compte courant d’associé est considérée comme une rémunération et subissent donc des cotisations sociales d'environ 46%.

La part des dividendes inférieure à 10% du capital social de la SARL quant à elle est exemptée de cotisations sociales, elle est seulement assujettie à la CSG/CRDS de 17,2%. Ceux-ci sont prélevées à la source et c'est la société qui est responsable du paiement à l'administration fiscale. De plus, la CSG peut être déduite du revenu imposable de l'associé jusqu'à concurrence de 6,8 %.

Concernant les dividendes versés à une personne morale soumise à l'IS, on appliquera le régime fille avec une exonération et une imposition sur la quote part frais et charges de 5%.

Comment sont imposés les dividendes en SAS/SASU ?

En ce qui concerne la fiscalité des dividendes en SAS/SASU, deux options d'imposition sont disponibles pour les actionnaires personne physique : la flat tax ou l'application du barème progressif en fonction du taux d'imposition, dont nous parlerons en détail plus loin.

Dans une SAS, il n'y a pas de seuil de 10% à prendre en compte pour la taxation des dividendes. Que les dividendes soient inférieurs ou supérieurs à 10% du capital social, ils ne sont pas soumis aux cotisations sociales.

Dans certaines situations, l'application du barème progressif de l'impôt sur le revenu peut se révéler plus avantageuse que l'utilisation de la flat tax. Une fois choisi, le barème progressif est définitif et s'applique à tous les revenus de capitaux mobiliers. Les contribuables qui optent pour cette méthode seront imposés sur leurs dividendes selon leur taux marginal d'imposition. Par conséquent, si vous ne payez pas d'impôt sur le revenu vous avez tout intérêt à choisir ce barème.

Par ailleurs, un abattement de 40 % est appliqué sur les dividendes perçus, ce qui signifie que seuls 60 % du montant sera imposable. L'administration fiscale accepte cet abattement si les dividendes sont décidés lors d'une assemblée générale et si la société distributrice est française ou établie dans un État membre de l'Union européenne ou ayant signé un accord avec la France pour éviter la double imposition.

En optant pour le barème progressif de l'impôt sur le revenu, vous pouvez également déduire une partie de la CSG payée sur les dividendes.

Suivez 18 actions de cette checklist et optimisez dès maintenant votre tréso !

Quel statut est le mieux entre une SARL et une SAS pour verser des dividendes ?

Pour comparer le statut le plus avantageux pour la distribution de dividendes, prenons en compte les facteurs fiscaux et sociaux. Pour résumer :

- En SAS, les dividendes ne sont pas soumis à cotisations sociales, impliquant uniquement des prélèvements sociaux de 17,2%. Cette option est plus intéressante pour les dirigeants qui privilégient la distribution de dividendes, car elle permet une optimisation fiscale à long terme.

- En SARL, les dividendes distribués au gérant majoritaire sont soumis à cotisations sociales si leur montant dépasse 10% du capital social, avec un taux d'environ 46%.

Ces différences ont un impact considérable sur la charge financière liée aux dividendes. Évaluez bien ces aspects en fonction de la situation spécifique de votre entreprise et du niveau de dividendes prévu.

Optimisation de la gestion des dividendes en SAS et SARL

L'optimisation de la gestion des dividendes en SAS et SARL passe par une stratégie adaptée, qui peut s'appuyer sur plusieurs leviers. Le premier est la combinaison entre rémunération et dividendes. En effet, selon le taux marginal d'imposition, il peut être intéressant d'alterner entre ces deux formes de revenus pour minimiser vos charges sociales.

- Pour une SAS, la flexibilité offerte au dirigeant vous permet de moduler votre rémunération entre salaire et dividendes en fonction de vos besoins, des résultats de l'entreprise et de la fiscalité en vigueur.

- Dans une SARL, le choix de la rémunération peut être plus complexe en raison des cotisations sociales sur les dividendes. Toutefois, une augmentation du capital social de la SARL peut permettre de limiter l'impact de ces cotisations.

Un autre levier d'optimisation est le choix du régime fiscal. En SAS, l'option pour l'Impôt sur les Sociétés (IS) ou l'Impôt sur le Revenu (IR) peut influencer le niveau d'imposition des dividendes.

Mieux vaut être accompagné par un expert-comptable ou un conseiller fiscal pour mettre en place une stratégie d'optimisation adaptée à la situation de votre entreprise.

Nahima est fiscaliste chez Dougs. Véritable appui pour ses collègues et pour les clients, elle jongle entre veille, conseil et formation sur son sujet de prédilection (on vous le donne en mille) : la fiscalité !

En savoir plus