Comment fonctionne la sécurité sociale en micro-entreprise ?

La micro-entreprise est un statut juridique avec de nombreux avantages que vous ne trouverez nulle part ailleurs ! Est-ce également le cas en ce qui concerne les cotisations sociales ? Que représentent-elles en auto-entreprise ? Que devez-vous reverser si vous êtes dans cette situation ? Quelle caisse d’assurance maladie choisir en tant que micro-entrepreneur ? Revenu de remplacement, méthodes de calcul, Pôle emploi ou encore risque de décès… Aujourd’hui, nous vous proposons un article qui répond à toutes vos questions sur la micro-entreprise et la sécurité sociale.

Sommaire :

- Comment s’affilier à la sécurité sociale : l’affiliation en micro-entrepreneur (auto)

- La sécurité sociale en micro-entreprise : quelle couverture sociale pour les auto-entrepreneurs ?

- Comment payer les charges de sa sécurité sociale en micro-entreprise ?

- La sécurité sociale des indépendants (RSI) : obligatoire en auto-entrepreneur ?

- Indemnités journalières pour la sécurité sociale de sa micro-entreprise : quelle caisse d’assurance maladie pour l’auto-entrepreneur ?

Comment s’affilier à la sécurité sociale : l’affiliation en micro-entrepreneur (auto)

Micro-entreprise et sécurité sociale… C’est simple ! Vous serez affilié à la sécurité sociale, et ce, dès le moment de la déclaration de votre début d’activité. Vous pouvez le faire directement en ligne ou auprès de votre centre des formalités des entreprises (CFE). Et suite à cette inscription, vous recevrez une notification d’affiliation de la part de la sécurité sociale. Voilà, le tour est joué !

La sécurité sociale en micro-entreprise : quelle couverture sociale pour les auto-entrepreneurs ?

Depuis 2019, les micro-entrepreneurs sont affiliés au régime général de la sécurité sociale et bénéficient de ses protections. Faisons ensemble un tour d’horizon de la sécurité sociale en micro-entreprise :

- Tout d’abord, la prise en charge des frais de santé :

- Le remboursement des médicaments,

- Les consultations médicales ;

- Et les frais d’hospitalisation au même titre que les salariés.

- Le versement d’indemnités journalières après 1 an d’affiliation ;

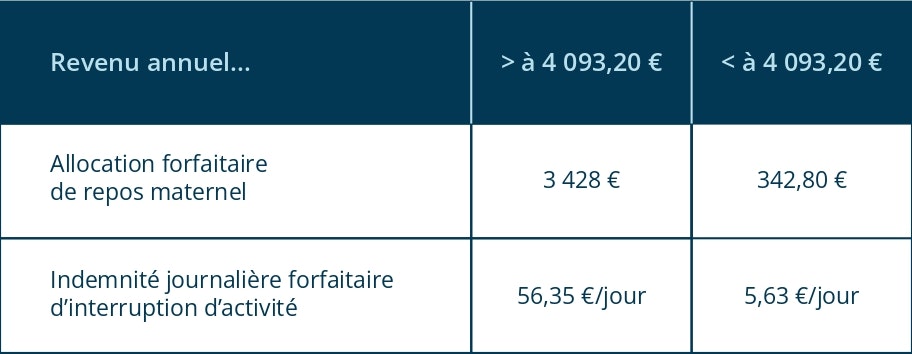

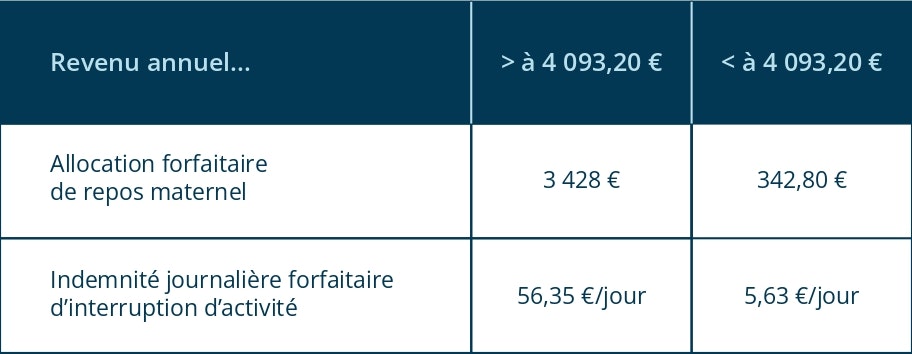

- L’indemnisation du congé maternité/paternité après 10 mois d’affiliation. Pour les futures mères, il est de 112 jours alors qu’il est de 25 jours pour les pères. De plus, les femmes à la tête de leur micro-entreprise pourront bénéficier d’une allocation forfaitaire de repos maternel ;

- Le bénéfice des allocations familiales avec droit à la CAF et droit à la prime d’activité en cas de revenus faibles ;

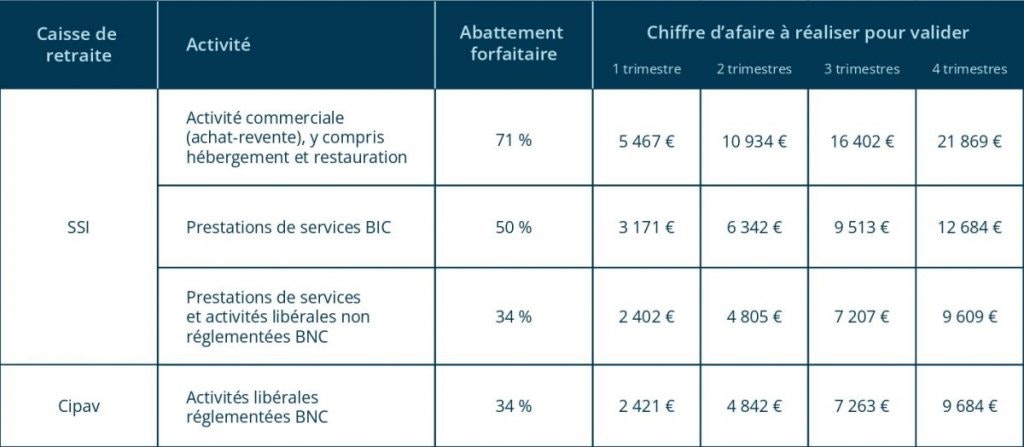

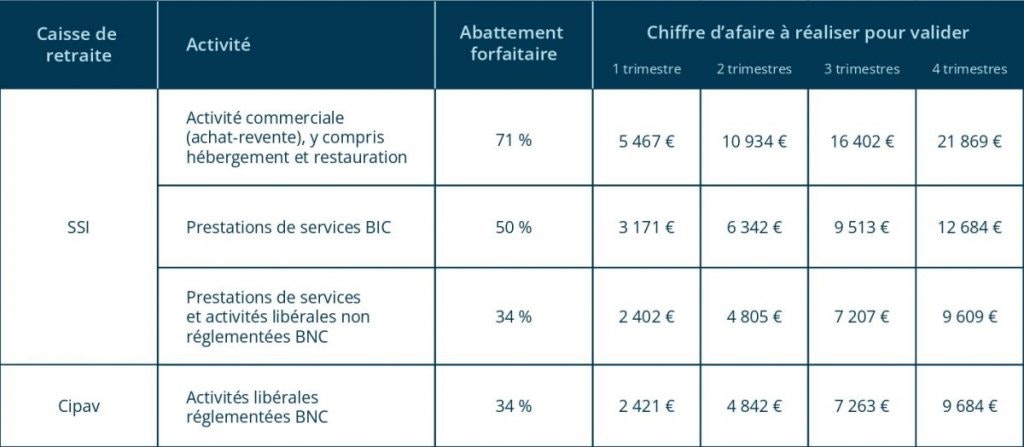

- Le droit à la retraite, à condition d’avoir le montant de chiffre d’affaires (CA) nécessaire. C’est la condition indispensable pour que vous puissiez, en tant que micro-entrepreneur, valider vos trimestres de retraite.

Aussi, vous cotiserez pour pouvoir bénéficier d’une pension en cas d’invalidité. C’est également le cas pour le conjoint survivant suite à un décès :

- L’assurance-chômage : pas d’allocations, mais possibilité d’accès au dispositif particulier de l’allocation des travailleurs indépendants ;

- La formation professionnelle, pour laquelle les cotisations sont un pourcentage du CA :

- 0.10 % pour les commerçants et activités libérales non réglementées ;

- 0.30 % pour les artisans ;

- Et 0.20 % pour les activités libérales réglementées.

Si vous cotisez dans le cadre de l’activité de votre micro-entreprise, vous aurez alors la possibilité de bénéficier de la formation professionnelle.

Est-ce que je dois changer de sécurité sociale en devenant micro-entrepreneur ?

Au moment de votre déclaration de début d’activité, vous devez renseigner votre statut et dire si vous êtes uniquement indépendant ou un combiné salarié/indépendant. Quel en est l’impact sur vos prestations sociales ? Regardons ça ensemble :

- Si vous êtes devenu micro-entrepreneur en étant déjà salarié, alors vous restez couvert au titre de votre emploi salarié par le régime général ;

- Si vous étiez micro-entrepreneur avant d’être salarié et que :

- Cela représente moins de 1 200 heures de travail dans l’année ;

- Que vos revenus de micro-entrepreneur sont supérieurs à ceux que vous gagnez en tant que salarié ;

- Et que votre micro-entreprise a été créée avant le 1er janvier 2019 ;

…alors vous dépendez alors de la SSI (Sécurité sociale des indépendants).

- En revanche, si vous étiez micro-entrepreneur avant d’être salarié et que votre création d’entreprise date de 2019, vous devriez être rattaché à la CPAM, ou le serez au 1er janvier 2020. Les couvertures propres à chaque statut seront néanmoins conservées, au sein du régime général d’assurance maladie. Ainsi votre taux de couverture dépendra toujours de vos revenus de micro-entrepreneur.

Vous ne bénéficierez que des prestations sociales de votre activité principale, exception faite du congé maternité (ou congé paternité) et de la retraite.

Quel régime général de la sécurité sociale choisir en auto-entrepreneur ?

Il n’y a pas d’option particulière à formuler pour la sécurité sociale de la micro-entreprise. Tous les auto-entrepreneurs relèvent du régime général de la sécurité sociale. La transition s’est opérée progressivement jusqu’en 2020.

Comment payer les charges de sa sécurité sociale en micro-entreprise ?

Au moment de la déclaration de début d’activité de votre micro-entreprise, vous devrez renseigner votre choix pour le versement des cotisations sociales (mensuel ou trimestriel) :

- Pour le choix mensuel, un délai de 30 jours après la période d’activité concernée est appliqué. Par exemple, le chiffre d’affaires (CA) du mois de novembre devra être déclaré avant le 31 décembre ;

- Pour le choix trimestriel :

- Le chiffre d’affaires du 1er trimestre devra être déclaré avant le 30 avril ;

- Celui du 2ème trimestre avant le 31 juillet ;

- Celui du 3ème trimestre avant le 31 octobre ;

- Et celui du 4ème trimestre avant le 31 janvier.

Les prélèvements interviendront au début du mois suivant la déclaration.

Vous devrez reporter votre chiffre d’affaires sur le site de l’URSSAF.

Selon votre activité, un taux sera appliqué à votre chiffre d’affaires pour le calcul de vos cotisations dues :

- 12.8 % pour les activités de ventes ;

- 22 % pour les prestations de services :

- Artisanales ;

- Commerciales ;

- Libérales réglementées et non réglementées.

En cas de bénéfice de l’ACRE (l’aide à la création ou à la reprise d’une entreprise), les taux seront réduits de moitié pendant la première année.

👉 Nous vous proposons un article qui explique comment vous pouvez financer votre activité de micro-entrepreneur.

La sécurité sociale des indépendants (RSI) : obligatoire en auto-entrepreneur ?

La réforme de 2018 a supprimé le régime social des indépendants (RSI). En tant que micro-entrepreneur relevant de la Sécurité Sociale des Indépendants ou de la CIPAV, vous aurez pour interlocuteur l’URSSAF. Les cotisations sont bien entendu obligatoires pour vous garantir une protection sociale.

À noter : en cas de double activité, il vous faudra bien entendu cotiser auprès de tous les organismes, bien que bénéficiant déjà d’une couverture sociale.

Comment s’inscrire au régime RSI en micro-entrepreneur (auto) ?

Micro-entreprise et sécurité sociale… Étant donné que le régime RSI n’existe plus, vous serez affilié automatiquement au régime général de la sécurité sociale lorsque vous effectuerez la déclaration de début d’activité de votre micro-entreprise.

Suivez 18 actions de cette checklist et optimisez dès maintenant votre tréso !

Indemnités journalières pour la sécurité sociale de sa micro-entreprise : quelle caisse d’assurance maladie pour l’auto-entrepreneur ?

Dans le cadre de la sécurité sociale de la micro-entreprise, quelle que soit votre activité, vous pourrez bénéficier d’indemnités journalières en cas de maladie ou d’accident, sous certaines conditions, à savoir :

- Être inscrit à la sécurité sociale des indépendants depuis au moins un an ;

- Être à jour du paiement de vos cotisations sociales ;

- Mais aussi être en activité au moment de l’arrêt de travail ;

- Avoir un revenu professionnel annuel supérieur ou égal à 4 093,20 € pour 2022 (chiffre d’affaires après application de l’abattement fiscal de :

- 71 % pour les activités commerciales ;

- 50 % pour les prestations de services artisanales et commerciales ;

- 34 % pour les activités libérales non réglementées).

Si vous devez être en arrêt de travail lors de la première année d’activité de votre micro-entreprise, pas de panique ! Il est désormais possible de bénéficier d’indemnités journalières liées à votre précédent régime !

En ce qui concerne le délai de carence, cette période de latence entre l’ouverture de vos droits et le versement de vos prestations, il est de 3 jours pour une hospitalisation et de 7 jours pour un accident ou une maladie.

La couverture sociale du micro-entrepreneur sans autre activité

En cas d’activité unique en micro-entreprise, vous serez affilié au régime général de la sécurité sociale.

La protection sociale du micro-entrepreneur en invalidité

Si vous avez cotisé à l’assurance invalidité-vieillesse par le biais de vos cotisations sociales, alors vous pourrez toucher une pension en cas d’invalidité.

Les prestations seront versées jusqu’à la date de mise à la retraite :

- Pour une incapacité totale, vous pourrez bénéficier d’une rente annuelle égale à 50 % du revenu annuel moyen ;

- Pour une incapacité partielle, la rente annuelle sera égale à 30 % du revenu annuel moyen.

En cas de décès, votre conjoint pourra bénéficier d’une pension de réversion et d’un capital.

La couverture sociale du micro-entrepreneur qui est également salarié

En tant que polyactif – c’est-à-dire micro-entrepreneur et salarié -, vous continuerez d’avoir des cotisations salariales sur vos bulletins de salaire. Vous devrez également payer des cotisations sociales pour votre activité indépendante, même si vous bénéficiez déjà d’une couverture sociale.

Plusieurs particularités doivent être prises en compte :

- Pour les allocations familiales, vous bénéficierez d’une double cotisation ;

- Pour l’assurance maladie et maternité, le remboursement des frais de santé sera assuré par la caisse d’assurance maladie dont vous releviez avant le cumul d’activité. Vous pourrez néanmoins choisir la caisse en remplissant un formulaire de droit d’option ;

- Pour la retraite, en étant affilié aux 2 régimes, vous pourrez bénéficier d’une double pension.

La couverture sociale du micro-entrepreneur qui est également retraité

En tant que retraité, vous pouvez exercer une activité annexe en auto-entreprise.

Si vous étiez précédemment commerçant ou artisan, et que vous reprenez la même activité, alors il faudra veiller à ne pas dépasser :

- 41 136 € de chiffre d’affaires en 2022 si vous êtes en zone de revitalisation urbaine (ZRR) ;

- Ou 20 568 € en dehors de ces zones…

…pour pouvoir cumuler votre pension de retraite avec les revenus de votre micro-entreprise.

En cas de dépassement, le versement de la pension sera suspendu. Si vous débutez une nouvelle activité, et que vous ne relevez pas du même régime de protection sociale, alors il n’y a pas de limite au cumul des revenus avec la pension de retraite.

Si avant vous étiez salarié, alors le cumul sera possible sous 2 conditions :

- Vous partez à la retraite entre 60 et 62 ans (selon l’année de naissance) ;

- Vous percevez votre retraite à taux plein.

Si l’une des 2 conditions n’est pas remplie, alors le cumul sera plafonné :

- Il devra rester inférieur au dernier salaire perçu, au risque de voir votre pension de retraite réduite du montant du dépassement

- Si le montant est plus élevé, alors il devra être inférieur à 160 % du SMIC.

La couverture sociale du micro-entrepreneur au chômage

Si vous bénéficiez d’un maintien de vos allocations-chômage en ayant débuté une activité indépendante, vous serez redevable des mêmes cotisations sociales que pour les autres cumuls.

En cas d’arrêt de travail, vous serez indemnisé par les mêmes caisses.

Vous savez tout ce qu’il faut savoir sur votre activité en micro-entreprise et la sécurité sociale.

Passionnée par le management et la conduite du changement, elle accompagne son équipe dans ses réalisations techniques et leur formation. Son superpouvoir ? La curiosité, qui fait d'elle une conseillère d’exception !

En savoir plus