Régimes de TVA : caractéristiques, choix, changements

Qu’est-ce que la TVA ? Comment fonctionnent les différents régimes de TVA pour un entrepreneur ? Votre entreprise est soumise à la TVA ? La taxe sur la valeur ajoutée ou TVA est un impôt général sur la consommation qui est directement facturé aux clients sur les biens ou les services consommés. L'entreprise ou le professionnel indépendant qui réalise de manière habituelle des ventes et livraisons de biens ou prestations de services relève de la TVA. C'est à lui de collecter la taxe sur l'ensemble des opérations imposables, la déclarer, et la reverser. Il est important de comprendre les différents régimes applicables afin d’opter pour le bon ! Tour d’horizon de la TVA avec l’expert-comptable en ligne, Dougs.

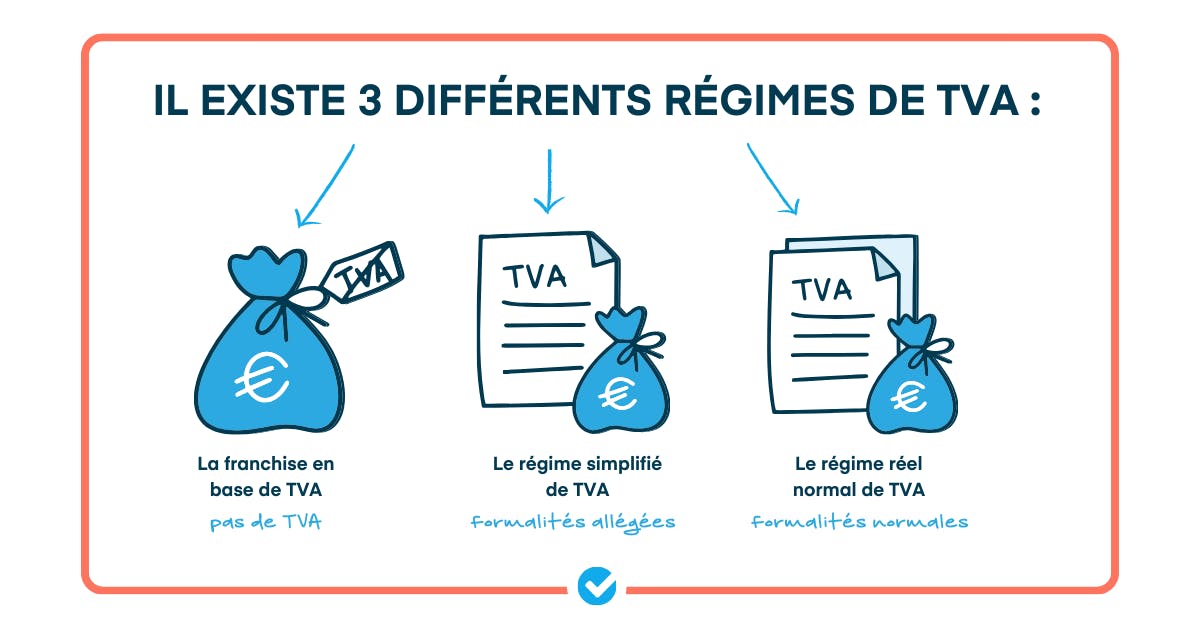

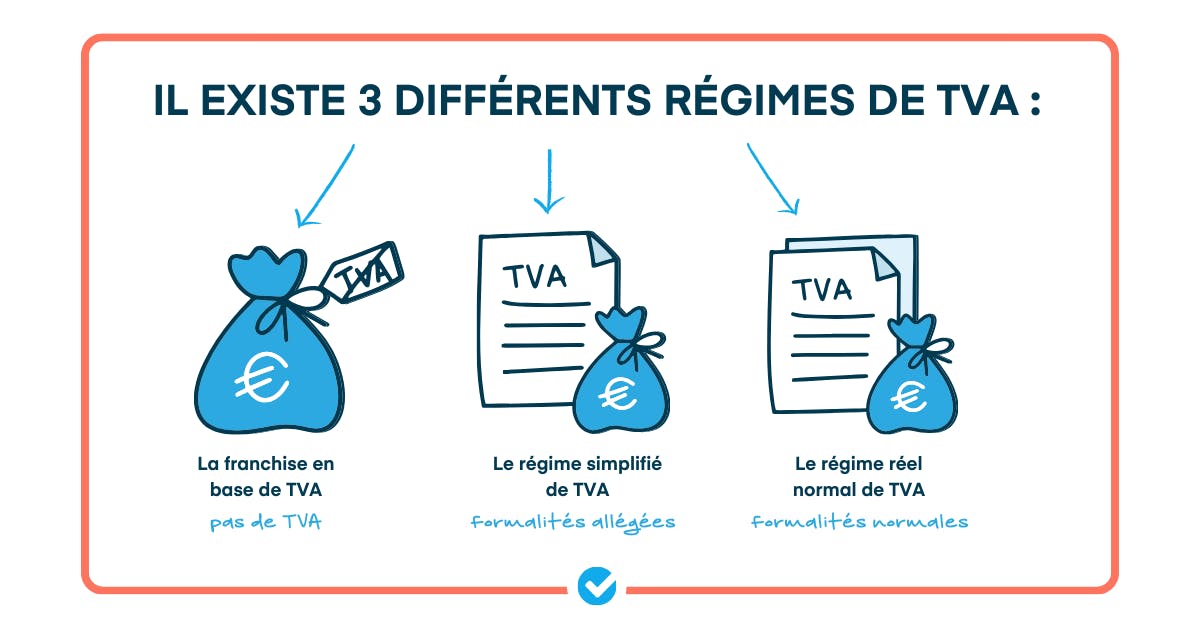

Les différents régimes de TVA des entreprises

Il existe plusieurs régimes de TVA. Si la grande majorité des professionnels intègrent l’un des quatre régimes dits « classiques », d’autres spécifiques existent à côté. Ils dépendent de l’activité exercée.

Les régimes classiques d’imposition à la TVA

Comment fonctionne le régime de TVA de la franchise en base ?

Le régime de TVA de la franchise en base permet aux entreprises qui effectuent des opérations normalement soumises à TVA d’en être exonérées. Ainsi, vous n’aurez pas à collecter la TVA auprès de vos clients, ni à la déclarer et encore moins à en faire le paiement.

Pour en bénéficier, vous devez respecter une condition de chiffre d’affaires, qui ne doit pas dépasser les seuils (seuils à jour au 01/01/2025). En effet, votre chiffre d’affaires de l’année précédente doit être inférieur ou égal à :

- 85 000 € pour les activités commerce et de vente de marchandises, d’objets et de denrées alimentaires à emporter ou consommer sur place, et les prestations d’hébergement ;

- 37 500 € pour les autres activités de prestation de services.

Néanmoins, il existe des seuils de tolérance qui permettent de continuer de bénéficier du régime de la franchise en base en cas de dépassement de ces limites, mais dans cette situation, votre chiffre d’affaires de l'année civile en cours doit être inférieur ou égal à (nouveaux seuils à jour au 01/01/2025) :

- 93 500 € pour les activités de vente de marchandises ;

- 41 250 € pour les autres activités de prestation de services.

En cas de dépassement de ces seuils, votre entreprise ne pourra plus bénéficier du régime de la franchise en base le 1er jour du mois du dépassement du seuil.

Prenons un exemple. Votre entreprise a une activité de vente de biens et réalise un chiffre d’affaires de 80 000 € en 2024, vous pourrez ainsi bénéficier du régime de franchise en base de TVA en 2025, car votre chiffre d’affaires est inférieur à 85 000 €. Si la même entreprise réalise en 2025 un chiffre d’affaires de 92 000 €, vous pourrez toujours bénéficier de la franchise en base de TVA, car le chiffre d’affaires de 2024 (l’avant-dernière année) est inférieur à 85 000 € et le chiffre d’affaires 2025 est inférieur à 93 500 €.

Pour être plus précis, ces limites de chiffre d’affaires pour bénéficier du régime de la franchise s’apprécient hors taxe.

Par principe, les nouvelles entreprises relèvent du régime de TVA de la franchise en base la première année d'activité, dès lors que le chiffre d'affaires n’atteint pas la limite de 85 000 € pour les activités de vente de marchandises ou 37 500 € pour les autres activités de prestation de services.

Ainsi, si vous souhaitez ne pas relever du régime de la franchise en base de TVA, il est nécessaire de le déclarer au SIE dont vous relevez et dès le début d’activité.

Dans le cadre de la franchise, vous devrez facturer vos ventes ou vos prestations de service hors taxe. Vos factures clients doivent toutes porter la mention « TVA non applicable, article 293 B du CGI (Code général des impôts) ».

Bien évidemment, et c’est la contrepartie de la franchise, puisque vous ne collectez pas la TVA sur vos clients, la TVA que vous payerez auprès des fournisseurs ne pourra pas être déduite, et donc ne pourra être récupérée sur les achats réalisés dans le cadre de votre activité.

Il est donc possible, sur option, de renoncer à la franchise en base afin d’opter pour le paiement de la TVA, au régime réel normal ou au régime simplifié suivant les cas.

Pour bénéficier de formalités administratives allégées, les entreprises peuvent relever du régime simplifié de TVA qui s’applique par principe si :

- l'entreprise ne bénéficie pas du régime de la franchise en base ;

- le chiffre d’affaires hors taxe de l’année civile précédente ne dépasse pas (seuil à jour au 01/01/2025) : 840 000 € pour les activités de vente de marchandises, d’objets et de denrées alimentaires à emporter ou consommer sur place, et les prestations d’hébergement ou 254 000 € pour les autres activités de prestation de services ;

- le montant de la taxe exigible de l’année civile précédente ne dépasse pas 15 000 €.

Ces limites de chiffre d’affaires s’apprécient hors taxe, et sont à jour au 01/01/2025. Le chiffre d’affaires à prendre en compte pour apprécier les limites est celui réalisé au titre de l’année civile précédente. S’agissant du seuil de TVA exigible (15 000 €), il convient de prendre en compte le montant mentionné ligne « TVA due » sur la déclaration CA12 au titre de l’exercice précédent.

Toutefois, certaines opérations et entreprises sont exclues du régime simplifié de TVA :

- les importations ;

- les opérations immobilières soumises à TVA ;

- les entreprises et sociétés nouvelles dans le secteur du bâtiment et réalisant des travaux de construction. Ces entreprises sont obligatoirement assujetties au régime réel normal de TVA l’année de leur création. Il reste cependant possible d’opter pour le régime réel simplifié à compter du 1er janvier suivant l’année de création si les autres conditions sont remplies ;

- enfin, depuis le 1er janvier 2022, les entreprises qui réalisent des acquisitions intracommunautaires (achats de produits en provenance de l’UE) seront exclues du régime simplifié et devront souscrire pour l’intégralité de leurs opérations les déclarations mensuelles de TVA comme au régime réel normal.

Par ailleurs, si votre chiffre d’affaires dépasse les seuils du régime simplifié, vous pourrez rester sous ce régime au titre de la première année suivant celle du dépassement, sous condition que :

- le montant de votre taxe exigible au titre de l’année précédente soit inférieur à 15 000 € ;

- votre chiffre d’affaires de l’année en cours (ajusté au prorata si besoin) n’excède pas : 925 000 € HT pour les activités de vente de marchandises, d’objets et de denrées alimentaires à emporter ou consommer sur place, et les prestations d’hébergement ou 287 000 € HT pour les autres activités de prestation de service.

Ainsi, en cas de dépassement ces seuils en cours d'exercice, vous relèverez du régime normal d'imposition à la TVA à compter du 1er jour de l'exercice en cours.

Vous devrez alors déposer le mois suivant celui du dépassement :

- une déclaration CA 3 récapitulant les opérations réalisées depuis le début de l'exercice jusqu'au mois de dépassement ;

- les déclarations mensuelles CA 3 à compter du mois suivant.

Pour faire simple, les entreprises relevant du régime simplifié de TVA n'ont aucune déclaration à souscrire en cours d'année : vous êtes seulement tenues au versement de deux acomptes semestriels, qui feront l'objet d'une régularisation lors du dépôt de la déclaration annuelle CA 12.

Les obligations déclaratives sont donc simplifiées : seule une déclaration annuelle CA12 / CA12E est nécessaire concernant la TVA.

La date limite du dépôt de cette déclaration annuelle est, au plus tard, le 2ᵉ jour ouvré suivant le 1er mai pour les entreprises qui clôturent leur exercice le 31 décembre soumises au régime simplifié de TVA.

Les deux acomptes seront calculés de la manière suivante :

- en juillet : 55 % de la taxe due au titre de l'année ou de l'exercice précédent avant déduction de la TVA relative aux biens constituant des immobilisations (ligne 57 du précédent formulaire CA12) ;

- en décembre : 40 % de ce montant.

Cependant, les acomptes sont modulables et les versements peuvent même être suspendus. Il est ainsi possible d’augmenter ou de diminuer son montant.

Vous pouvez ainsi et suivant les cas :

- suspendre le paiement du 2ᵉ acompte (si vous estimez que le montant du premier acompte déjà versé est supérieur ou égal à la taxe qui sera finalement due) ;

- diminuer le montant du 2ᵉ acompte (si le paiement partiel que vous effectuez représente le solde de la taxe dont vous estimez être redevable) ;

- diminuer l’acompte (si vous estimez que la taxe due pour un semestre est inférieure d’au moins 10% au montant de l’acompte correspondant)

Attention, vous encourez une pénalité de 5% du montant de la taxe due si votre estimation est incorrecte.

Enfin, aucun acompte ne sera à verser lorsque la taxe due par votre entreprise au titre de l’exercice précédent (avant déduction de la TVA relative aux immobilisations) est inférieure à 1 000 €.

Calculateur de TVA

Tout savoir sur le régime réel normal de TVA : quand et comment déclarer et payer l'impôt ?

Si votre entreprise ne respecte pas les conditions de l’un des régimes précédents, vous serez soumis au régime de TVA de droit commun : le réel normal.

Vous serez ainsi tenus de souscrire chaque mois une déclaration CA 3 qui indiquera, pour le mois précédent :

- d'une part, le montant total des opérations réalisées ;

- d'autre part, le détail des opérations taxables.

La date du paiement de l’impôt intervient au même moment que le dépôt de la déclaration de TVA, et vous devrez respecter un calendrier spécifique de souscription des déclarations et de paiement des taxes fixé au niveau national pour les opérations au titre du mois ou du trimestre précédent.

L'entreprise est tenue de régler la TVA due soit mensuellement, soit trimestriellement, en fonction de la fréquence de ses déclarations de TVA.

Ce paiement doit être effectué via le compte professionnel de l'entreprise sur le site impots.gouv.fr.

Si le montant de taxe exigible sur l’année est inférieur à 4 000 €, vous serez autorisé à souscrire vos déclarations par trimestre civil.

Le régime mini-réel de TVA

Par principe, l’entreprise qui est soumise au régime réel normal, ou qui opte pour ce régime, bascule également dans le régime réel normal s’agissant de l’imposition de ses bénéfices (et donc à une comptabilité d’engagement ainsi que des formalités fiscales plus importantes).

Pour pallier ces effets, une option est prévue pour le régime dit « mini-réel » qui va permettre de relever du régime normal de TVA, tout en continuant à bénéficier du régime simplifié d’imposition des bénéfices. Il permet ainsi d’optimiser la trésorerie malgré des formalités plus lourdes. Ce régime de TVA est particulièrement intéressant lorsque vous bénéficiez de crédits de TVA de manière répétitive, car vous pourrez récupérer ces crédits chaque mois, tout en restant au régime simplifié pour l’imposition de vos bénéfices.

Pour exercer cette option, vous devez vous adresser au Service des impôts dont vous relevez, par lettre recommandée avec avis de réception. Elle prend effet au 1er janvier de l'année au cours de laquelle elle est exercée si elle est notifiée avant la date limite de dépôt de la déclaration CA, ou au 1er janvier de l'année suivante en cas de notification après cette date. L’option reste valable durant deux ans, elle est irrévocable et tacitement reconductible pour la même durée.

Les entreprises qui exercent cette option restent tenues de souscrire la déclaration récapitulative CA12 des opérations réalisées durant l'année ou l'exercice précédant son entrée en vigueur.

Suivez 18 actions de cette checklist et optimisez dès maintenant votre tréso !

Les régimes sectoriels de TVA

Aux quatre régimes de TVA classiques s’ajoutent des régimes sectoriels spécifiques à un type d’activité.

Si vous êtes agriculteur, vous serez soumis à la TVA dès lors que le montant moyen de votre chiffre d’affaires de votre exploitation, calculé sur deux ans, dépasse 46 000 €. Dans cette situation, vous serez soumis à la TVA dès le 1er janvier de l’année suivante

Par ailleurs, et si vous exercez une activité agricole (les règles fiscales retiennent une conception large de cette activité), et que vous êtes soumis à la TVA, deux régimes peuvent s’appliquer suivant la nature des opérations que vous réalisez :

- le régime simplifié de l’agriculture : il concerne les activités purement agricoles ;

- le régime normal de TVA : il concerne les activités imposables de nature autre qu’agricole (vente au détail des produits, vente de produit achetés, en l’état ou après transformation, etc.) ;

La TVA applicable aux agriculteurs est bien spécifique, vous pourrez obtenir de plus amples informations en contactant l’un de nos experts qui répondra à vos questions !

Le régime de TVA des agences de voyages et organisations de circuits touristiques

Ce régime de TVA spécifique des agents de voyages s'applique aux professionnels qui organisent en leur propre nom des voyages ou des circuits touristiques et qui recourent à des tiers professionnels pour la réalisation de la prestation.

À noter que :

- l’administration fiscale prend seulement en compte la nature et les conditions de réalisation de l’opération, sans autre considération tenant par exemple de la détention ou non d’une autorisation administrative spécifique (licence ou agrément).

- le régime spécifique s'applique en fonction de l'opération et non en fonction de la qualité de l'opérateur.

Le régime de TVA des agences de voyages et des prestataires organisant des circuits touristiques peut dans ce cas être celui dit de la marge bénéficiaire.

Attention, le régime de la TVA sur marge ne s'applique qu'aux seules prestations que vous allez acquérir auprès de tiers, et non à celles que vous aurez matériellement exécutées, lesquelles relèvent des dispositions de l’article 266 du CGI.

Par ailleurs, l’administration fiscale précise que ce régime n'est pas applicable lorsque les services sont rendus aux clients à l'aide de moyens d'exploitation dont vous êtes propriétaire ou locataire et notamment la fourniture de transport lorsque vous exploitez directement les véhicules. Cependant, si votre activité et les prestations que vous réalisez ne sont pas concernées par ce régime, vous relèverez du régime classique de la TVA.

Si dans l’exercice de votre activité, vous réalisez différentes opérations qui rentrent en partie dans le régime spécifique et en partie dans le régime classique, il faudra ventiler vos prestations en fonction des opérations réalisées pour détailler le régime de TVA applicable.

D’autres régimes sectoriels de TVA

Certains secteurs spécifiques ont leur propre régime de TVA :

- le cinéma ;

- la presse ;

- les opérations bancaires et financières ;

- les moyens de transport neufs ;

- etc.

Ces régimes de TVA étant là encore bien particuliers, n’hésitez pas à vous faire conseiller par votre expert-comptable pour avoir plus d’informations.

Comment choisir un régime d’imposition de TVA ?

Dès lors que vous ne relevez pas d’un régime particulier, et que le chiffre d’affaires de votre entreprise vous permet de bénéficier de choisir votre régime de TVA, vous devez bien analyser votre situation pour prendre la meilleure décision.

Quel régime de TVA choisir si vous réalisez principalement des opérations avec des particuliers ?

Si vous réalisez principalement des opérations avec des particuliers, et si les conditions sont remplies, le régime de la franchise en base peut présenter un certain intérêt puisque, vos clients ne pouvant déduire la TVA, vous pourrez finalement proposer vos produits ou prestations moins chers que vos éventuels concurrents qui eux devront la facturer

Pour quel régime de TVA opter si vous réalisez principalement des opérations avec des professionnels ?

Dans l’hypothèse où vous réalisez principalement des opérations avec des professionnels, la TVA étant déductible (en principe) pour vos clients, la TVA joue un rôle mineur dans leur situation.

Ainsi, si vous réalisez peu d’opérations et que les formalités administratives vous inquiètent, la franchise en base reste une option. Sinon, et sous condition toujours du chiffre d’affaires, vous pourrez opter pour le régime simplifié de TVA qui vous permettra de facturer la TVA, la déduire, tout en devant produire un nombre restreint de pièces.

Le régime de TVA idéal si votre activité donne lieu à des crédits de TVA récurrents

Prenons un exemple, vous payez de la TVA à taux plein, et vous la collectez à taux réduit, ou vous réalisez des opérations exonérées de TVA, notamment en exportant vos marchandises après les avoir achetées en France. Dans cette situation, il est intéressant d’opter pour le régime réel normal ou le régime mini-réel, car vous pourrez récupérer vos crédits de TVA tous les mois au moment de la déclaration mensuelle.

Quel régime choisir si votre activité génère de la TVA à payer dont vous devez régulièrement vous acquitter ?

Dans cette situation, la franchise en base semble peu intéressante, car, si vous n’avez pas à la facturer à vos clients, en contrepartie, vous ne pourrez également pas la déduire, ce qui peut être pénalisant pour votre trésorerie.

Si votre entreprise doit régulièrement reverser de la TVA au Trésor Public, vous avez des sorties financières prévisibles. Le régime simplifié de TVA ou le régime normal de TVA trimestriel peuvent présenter un intérêt puisque vous pourrez décaler le paiement du solde à verser, anticiper ses sorties, voire optimiser celles-ci en plaçant les provisions sur des placements à rendement.

Vous débutez votre activité et vous avez d’importants investissements à réaliser ? Optez pour le bon régime de TVA

Vous venez de créer votre entreprise et le démarrage implique de lourdes dépenses, l’assujettissement à la TVA est en principe recommandé, car vous pourrez alors déduire et récupérer la TVA sur vos investissements. En fonction du montant des investissements et de la vitesse à laquelle vous voulez pouvoir imputer cette taxe, le régime réel normal ou mini-réel sont à envisager.

Comment connaître son régime de TVA ?

Le régime de TVA dont vous relevez peut se retrouver sur votre mémento fiscal, Ce document vous est transmis par les services fiscaux après le début de votre activité et énumère les différents aspects fiscaux que vous aurez choisis.

Vous avez besoin d’aide pour gérer vos documents ? Découvrez notre guide de l’organisation administrative et comptable.

Comment faire pour choisir entre une déclaration de TVA mensuelle ou trimestrielle ?

Pouvez-vous choisir entre TVA mensuelle et trimestrielle ? Cela dépend du montant de TVA dû annuellement. En régime réel normal, si vous avez moins de 4000€ de TVA annuelle, vous pouvez choisir le paiement trimestriel de la TVA.

Quand et comment changer de régime de TVA ?

Les changements de régime de TVA de plein droit

Comme nous l’avons vu, les régimes de TVA (franchise, réel simplifié, réel normal, mini-réel) obéissent à différentes conditions et particulièrement celle du montant de chiffre d’affaires. Par principe, et dès lors que vous dépassez les seuils prévus pour chacun des régimes, vous devrez automatiquement basculer dans le régime applicable à votre situation.

Par exemple, si vous optez pour la franchise en base, et que vous exercez une activité commerciale, tant que vous ne dépassez pas le seuil de 85 000 € de chiffre d’affaires pour l'année N-1, vous pouvez bénéficier de ce régime.

Si sur une année (N), vous dépassez ce seuil, mais que votre chiffre d’affaires reste inférieur à 93 500 € (seuil de 2025), vous pourrez toujours bénéficier de la franchise pour l’année en cours (N), puis, 2 cas de figure pourront se présenter :

- si l’année suivante (N+1), vous ne dépassez pas le seuil de la franchise de 85 000 €, vous pourrez rester sous ce régime ;

- si l’année suivante (N+1), vous dépassez à nouveau le seuil de la franchise de 85 000 € tout en restant sous le seuil majoré de 93 500 €, vous pourrez rester sous le régime de la franchise pour l’année en cours (N+1), mais vous relèverez du régime réel simplifié à compter du 1er janvier N+2 et vous devrez ainsi facturer la TVA à vos clients.

En revanche, si votre chiffre d’affaires dépasse le seuil majoré de la franchise de 93 500 €, vous ne bénéficierez plus du régime de la franchise, et vous devrez facturer la TVA dès le 1er jour du mois de dépassement (et ainsi prévoir l’émission de factures rectificatives à transmettre à vos clients).

Les changements de régime de TVA sur option

Suivant votre situation, certains régimes de TVA pourraient être plus avantageux qu’un autre. Ainsi, vous pouvez décider d’opter pour un régime « supérieur » à celui qui vous serait normalement applicable. Néanmoins, les conditions de chiffre d’affaires continueront toujours à s’appliquer.

Ainsi, si vous relevez par défaut du régime réel simplifié, vous ne pourrez pas opter pour la franchise, car le seuil sera dépassé. Idem dans l’hypothèse où vous relevez par défaut du régime réel normal, il sera impossible d’opter pour le régime réel simplifié.

En revanche, si votre entreprise réalise un chiffre d’affaires qui vous permet de bénéficier de la franchise, vous pourrez tout à fait opter pour le régime réel, simplifié ou normal.

Stéphanie est superviseuse comptable. Chez Dougs, elle encadre l’équipe Beige, spécialisée BNC-BIC dossier à l'impôt sur le revenu. Pianiste et mélomane passionnée, cette ancienne responsable de portefeuille client est un cador du travail bien fait et bien organisé ! Au rythme de la musique, elle chorégraphie au millimètre près son équipe, des webinars et vos missions.

En savoir plus