Quel statut juridique choisir pour une création d’entreprise ?

En plein projet de création d’entreprise, vous êtes confronté à la fameuse question du choix du statut juridique. La création de votre entreprise doit forcément s’accompagner d’un cadre juridique. En d’autres termes, il est temps de choisir un statut juridique. Le meilleur de préférence !

Créer son entreprise : quelle forme juridique choisir ?

Nous avons de la chance ! Le droit français est très complet. Le nombre de structures juridiques disponibles est très important. Toutes présentent des particularités. Cependant, certaines ne conviendront pas à votre projet d’entreprise. En effet, le statut juridique influe notamment sur votre futur statut social de dirigeant et sur la fiscalité associée. Choisir le bon statut juridique permettra de développer votre business sereinement et de préserver vos revenus au mieux. Au contraire, le mauvais choix vous fera perdre de l’énergie et de l’argent.

Simulez gratuitement votre statut juridique !

Choix de la forme juridique

Quelle différence entre une entreprise et une société ?

Pour bien appréhender ce qu’est un statut juridique, vous devez différencier les notions d’entreprise et de société.

Bien qu’une société puisse être considérée comme une entreprise, l’inverse n’est pas toujours vrai.

Tout entrepreneur qui se lance dans une activité crée une entreprise. Le terme « entreprise » est un concept générique qui englobe à la fois les entreprises individuelles (qu'elles relèvent ou non du régime simplifié de la micro-entreprise) et les sociétés (SAS, SASU, SARL, EURL, SCI).

Une entreprise individuelle (EI) permet à l’entrepreneur d’exercer en son nom propre. Dans ce cas, l’entreprise n’a pas d’existence juridique distincte de celle de son fondateur, l’entrepreneur individuel. En revanche, une société est une entité indépendante, dotée d’une personnalité juridique propre. On parle alors de « personne morale ». Il s’agit d’une structure distincte de l’entrepreneur, composée d’un dirigeant, et éventuellement d’associés.

Quelle forme juridique est la plus avantageuse ?

Cela tient tout d’abord de votre projet entrepreneurial. N’oubliez jamais que c’est toujours l’activité qui détermine votre statut juridique et non l’inverse.

Finalement, beaucoup d’éléments sont à prendre en compte :

- les frais de constitution sont généralement plus élevés en société (SAS, SARL, etc.) ;

- la nature, la composition et l’importance des capitaux à investir et leur provenance (patrimoine personnel de l’entrepreneur et/ou investisseurs extérieurs) ;

- l’étendue de la responsabilité des associés et votre volonté à vouloir protéger votre patrimoine personnel des risques professionnels ;

- le régime d’imposition des bénéfices ;

- le statut social du dirigeant ;

- le nombre d'associés ;

- seuils de chiffre d'affaires ;

- le type d'activité. Dans la majorité des cas, vous pouvez exercer presque toute activité avec n’importe quel statut juridique. Cependant, certaines activités nécessitent un statut juridique spécifique (activités réglementées, immobilier, etc.).

C’est l’ensemble de tous ces éléments que vous allez devoir étudier afin d’opter pour un statut juridique. Par ailleurs, il est toujours possible de changer de forme juridique au cours de votre activité, mais ça a un coût car de nouvelles procédures seront à effectuer.

Quel choix de statut juridique quand on est le seul associé ?

Passons désormais en revue l’ensemble des divers statuts juridiques qui s’offrent à vous si vous souhaitez créer votre entreprise seul.

L’entreprise individuelle (EI) : le statut juridique pour les aventuriers

Résumons les éléments principaux de l’entreprise individuelle en quelques points :

- les entreprises individuelles dénommées activité en nom personnel. Ce sont des activités lancées par des entrepreneurs en solo, sans autre associé ;

- le statut de l’entrepreneur individuel est rapide à créer. Il vous permettra ainsi de démarrer presque immédiatement votre affaire ;

- ce statut s’avère très adapté aux personnes qui, en plus d’une activité salariée, créent une activité indépendante complémentaire ou occasionnelle ;

- mais, cela peut aussi être adapté si vous souhaitez lancer une activité dont vous savez à l’avance que le chiffre d’affaires sera faible ;

- l’avantage de ce statut réside dans la simplicité de constitution d’une telle entreprise : en effet, non seulement aucun capital social minimum n’est exigé, mais les frais de constitution sont réduits. La seule condition particulière tient à votre capacité : vous devez être majeur et non sous protection juridique ;

- si vous souhaitez exercer une activité libérale, il conviendra de vérifier les éventuelles obligations d’inscription ou de diplôme. Toutefois, il sera obligatoire de vous immatriculer auprès de la Chambre de commerce et d'industrie ou de la Chambre des métiers et de l’artisanat si votre activité est industrielle, commerciale ou artisanale.

Capital social de l’entreprise individuelle

Il est très simple de créer une entreprise individuelle puisqu'aucun capital social minimum n'est exigé.

Néanmoins, le capital social est généralement un bon indicateur de la stabilité financière d'une entreprise, mais il n'existe pas dans le cadre d'une entreprise individuelle. En conséquence, vous n'avez aucun capital à présenter pour rassurer vos partenaires financiers, tels que les banques, vos clients ou vos fournisseurs.

Cette absence de capital social augmente les risques pour vos partenaires, ce qui peut parfois dissuader les investisseurs et ralentir la croissance de votre entreprise.

Il est fréquent que vos partenaires exigent que vous vous portiez garant personnellement en tant qu’entrepreneur, ce qui comporte un risque pour vous.

Responsabilité de l’entrepreneur en entreprise individuelle

La responsabilité de l'entrepreneur en entreprise individuelle a été modifiée par le décret du 28 avril 2022.

L’article 2 du décret n°2022-725 du 28 avril 2022 énumère les biens professionnels qui peuvent être saisis par les créanciers professionnels. En revanche, les biens qui ne figurent pas dans cette liste sont protégés contre les poursuites. Quelle est donc la portée réelle de la protection offerte par le nouveau statut unique de l’entreprise individuelle ?

Les biens professionnels concernés sont :

- le fonds de commerce, le fonds artisanal, le fonds agricole, ainsi que tous les biens corporels ou incorporels qui les composent ;

- les biens mobiliers, tels que la marchandise, le matériel, l’outillage, le matériel agricole, et les moyens de transport pour les activités itinérantes (ventes et prestations à domicile, activités de transport ou de livraison) ;

- les biens immobiliers utilisés pour l’activité ;

- les biens incorporels, tels que les données clients, les brevets, licences, marques, etc. ;

- les liquidités en caisse.

La portion de la résidence principale, utilisée à des fins professionnelles ou mise à disposition de l’entreprise, sera désormais considérée comme un bien professionnel. Quelle en est la conséquence ? Les créanciers pourront saisir cette partie.

L'entreprise individuelle n'est donc pas un statut très protecteur pour l'entrepreneur qui détient des biens professionnels. C'est pourquoi, bien souvent, il est plus avantageux de se tourner vers la SASU ou l'EURL si vous souhaitez entreprendre en solo.

Suivez 18 actions de cette checklist et optimisez dès maintenant votre tréso !

Administration de l’entreprise en entreprise individuelle

Vous êtes seul à gérer votre affaire. Si vous souhaitez avoir un ou plusieurs associés, il vous faudra alors passer en société.

La seule option pour intégrer un associé est de transférer l’entreprise individuelle vers une autre structure, comme une SARL ou une SAS. Cependant, ce processus peut être complexe et coûteux. Par conséquent, si vous envisagez de vous associer dans le futur, l’entreprise individuelle n'est pas la solution idéale.

Statut social du dirigeant en entreprise individuelle

En tant que dirigeant, vous serez assimilé au régime des travailleurs non salariés, ce qui signifie que vous allez devoir cotiser à la caisse du SSI (Sécurité sociale des indépendants – ex RSI). Les cotisations seront un peu moins élevées que sous le régime général des salariés mais vous bénéficierez d’une retraite beaucoup moins importante et de prestations moins complètes.

Régime fiscal de l’entreprise individuelle

Puisque vous n’avez qu’un seul patrimoine qui comprend à la fois votre patrimoine personnel et professionnel, les revenus de votre affaire seront imposés à l’impôt sur le revenu, c’est-à-dire sur la déclaration annuelle de revenu.

L'option pour le régime de la micro-entreprise

En entreprise individuelle, vous avez la possibilité de choisir le régime de la micro-entreprise (ou auto-entreprise).

La micro-entreprise n’est pas un statut juridique en soi, mais un régime fiscal qui simplifie les démarches administratives et comptables pour les entreprises individuelles, à condition qu’elles ne dépassent pas un plafond de chiffre d’affaires déterminé selon la nature de l’activité exercée.

L’EURL : entreprise unipersonnelle à responsabilité limitée

Une EURL est une forme de société à responsabilité limitée (SARL) constituée d'un seul associé. Autrement dit, c'est une SARL unipersonnelle.

EURL : personne physique ou morale ?

Contrairement à l'entreprise individuelle (EI) qui est liée à une personne physique, l'EURL est une personne morale indépendante. L'EURL est gérée par un seul associé, qui peut être soit une personne physique, soit une personne morale.

Caractéristiques de l'EURL

Voici les principales caractéristiques de l’EURL :

- associé unique, il peut s'agir d'une personne physique ou morale. L'EURL ne permet pas d'avoir plusieurs associés ;

- le capital minimum requis est de 1€, et il peut être constitué d’apports en numéraire ou en nature, tels que du matériel ;

- la responsabilité de l'associé unique est limitée au montant de ses apports, sauf en cas de fautes graves comme une mauvaise gestion ;

- la création d’une EURL suit une procédure similaire à celle des autres sociétés : rédaction des statuts, réalisation des apports, publication au journal d’annonces légales, etc. ;

- l’EURL peut exercer presque toutes les activités, à l'exception de certaines telles que les bars-tabacs ou les activités d’assurance, de capitalisation, d’épargne, etc.

Régime fiscal de l'EURL

- si l'associé unique est une personne physique, l'EURL est généralement imposée à l’impôt sur le revenu (IR), avec une option possible pour l'impôt sur les sociétés ;

- si l'associé unique est une personne morale, l'imposition sera obligatoirement à l'impôt sur les sociétés.

Nombre d'associés dans une EURL

Par définition, une EURL est constituée d'un seul associé. Si un deuxième associé souhaite rejoindre la société, il faudra ouvrir le capital social, ce qui entraînera le passage de l’EURL à une SARL, sans transformation juridique, car les deux structures sont similaires.

La forme juridique EURL et les salariés

L'EURL peut embaucher un ou plusieurs salariés sans limite de nombre.

Le gérant d'une EURL

- en tant que gérant, vous êtes considéré comme un travailleur non salarié (TNS) ;

- si le gérant est une personne autre que l'associé unique, il est traité comme un salarié assimilé pour sa rémunération et ses cotisations sociales. Dans ce cas, il recevra un bulletin de paie et bénéficiera de la même protection sociale qu’un salarié, bien qu’il ne puisse pas prétendre à l’assurance chômage.

Avantages et inconvénients de l'EURL

En résumé, voici les principaux avantages de l'EURL :

- La responsabilité de l'associé est limitée aux apports, protégeant ainsi le patrimoine personnel de l'associé ;

- les règles de gestion sont simplifiées par rapport à celles d’une SARL, évitant des formalités comme les rapports de gestion ou les procès-verbaux d'assemblées générales. La prise de décision est plus facile puisque vous êtes l'unique associé ;

- option possible pour l'IS ;

- charges et cotisations sociales faibles.

Et au niveau des inconvénients :

- le fonctionnement administratif et juridique de l’EURL est plus complexe que celui d'une entreprise individuelle ;

- le régime social du gérant unique associé est celui des TNS (travailleur non-salarié) et vous êtes donc affilié à la Sécurité sociale des indépendants (SSI). Ce qui signifie que vous paierez moins de charges sociales mais en contrepartie, votre protection sociale sera bien moins intéressante qu'en SASU/SAS ;

- manque de flexibilité dans la rédaction des statuts.

SASU (société par actions simplifiée unipersonnelle) : définition et explications

Qu'est-ce qu'une SASU ?

La SASU, ou Société par Actions Simplifiée Unipersonnelle, est une forme juridique qui vous permet de vous lancer seul. C'est une version simplifiée de la SAS (Société par Actions simplifiée), adaptée pour un associé unique. Ce statut est particulièrement prisé pour sa flexibilité et sa simplicité administrative.

Caractéristiques principales de la structure juridique SASU

La SASU se distingue principalement par la présence d’un seul associé, qui peut être une personne physique ou morale.

Les principaux avantages de la SASU sont les suivants :

- simplicité de fonctionnement : la SASU offre une grande souplesse dans son organisation. L’associé unique a toute la liberté pour définir les règles de fonctionnement dans les statuts, avec pour seule obligation de nommer un président ;

- régime social protecteur : le président de la SASU, s'il est rémunéré, bénéficie d’un régime social similaire à celui des salariés, à l’exception de l’assurance chômage. Cette couverture sociale est un atout considérable par rapport à d'autres formes juridiques comme l'EI ou l'EURL ;

- la responsabilité de l'associé unique est limitée au montant de vos apports, protégeant ainsi votre patrimoine personnel en cas de difficultés financières ;

- enfin, la SASU peut facilement évoluer vers une SAS en intégrant de nouveaux associés, sans complexité majeure. Cela facilite la croissance de votre entreprise sans nécessiter une refonte complète de la structure juridique.

Concernant les inconvénients liés à la SASU, on retrouve principalement :

- des formalités de création coûteuses. En effet, la mise en place d’une SASU nécessite plusieurs démarches administratives, telles que la rédaction des statuts, le dépôt du capital social et la publication d'une annonce légale. Ces formalités peuvent être coûteuses et prennent du temps ;

- des obligations comptables plus lourdes qu'en entreprise individuelle. La SASU, étant une société commerciale, doit tenir une comptabilité rigoureuse, avec un bilan et un compte de résultat annuels. Ce qui génère des charges administratives et financières récurrentes ;

- enfin, des charges sociales élevées. Le régime social du président de la SASU, bien qu'il soit plus protecteur qu'en EURL, entraîne des cotisations sociales élevées sur les rémunérations. Cela peut constituer un frein pour les entrepreneurs qui envisagent de se rémunérer principalement par leur activité.

Fiscalité de la SASU

Par défaut, la SASU est soumise à l'impôt sur les sociétés (IS), ce qui signifie que c'est la société qui est imposée sur ses bénéfices. L’associé unique, quant à lui, est imposé sur les dividendes perçus. Cependant, il est possible, sous certaines conditions, d’opter pour l’impôt sur le revenu (IR) pour éviter la double imposition.

Création d’une SASU

Pour créer une SASU, plusieurs étapes sont nécessaires :

- rédaction des statuts ;

- dépôt du capital social ;

- constitution d'un dossier d'immatriculation ;

- publication d'une annonce légale ;

- immatriculation de la société en ligne.

La SASU représente donc une option intéressante pour les entrepreneurs souhaitant allier simplicité administrative et protection juridique, avec une possibilité d'évolution facile vers une structure plus complexe comme la SAS.

Quel type d'entreprise créer quand on est plusieurs associés ?

Maintenant que nous avons vu les principales structures possibles pour entreprendre seul, intéressons-nous à la SAS et la SARL qui sont les structures les plus avantageuses si vous souhaitez avoir plusieurs associés.

La SARL : un statut juridique pour avoir une société à plusieurs

La SARL est une forme de société commerciale. Elle est composée au minimum de 2 associés et au maximum de 100. Au-delà de ce nombre, la société doit être transformée en une autre structure juridique. Les associés peuvent être des personnes physiques ou morales. Toutefois, les dirigeants, qui sont des gérants, doivent obligatoirement être des personnes physiques.

Capital social de la SARL

Le montant du capital social peut être librement choisi. Le montant minimum est de 1 euro. Cependant, un capital social trop bas n’inspire pas la confiance de vos créanciers et de votre banque. Il faut donc faire attention au choix de ce montant. Il s’agit d’un indice qui permet aux tiers de savoir si votre société dispose de suffisamment de réserves de trésorerie pour se financer.

Dès la création de la société, vous devrez choisir le montant du capital que vous voulez souscrire et qui sera affiché dans votre Kbis.

Néanmoins, l’intégralité du capital n’a pas à être souscrite. Vous pouvez dans un premier temps libérer uniquement 20% de votre mise finale et libérer le reste dans les 5 prochaines années. Problème néanmoins, vous ne pourrez pas bénéficier du taux à 15% de l’IS tant que ce capital ne sera pas totalement libéré.

Responsabilité des associés en SARL

Si vous choisissez cette forme sociale, vous ne répondrez des dettes de la société que dans la limite du montant de votre apport. Toutefois, il faut rester vigilant car si vous vous portez garants sur vos biens personnels, la responsabilité ne sera donc pas limitée au montant des apports. De même, elle devient également illimitée en cas de violation des statuts ou de fautes de gestion du dirigeant. Autre exception : les charges sociales du gérant TNS. Les cotisations sociales constituent des charges personnelles pour le travailleur non salarié (TNS). À ce titre, elles devraient être en principe directement payées par ce dernier auprès des organismes sociaux. Cependant, c’est la société qui prend en charge ces cotisations, sauf dans une situation de défaillance de la SARL ou de l’EURL où les cotisations non payées restent à la charge personnelle du gérant.

Administration de l’entreprise de la SARL

Au-delà du statut social, il faut savoir qu’une SARL peut avoir plusieurs gérants, auquel cas, on parlera de cogérance.

De même, un tiers non associé peut avoir la tête de la gérance. Quoi qu'il en soit, le gérant a la charge de s’occuper de tous les actes de gestion courante.

Les associés, composant l’assemblée générale des associés, auront eu vocation à prendre certaines décisions en réunion d’assemblée générale.

Régime social du dirigeant en SARL

Le dirigeant est un gérant en SARL. Il faut distinguer le gérant majoritaire du minoritaire/égalitaire.

En tant que gérant majoritaire, vous serez soumis au régime des TNS (travailleurs non salariés). Vous devrez donc adhérer au régime du SSI (Sécurité sociale des indépendants). Il s’agit d’une caisse de cotisation sociale propre. Vous devez obligatoirement cotiser aux caisses d’assurance maladie et maternité, aux allocations familiales et à une caisse d’assurance vieillesse. Par ailleurs, le TNS n’a aucune obligation à souscrire une assurance chômage et ne bénéficie pas d’indemnités de congés payés.

Finalement, ce régime s’avère moins coûteux que celui d’un assimilé salarié mais en contrepartie, la protection sociale de l’entrepreneur est beaucoup plus faible. C’est à vous de choisir si vous optez pour des mutuelles complémentaires additionnelles par exemple. Les cotisations sociales seront donc un peu moins élevées en SARL qu’en SAS par exemple, mais, en contrepartie, les droits pour la retraite seront moindres aussi.

À l’inverse, un gérant minoritaire ou égalitaire sera un assimilé salarié, c’est-à-dire que vous allez devoir cotiser comme un salarié bien que vous ne pourrez pas bénéficier de l’assurance chômage, de l’indemnité compensatrice de congé payé, des préavis et des indemnités pour rupture abusive du contrat de travail. En effet, si vous êtes gérant, vous n’êtes pas salarié et ne pouvez pas bénéficier des avantages liés à la qualité de salarié. Grâce à ce régime social, les cotisations pour la retraite seront meilleures qu’en TNS, mais les coûts seront plus élevés.

Régime fiscal de la SARL

Concernant l’imposition des bénéfices de cette société, celle-ci est soumise à l’impôt sur les sociétés, mais peut, sur option, être assujettie à l’impôt sur le revenu.

Le taux commun de l’IS est de 25% et ne s’appliquera qu’aux bénéfices réalisés en France.

Vous pouvez bénéficier également de l’IS à taux réduit à 15% pour les premiers 42 500 euros de bénéfice. Cet avantage n’est consenti qu’auprès des sociétés contrôlées à plus de 75% par des personnes physiques et dont le chiffre d’affaires hors taxe est inférieur à 10 000 000 euros et dont le capital est entièrement libéré à la clôture de l’exercice.

Une SARL pourrait aussi être imposée à l’impôt sur le revenu, c'est-à-dire qu’il sera supporté par chaque associé au prorata de sa part. C’est une option qui ne concerne que les SARL composées par des membres d’une même famille.

Par ailleurs, et comme dans toutes les sociétés, la rémunération accordée au gérant sera une charge déductible pour la société. Cela réduira son résultat fiscal imposable (sauf pour la SARL de famille).

La SAS : société par actions simplifiée

C’est un statut particulier qui est une forme simplifiée des anciennes sociétés anonymes (SA) qui sont aujourd’hui devenues désuètes du fait de leur grande rigidité procédurale et sont réservées aux très grands groupes.

Au contraire, la SAS est une société qui n’a que très peu de règles prévues dans le Code de commerce. Cela laisse aux associés, une grande latitude et autonomie lors de la rédaction de leurs statuts. Libre à eux d’introduire ou non les clauses de leur choix. Cela permet notamment de pouvoir adapter et créer des statuts différents en fonction de chaque société et d’adapter les règles au cas par cas.

Ce statut juridique permet ainsi d’accorder aux associés une maîtrise propre et totale de leur affaire tout en permettant de limiter la responsabilité des associés au prorata de leur détention d’actions et des règles de majorité fixées, librement par la collectivité des associés.

Capital social de la SAS

Comme pour les SARL, il n’y a pas de capital minimal lors de la constitution des apports. 1 euro suffit !

Il est également possible de ne libérer que la moitié du capital souscrit à condition de libérer le reste dans les cinq ans à compter de la date d’immatriculation de la société.

Responsabilité des associés en SAS

Par ailleurs, la responsabilité des associés sera limitée à hauteur des apports effectués par les actionnaires, à moins que les associés aient contracté des garanties à hauteur de leur patrimoine propre.

La responsabilité est la même qu’en SARL, de sorte qu’une fois encore, elle peut devenir illimitée si vous avez conclu une caution à votre nom et qui vous engagera à hauteur de votre patrimoine personnel.

Composition de la SAS

La SAS a été créée afin de faire primer la liberté statutaire sur les obligations légales. Ainsi, son fonctionnement est totalement libre et laissé à la libre appréciation des associés lors de la rédaction de leurs statuts.

Par ailleurs, le dirigeant de la SAS est un Président et les organes de direction sont définis librement dans les statuts.

Il y a en général un Président qui peut être accompagné d’un directeur général. Puis, il y a une assemblée générale, composée des associés.

Statut social du dirigeant en SAS

Quant au statut social du président, celui-ci sera un assimilé salarié et sera donc assujetti au même régime que les salariés et les gérants minoritaires. En contrepartie de cette protection sociale, les charges sociales seront plus élevées qu'en EURL/SARL.

Situation fiscale de la SAS

En tant que société commerciale, ses bénéfices sont imposés à l’impôt sur les sociétés au taux normal de 25% Cependant, on peut bénéficier du taux réduit à 15% (Les conditions pour bénéficier de cette réduction d’impôt sont les mêmes qu’en SARL).

De plus, une option pour bénéficier de l’impôt sur le revenu est également possible en SAS mais ne concerne que les sociétés qui ont été créées depuis moins de 5 ans et donc la majorité des parts sont détenues par des personnes physiques et dont 34% des parts est détenu par une ou plusieurs personnes ayant la qualité de Président. Cette option ne peut durer plus de cinq ans.

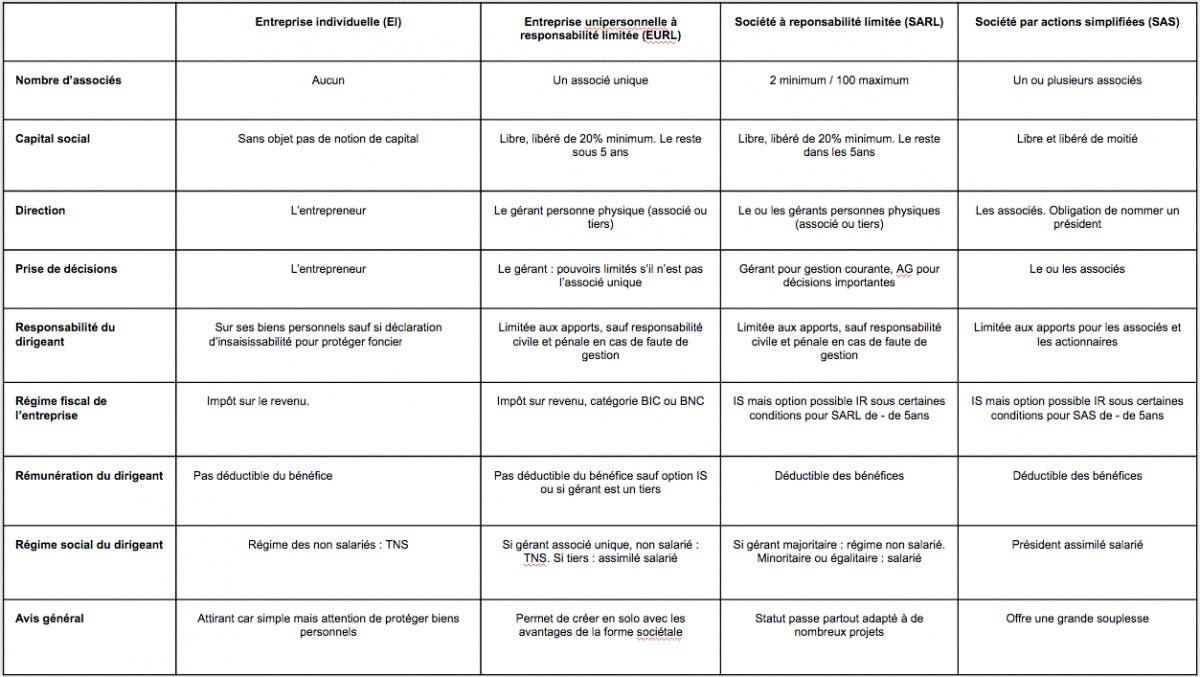

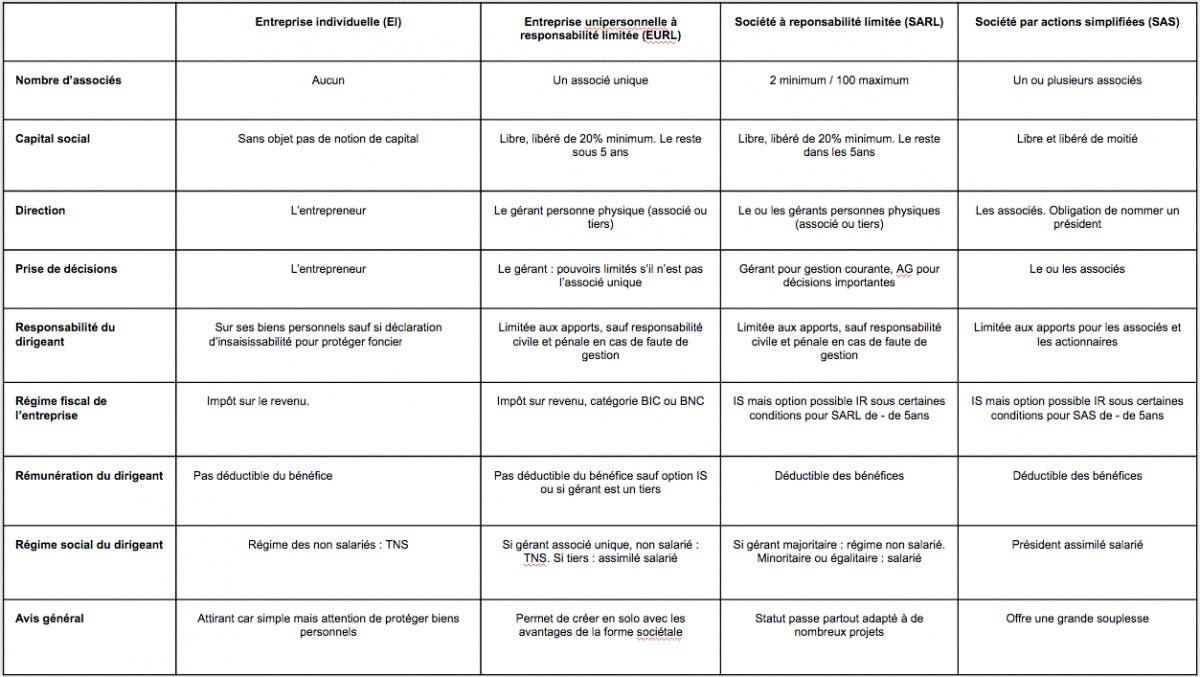

Voici un tableau récapitulatif qui vous permettra de mieux discerner les différences qui existent entre les différentes formes juridiques :

La SCI pour les activités immobilières

La Société Civile Immobilière (SCI) est une forme juridique particulièrement adaptée à la gestion de biens immobiliers, que ce soit dans un cadre familial ou non. En optant pour une SCI, les biens immobiliers sont transférés à la société, tandis que les associés reçoivent des parts sociales en contrepartie. Pour constituer une SCI, il est nécessaire d’avoir au minimum deux associés.

Protection du patrimoine des associés

La responsabilité des associés dans une SCI est indéfinie. Toutefois cette responsabilité connait deux limites : elle est non solidaire et subsidiaire. Si la société ne parvient pas à honorer ses dettes, les créanciers peuvent se tourner vers les associés. Ces derniers seront alors tenus de régler les dettes de la société, proportionnellement à leur participation au capital social.

La SCI est un excellent choix pour les projets d'investissement immobilier, notamment lorsqu'il s'agit de regrouper des capitaux entre plusieurs associés. Elle facilite également l'accès aux prêts bancaires, qui peuvent être plus difficiles à obtenir en tant que personne physique.

Les différents types de SCI

Il existe plusieurs formes de SCI, chacune adaptée à des besoins spécifiques :

- SCI de gestion ou de location. Il s'agit de la forme la plus courante, elle permet l'achat, la gestion ou la mise en location de biens immobiliers ;

- SCI familiale. Elle est composée uniquement de membres d'une même famille, idéale pour la gestion d'un patrimoine familial ;

- SCI construction-vente : utilisée pour acheter un terrain, construire un bien immobilier, puis le revendre ;

- SCI d'attribution : permet d'attribuer à chaque associé une partie spécifique de l’immeuble.

Les activités réglementées

Si vous exercez une activité réglementée, vous devrez utiliser une forme juridique particulière pour créer votre entreprise. Voici quelques exemples d'activités réglementées :

- Activités d'assurance, de capitalisation et d'épargne. Ces activités ne peuvent pas être exercées sous forme de SARL. Elles doivent obligatoirement être pratiquées sous forme de société anonyme (SA) ou de société européenne (SE) ;

- pour les professions libérales, vous avez le choix entre la Société d'Exercice Libéral (SEL) et la Société Civile Professionnelle (SCP). Ces structures permettent de limiter la responsabilité des associés et des actionnaires à la hauteur de leurs apports respectifs. Il est également possible d'exercer une activité libérale sous le statut de l'entreprise individuelle (EI) ou de la micro-entreprise ;

- les laboratoires de biologie médicale doivent obligatoirement être constitués sous forme de sociétés d'exercice libéral (SEL) ou de sociétés civiles professionnelles (SCP) ;

- Débit de tabac. Cette activité doit être menée sous la forme d'une entreprise individuelle ou d'une société en nom collectif (SNC).

David est Head of Legal chez Dougs. En français, cela signifie qu’il pilote le département juridique du cabinet, endosse la casquette de référent technique et garantit l’évolution du service.

En savoir plus