Votre micro entreprise de dropshipping décolle ? Pourquoi c'est le moment de passer en SASU

Votre micro entreprise de dropshipping fait des bénéfices importants ? C'est peut être le moment pour vous de passer en SASU. Au travers d'un cas pratique et de nombreux exemples, on vous explique pourquoi la SASU est plus avantageuse pour vous.

Cas pratique - le schéma type du dropshipper

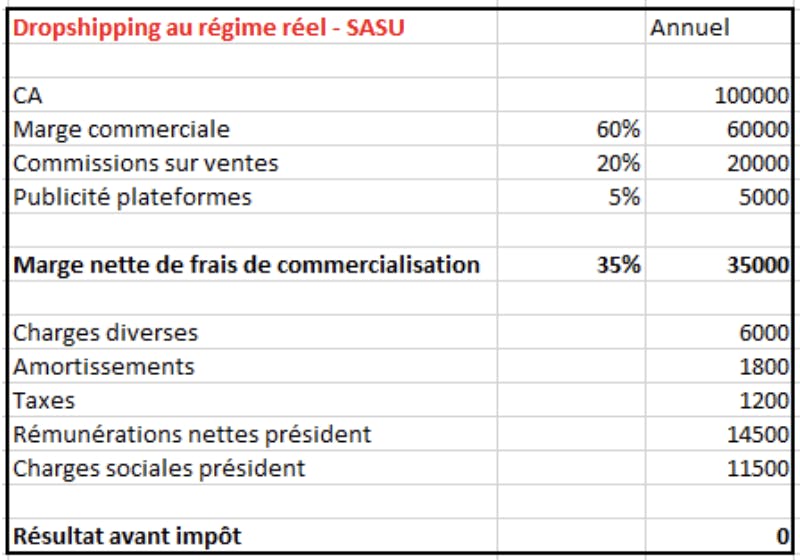

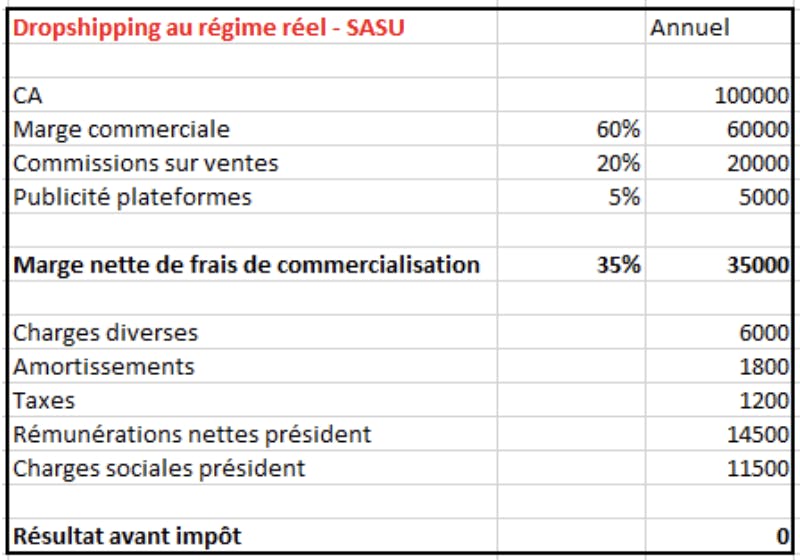

Un exemple sera plus parlant.

Le taux de marge commerciale en dropshipping est fréquemment compris entre 45 et 65%, selon la nature des articles vendus et vos conditions d’approvisionnement.

Il ne faut pas ici retenir que le prix d’achat de vos marchandises pour déterminer votre marge commerciale. Mais le coût de revient. Il comprend notamment les frais de transport et les taxes douanières.

Peut être utilisez vous les marketplaces pour commercialiser vos produits. Le cas échéant, des frais spécifiques sont à retenir :

- Commissions sur les ventes - environ 20% des ventes HT,

- Frais de publicité et de mise en avant - environ 5%

Votre business génère également d’autres dépenses : petit matériel, location immobilière, dépenses de référencement, amortissement des immobilisations, honoraires de comptabilité, assurances, frais bancaires, frais de déplacement, taxes diverses...

Et élément non négligeable : vos rémunérations et les charges sociales afférentes. En société à l’IS, rémunérations et cotisations sociales sont déductibles. En société à l’IR, seules les cotisations sociales impactent votre résultat fiscal.

Pour cet exemple, prenons le cas d’une SASU à l’IS. La totalité du résultat avant prise en compte des charges sociales est de 26 000 euros (voir plus en détail ci-dessous). Ces 26 000 euros représentent l’enveloppe globale de “rémunération” du président de notre SASU. Cela inclut les salaires et les charges sociales qui avoisinent les 80% de ce salaire net.

Voici un calcul très simplifié du résultat :

Avec la SASU, vos charges réduisent votre impôt et cotisations sociales

Reprenons notre entreprise type ci-dessus. Nous partons du principe que l’intégralité du résultat restant après déduction des divers frais et taxes représente l’enveloppe de rémunération de 26 000 euros..

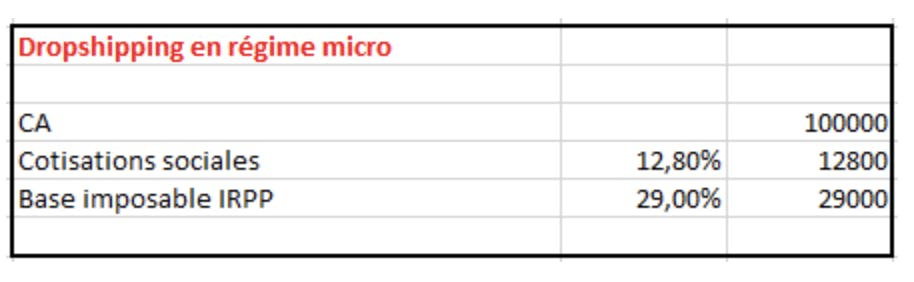

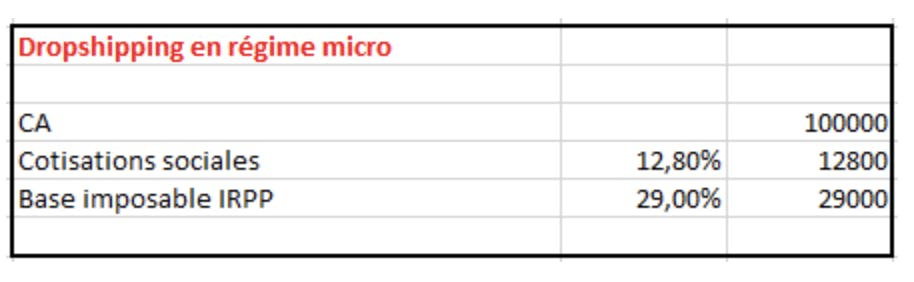

Voyons ces données pour une SASU à l’IS face à une micro-entreprise (sans prélèvement libératoire d’impôt sur le revenu).

En SAS à l’impôt sur les sociétés, les charges sociales du président sont déductibles, ainsi que ses rémunérations.

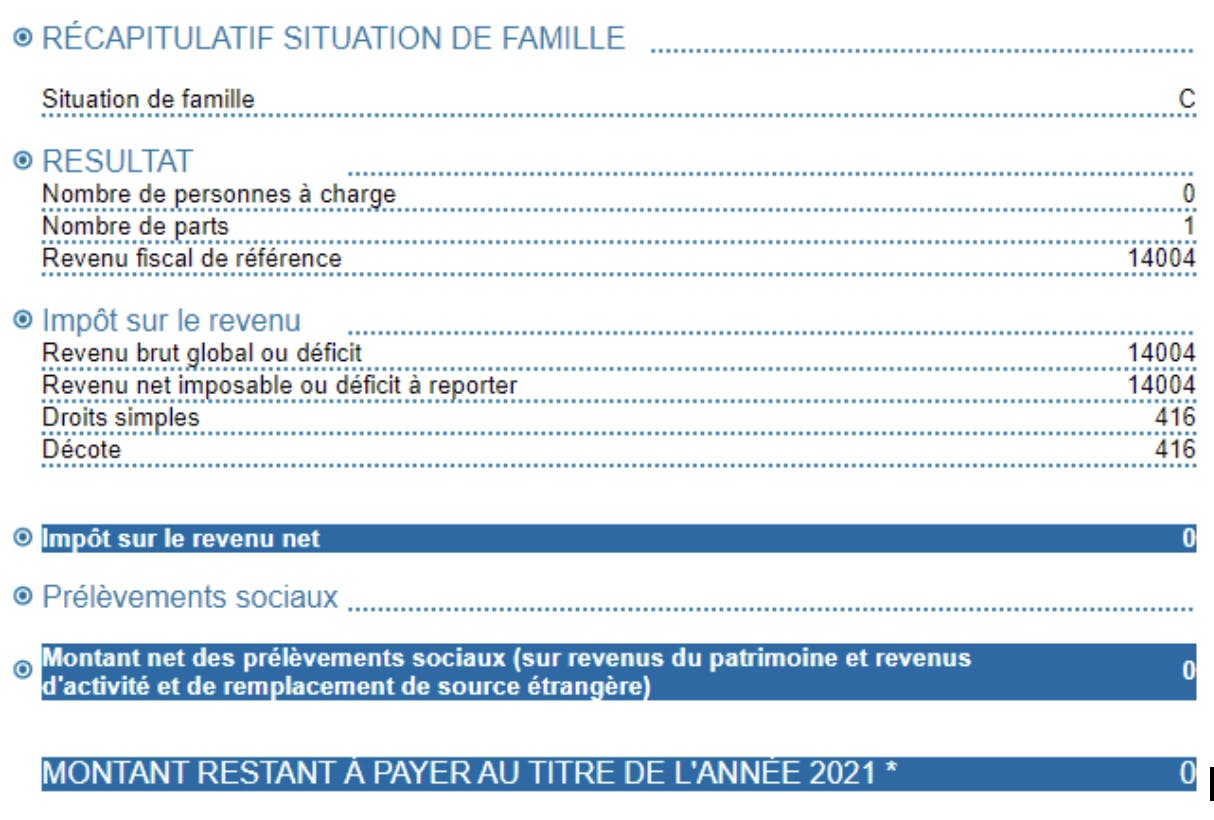

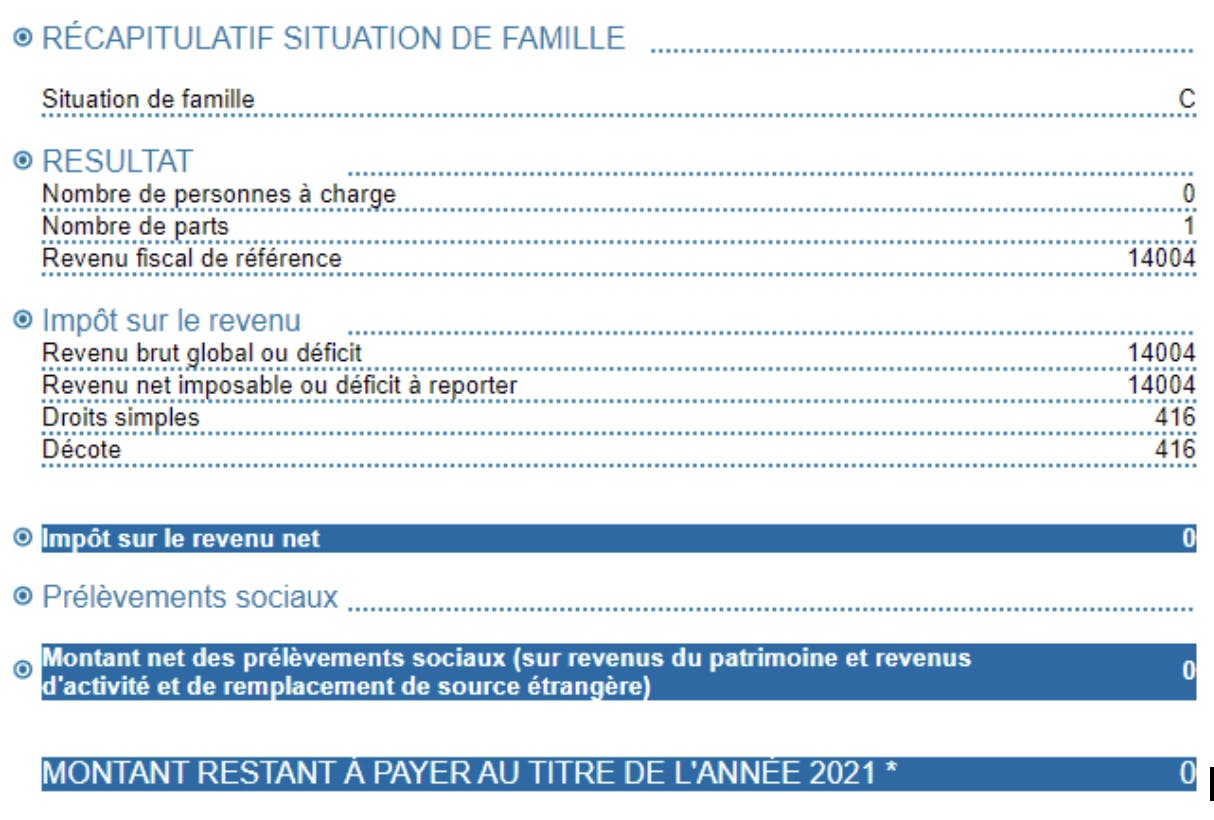

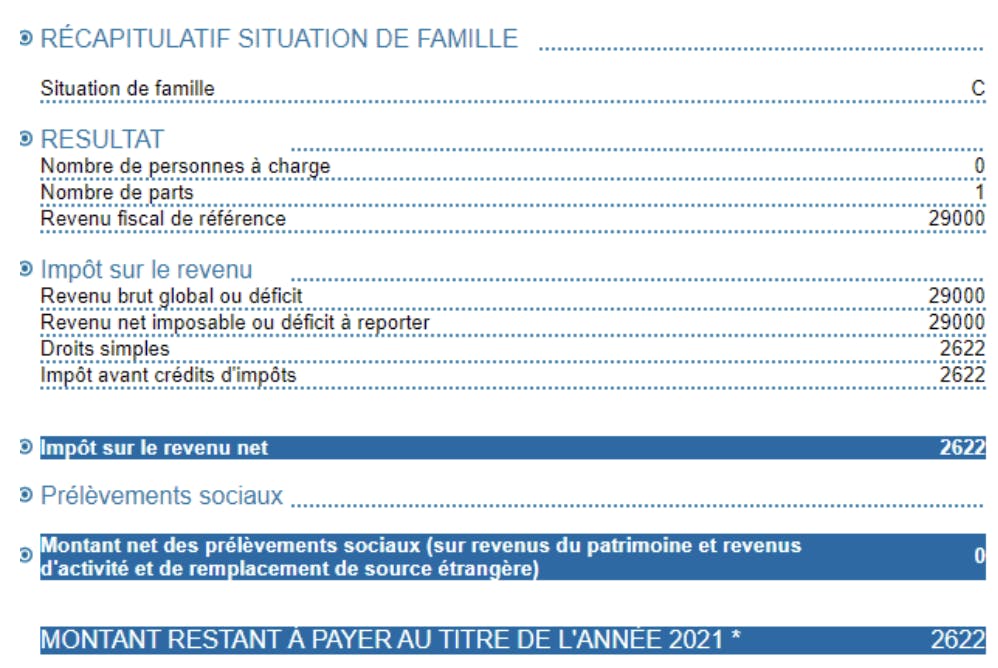

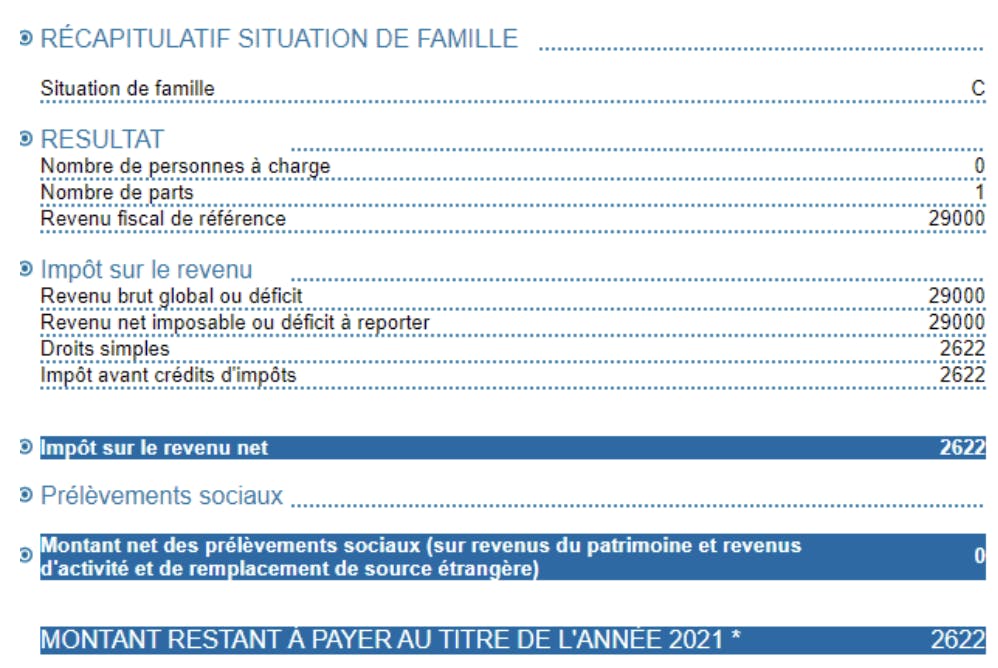

Une simulation sur le site de l’administration vous permet de connaître le montant de l’impôt à verser.

Une rémunération nette annuelle de 14 500 euros, conduit à un net imposable d’environ 15 560 euros.

A ce niveau, vous ne payez aucun impôt sur le revenu.

Une simulation d’impôt basique (sans autres charges ou revenus) conduit à un montant à payer de 2 622 €.

L’économie d’impôt est alors de 2 622 € !

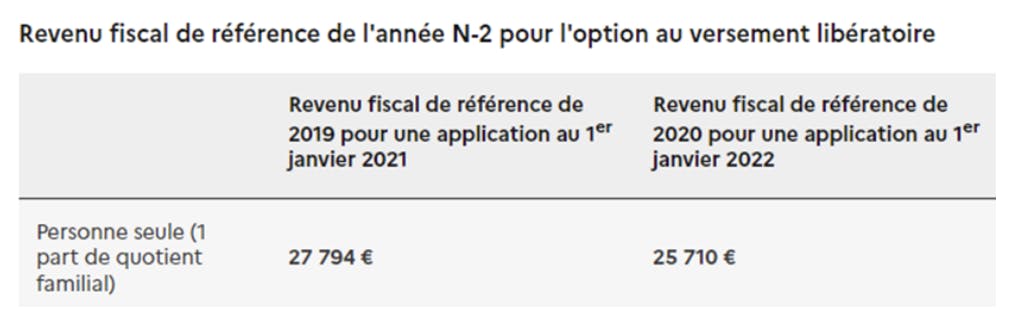

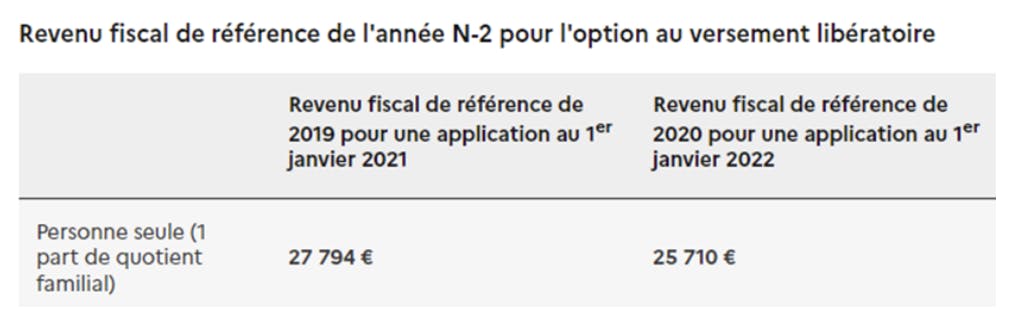

Le revenu fiscal de référence étant ici de 29 000 euros (en partant du principe qu’il était identique sur les années antérieures), on ne peut pas utiliser le versement libératoire de l’IR. Il ne serait de toute façon pas intéressant.

Prenons maintenant les cotisations sociales. Reprenons les 26 000 euros qui constituent alors l’enveloppe globale comprenant vos rémunérations et cotisations sociales de dirigeant.

Cela aboutit à ces chiffres (arrondis) :

- Salaire net = 14 500 euros

- Cotisations sociales = 11 500 euros

Les cotisations payées aux organismes sociaux sont légèrement supérieures pour la micro-entreprise : 12 800 € contre un peu moins de 12 000 € en SASU.

Nous n’avons traité ici que la SASU à l’IS. Mais cette société permet également de choisir le régime fiscal de l’impôt sur le revenu.

Pour en savoir plus sur votre rémunération de président de SASU.

Un statut juridique e-commerce pour optimiser votre fiscalité personnelle

La micro-entreprise ne vous permet pas réellement d’optimiser votre fiscalité personnelle. Le montant de votre CA impacte directement votre impôt sur le revenu. Ceci, que vous ayez peu de dépenses ou que votre taux de marge soit très réduit en raison de votre modèle économique notamment.

Un simple abattement de 71 % est appliqué sur vos recettes, le solde représente les revenus à déclarer sur votre IRPP.

Selon votre situation au regard de l’impôt, un prélèvement libératoire de 1 % du CA est applicable. Celui-ci peut être intéressant tant que vos ventes sont très limitées, surtout si vos marges sont confortables. Mais dès que le chiffre d’affaires croît, votre impôt suit le même chemin.

Si vous faites le choix de la SASU comme statut juridique e-commerce, c'est différent :

- Vous choisissez selon votre situation personnelle entre IR et IS ;

- Vous déterminez les rémunérations à prélever ;

- Vous pouvez souscrire à des contrats complémentaires de prévoyance qui sont alors déductibles du bénéfice imposable.

De plus, vous pouvez arbitrer entre dividendes et rémunérations pour optimiser votre imposition et vos cotisations sociales. C’est particulièrement bien adapté aux dropshippers ayant par ailleurs conservé une activité salariée. Les solutions sont nombreuses !

La SASU pour une meilleure évolutivité !

Vous avez fait le choix de débuter seul votre activité. Mais il n’est pas impossible que vous ayez rapidement besoin de vous associer à d’autres personnes (apport de trésorerie, compétences particulières…) En auto-entreprise, vous ne pouvez pas le faire. En SASU, une simple formalité juridique permet de débuter cette association.

La micro-entreprise n’est possible que si votre CA ne dépasse pas 176 200 € pendant 2 exercices consécutifs (chiffres 2022). Au-delà, ce n'est plus possible. Conséquence ? Vous basculez automatiquement sur un statut d’entreprise individuelle au régime réel.

Si celui-ci ne vous convient pas, vous devez mettre fin à l’EI pour créer une société afin d’exercer votre activité commerciale. Il est possible qu’à cette occasion, une cession de fonds de commerce doive être réalisée. Générant ainsi de l’impôt sur la plus-value, et des formalités qui peuvent coûter cher.

En choisissant la SASU, aucun problème de seuil. Votre CA ne trouve aucun plafond !

Protéger son patrimoine personnel avec une société de capitaux

Dans les sociétés de capitaux, comme la SASU, le patrimoine social est en principe bien distinct du patrimoine personnel des associés. Ainsi, vous mettez vos biens et vos proches à l’abri des créanciers et des problèmes.

En auto-entreprise, cette distinction n’existe pas. Vous pouvez être engagé de manière indéfinie sur vos deniers personnels en cas de difficultés.

La SASU est une forme juridique plus sécurisante pour les dropshippers, mais aussi pour leurs proches !

Augmenter sa crédibilité face aux financeurs

La micro entreprise n’a pas toujours une image très positive aux yeux des financeurs. Elle est souvent perçue comme le statut des entrepreneurs qui se lancent dans des affaires peu stables en y investissant des moyens très limités.

Cela peut effrayer votre banquier, ou les fournisseurs à qui vous pourriez demander des délais de règlement.

La SASU donne une image plus sérieuse de votre entreprise.

Avec un business model bien travaillé, vous mettez toutes les chances de votre côté.

Le dropshipping génère des charges importantes, pesant nettement sur les marges et les bénéfices de ces activités. Les abattements pratiqués en micro-entreprise ne sont pas toujours suffisants, comparativement aux dépenses réelles de ces e-commerçants. Aussi, un calcul s’impose afin de vérifier si la micro reste intéressante. La SASU devient alors une solution intéressante pour les dropshippers.

Entre deux sessions de conseil client, supervision de bilans comptables, management et formation de ses équipes, elle s’adonne à sa passion : la rédaction de contenus. Elle met sa plume et son expertise au service de sujets de fond sur la création d’entreprise et la comptabilité.

En savoir plus