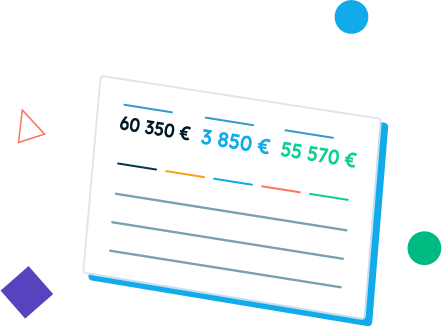

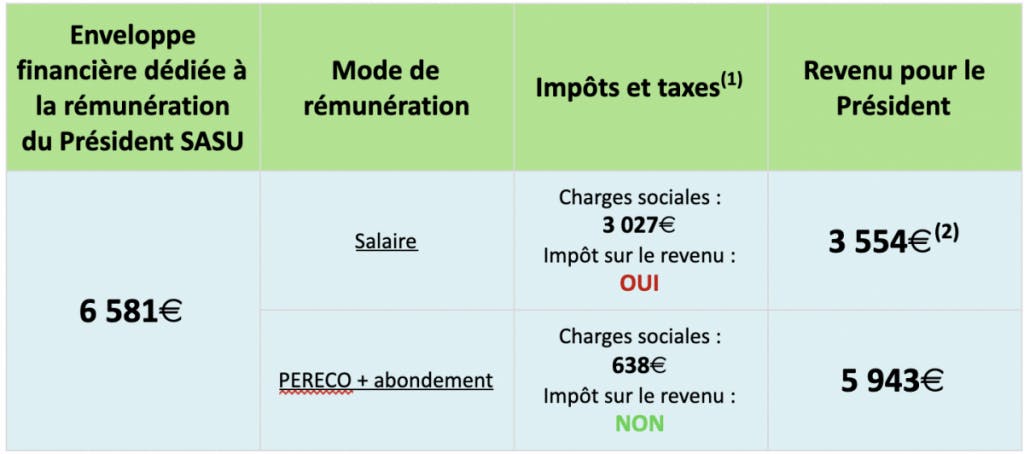

Dirigeants, améliorez votre rémunération de plus de 6 581€ / an grâce au PERECO !

Lecture : avec une enveloppe financière de 6 581€, si le Président décide de se rémunérer avec un salaire, son revenu sera alors d’environ 3 554€ hors impôt sur le revenu. Au contraire, avec la même enveloppe financière, en optant pour le PERECO et l’abondement, son revenu sera alors de 5 943€ et exonéré d’impôt sur le revenu.

PERECO : de quoi s’agit-il?

Le PERECO est un plan d’épargne salariale qui permet aux participants de se constituer un complément de revenus en vue de la retraite. Il est alimenté notamment par des versements volontaires du bénéficiaire de l’intéressement lorsqu’il existe et de l’abondement.

S’agissant d’un dispositif d’épargne salariale, l’essentiel des règles régissant le PERECO sont les mêmes que celles prévues pour le Plan d’épargne d’entreprise (PEE)

- L’abondement permet à l’entreprise de verser de l’argent sur le PERECO proportionnellement aux versements initiaux réalisés par le bénéficiaire. Elle peut même le faire jusqu’au 3 fois le montant versé par le bénéficiaire du PERECO.

Par ailleurs, une prime d’intéressement versée sur un PERECO est aussi éligible à l’abondement

PERECO : pour qui ?

Toutes les sociétés (SAS, SASU, SARL, EURL etc.) peuvent mettre en place un PERECO. Comme tout dispositif d’épargne salariale, les salariés titulaires d’un contrat de travail sont les bénéficiaires de premier ordre du PERECO.

Cependant, dans les entreprises de moins de 250 salariés, le législateur a ouvert le bénéfice du PERECO aux chefs d’entreprise.

Attention, si les Présidents de SASU sont assimilés-salariés au regard du droit de la sécurité sociale, ils restent néanmoins des indépendants et ne relèvent donc pas du Code du travail. Pour bénéficier du PERECO, ils devront alors embaucher un salarié.

Avec un seul salarié dans l’effectif, le PERECO couplé avec un système d’abondement est un puissant dispositif d’optimisation de la rémunération du dirigeant.

À lire aussi : Comment mettre en place un plan d’épargne salariale ?

Suivez 18 actions de cette checklist et optimisez dès maintenant votre tréso !

PERECO : combien ?

Jusqu’à 16% du plafond annuel de la sécurité sociale (PASS). Soit 6 581,76€ pour 2020. Autrement dit, couplé avec l’abondement, le PERECO permet de transférer plus de 6 581,76€ du compte bancaire professionnel de l’entreprise vers le patrimoine du dirigeant, avec une fiscalité très intéressante.

Il faut cependant faire attention à ne pas franchir cette limite. En effet, au-delà de ce plafond, les sommes versées au titre de l’abondement seront soumises à cotisations sociales et à l’impôt sur le revenu au même titre qu’un salaire ordinaire. L’intérêt de l’abondement sur le PERECO perd alors tout son sens…

Pour rappel, cet abondement ne doit pas dépasser le triple du versement initial du dirigeant.

L’atout majeur de l’abondement est son régime fiscal très attractif. Il bénéficie en effet d’un traitement fiscal très favorable dès lors qu’il ne dépasse pas le triple du versement personnel du dirigeant, et dans la limite du plafond annuel de 16% du PASS. Dans ces conditions, l’abondement est effectivement exonéré de cotisations sociales et d’impôt sur le revenu.

En revanche, il faut s’acquitter immédiatement de la CSG et de CRDS sur cet abondement (9.70%).

Pour les entreprises de plus de 50 salariés, il existe un forfait social. L’abondement sera également assujetti à la taxe sur les salaires si l’entreprise est redevable de cet impôt.

Bref, grâce à l’abondement il est possible pour le dirigeant d’obtenir de la part de sa société plus de 6 581 € par année, en faisant de grandes économies de charges sociales sur cette somme.

En quoi est-ce aussi profitable pour l’entreprise ?

La réponse est assez simple, le PERECO et l’abondement permettent de réduire la base imposable de la société. En d’autres termes, cela revient à diminuer l’impôt sur les sociétés dû sur les bénéfices. Par exemple, en ayant versé 3000 euros sur le compte du dirigeant au titre de l’abondement, l’entreprise a économisé 450 euros d’impôt sur les sociétés (IS à 15%) voire 840 euros (IS à 28%).

Finalement, le coût réel pour la société dans le meilleur des cas est de 2160 euros (3000 euros – 840 euros d’économie d’IS) et le dirigeant obtient une somme supplémentaire de 2709 euros (3000 euros – 291 euros de CSG/CRDS).

Il s’agit donc d’une situation très rare où le dirigeant reçoit plus d’argent que le coût réel supporté par l’entreprise.

Comment bénéficier d’un PERECO combiné à un système d’abondement ?

La mise en place d’un PERECO combiné avec un mécanisme d’abondement doit se dérouler en plusieurs étapes. Il est vital de bien respecter ces différentes étapes car les avantages fiscaux et sociaux attachés à l’abondement en dépendent.

1) Trouver un organisme bancaire ou assureur proposant un PERECO

Étant un produit bancaire, le PEE est proposé par de très nombreuses banques et assurances à des conditions tarifaires variées.

Les offres sont légions et il serait par conséquent judicieux de recourir aux services d’un courtier pour comparer les meilleures offres avant de souscrire à l’une d’entre elles.

Par ailleurs, il est nécessaire de prêter une attention particulière aux frais de gestion du PERECO appliqués par l’organisme bancaire ou l’assureur.

2) Négocier et rédiger le règlement du PERECO

Le plan d’épargne retraite d’entreprise collectif doit prendre la forme d’un document : le règlement du PERECO. La mise en place de ce règlement est analogue à celle d’un plan d’épargne d’entreprise (PEE).

S’il existe plusieurs modalités de mise en place, la priorité est donnée à la négociation dans l’entreprise avec les représentants des salariés ou, s’il n’en existe pas, directement avec les salariés.

Ce n’est que lorsque les négociations ont échoué ou à défaut de représentation du personnel dans l’entreprise que le dirigeant peut mettre unilatéralement en place un PERECO. Ce règlement doit comporter un certain nombre de clauses obligatoires, comme celles relatives aux modalités d’application du plan d’entreprise, celles relatives aux modes d’alimentation du plan (intéressement, versements volontaires, participation, abondement…).

Bien sûr, d’autres informations peuvent figurer de manière facultative dans ce règlement et en principe, celui-ci est élaboré en étroite collaboration avec l’organisme proposant un PERECO.

3) Déposer le règlement du PERECO à la DIRECCTE

La DIRECCTE doit contrôler la validité du règlement et dispose pour ce faire d’un délai de 4 mois à compter du dépôt.

En l’absence de réponse passé ce délai de 4 mois, le règlement est considéré comme conforme aux dispositions légales en vigueur. Aucun contrôle ultérieur ne pourra conduire à remettre en cause les exonérations fiscales et sociales.

Le règlement du PERECO doit être déposé en double exemplaire à la DIRECCTE (un sur support papier signé par les parties et un autre support électronique).

Un certain nombre d’informations doivent être communiquées à la DIRECCTE. Par exemple, lorsque le plan d’épargne entreprise n’est pas établi par un accord, le CSE doit alors être consulté au moins 15 jours avant le dépôt du règlement à la DIRECCTE avec le procès-verbal de consultation du CSE. Cette obligation est réputée satisfaite lorsqu’aucun CSE n’existe dans l’entreprise. La DIRECCTE compétente est celle du lieu où le règlement est établi.

4) Informer les salariés

Dès lors qu’il existe un dispositif d’épargne salariale, l’employeur est tenu de remettre à tout salarié un livret d’épargne salariale.

Le règlement du PERECO détermine les conditions dans lesquelles le personnel est informé de son existence et de son contenu et prévoit les conditions de mise en œuvre d’une aide à la décision pour le choix des placements.

L’information peut être fournie par tout moyen (affichage sur le travail, courrier, support informatique…). Elle ne peut pas se limiter à mentionner la simple existence du PERECO. L’information porte en effet également sur le contenu du plan. Notamment :

- les diverses formes de placement offertes, le rendement et les risques

- la fourniture des documents d’information clés pour l’investisseur (DICI). Ce document est édité par l’organisme proposant le PERECO.

PERECO : les points de vigilance

Sauf exception, les sommes versées sur le PERECO sont indisponibles jusqu’au départ à la retraite du bénéficiaire. Cependant, il existe des cas de déblocage anticipé lorsque surviennent certains événements personnels, professionnels ou familiaux. Il s’agit notamment des événements suivants :

- l’invalidité du bénéficiaire, de ses enfants, de son conjoint ou de son partenaire lié par un Pacs (invalidité de niveau 2 ou 3) ;

- la situation de surendettement ;

- l’expiration des droits à l’assurance chômage ;

- la cessation d’activité non salariée du titulaire à la suite d’un jugement de liquidation judiciaire ;

- l’acquisition de la résidence principale.

Le PERECO doit impérativement revêtir un caractère collectif. C’est-à-dire qu’il doit bénéficier à tous les collaborateurs de l’entreprise. Par ailleurs, le bénéfice du PERECO ne doit pas se substituer à un élément de salaire existant. Autrement dit, il ne peut pas faire l’objet d’un “troc” consistant à conditionner l’octroi du PERECO à la perte d’un avantage salarial.

Le dirigeant ne peut pas verser à titre personnel sur le PERECO plus de 25 % de sa rémunération annuelle nette imposable par année. Autrement dit, lorsque le dirigeant ne se verse pas de salaire, il est alors impossible d’alimenter son PERECO par voie d’abondement.

De manière analogue, les versements personnels du salarié sont limités à 25% de sa rémunération annuelle mais sur la base brute.

Il s’agit d’une limite globale applicable à l’ensemble des plans d’épargne salariale (PEE, PERECO, PEI).